Deze aandelen kunnen de volgende maanden exploderen

Beste value jager,

De laatste jaren noteren de meeste scheepvaartaandelen met een enorme discount ten opzichte van hun netto waarde (NAV).

Dat was dan ook de reden waarom de analisten van het Value Rapport begonnen zijn met de opvolging van de scheepvaartsector.

Hier ligt uitzonderlijk veel value verborgen.

Dit zijn de goedkoopste aandelen met een explosief opwaarts potentieel.

Dat bleek nog maar eens afgelopen weken.

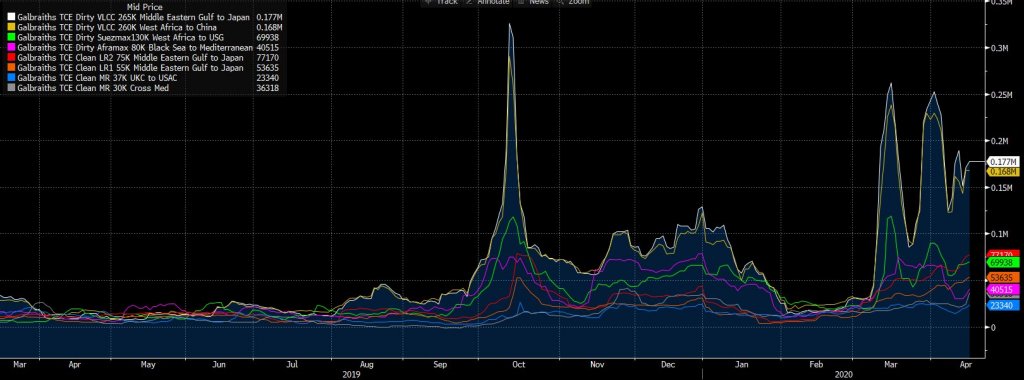

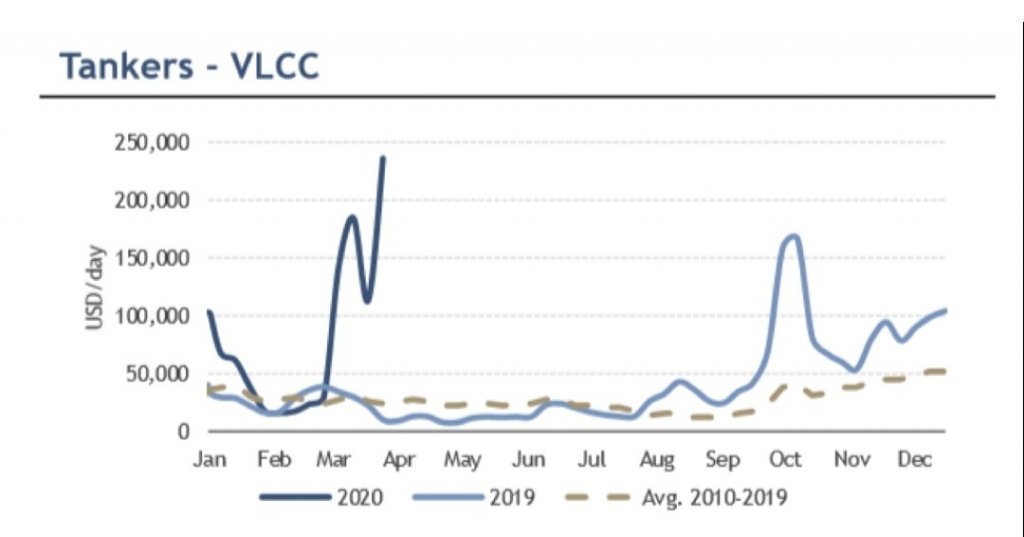

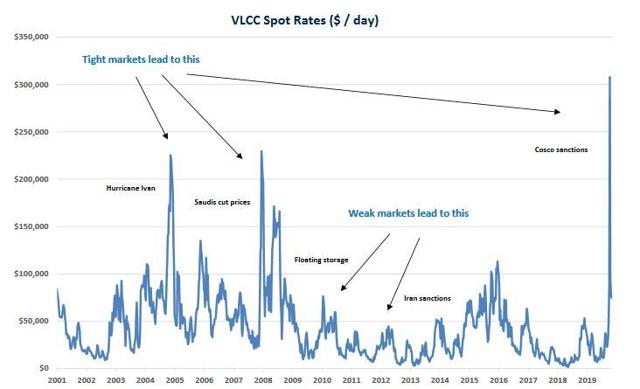

De olie-oorlog tussen de VS, Rusland en Saoedi-Arabië heeft ervoor gezorgd dat de vrachttarieven explodeerden.

Van 35.000 dollar per dag tot meer dan 200.000 dollar per dag.

En dat is slechts een gemiddelde.

Er zijn schepen die gecharterd worden voor 350.000 dollar … PER DAG!

Met een gemiddelde kost van 10.000 dollar à 25.000 dollar per dag is deze situatie ineens een gigantische hefboom op de resultaten.

Aan deze vrachttarieven verdienen scheepvaartaandelen een volledige beurswaarde op één jaar terug.

Zelfs de ‘historische’ OPEC+ deal om 10 miljoen vaten olie minder te produceren, zet geen zoden aan de dijk.

In tegendeel.

Hoe, wat, waarom, … huh?

Saoedi-Arabië opende zoals u al weet een regelrechte aanval op Rusland en de schalie-industrie in de VS door massaal olie te dumpen op de markt met gigantische kortingen.

Daarnaast kondigde het staatsoliebedrijf Aramco aan om de productie van 10 miljoen vaten per dag op te trekken naar 12 à 13 miljoen vaten per dag.

De nieuwe deal om minder olie te produceren, gaat pas in vanaf de maand mei. Waardoor er door de lockdown-maatregelen een immens overaanbod is.

De olieprijs crasht tot historische dieptepunten.

Maar de ene zijn dood is de andere zijn brood. Dit is:

- Slecht voor oliebedrijven

- Een zegen voor olietankers

Deze vloedgolf aan zwart goud moet natuurlijk vervoerd en vooral opgeslagen worden.

Ondertussen verdienen de scheepvaartaandelen weer bakken met geld.

Dit is een nieuwe supercyclus!

Maar weinig beleggers die dit zien …

Een kans voor u.

Vrachttarieven stijgen +500%

De oliemarkt heeft een serieus tekort aan olietankers.

In een zeer krappe markt zorgt dat meteen voor spektakel.

Waarbij vrachttarieven tot +500% stijgen op zeer korte tijd.

En mijlenver boven het historisch gemiddelde liggen.

“The market has gone bonkers again,”

horen we van signalen uit de markt.

Veel rederijen maken namelijk van deze normaal ‘rustige’ periode gebruik om hun schepen te laten herstellen of te laten uitrusten met scrubbers om te voldoen aan de nieuwe IMO2020 richtlijnen.

Nu is het plots alle hens aan dek.

Rederijen die nu schepen ter beschikking hebben, zien hun cashflow exploderen.

Cashflow die ze de komende maanden kunnen gebruiken om de aandeelhouders te verwennen in de vorm van:

- Dividend

- Inkoop eigen aandelen

De ideale voedingsbodem voor hogere beurskoersen.

De grootste opportuniteit op de beurs voor 2020

Het kind met het badwater weggooien.

Dat is wat we momenteel zien bij de scheepvaartsector.

Scheepvaartaandelen worden gedumpt samen de volledige energiesector terwijl de fundamenten het sterkste zijn in jaren.

Volgens de CEO van een olietankerrederij zelfs de sterkste … in decennia.

Indien de huidige stratosferische tankertarieven nog een tijdje aanhouden, kunnen de beste olietankers over maart en april méér EBITDA verdienen dan over héél 2018.

Sommige bedrijven verwachten zelfs dat ze potentieel evenveel winst zullen boeken in 2020 dan hun marktwaarde.

Met andere woorden: een koers/winstverhouding van 1!

Voor beleggers is het Nu of Nooit.

Beleggen in scheepvaartaandelen is namelijk bijzonder cyclisch.

Het zijn geen aandelen om jarenlang in portefeuille te houden.

U moet ze kopen voor ze exploderen en verkopen voor ze terugvallen.

Nu dus!

Bij het Value Rapport verwachten we een nieuwe periode waarin de beurskoersen gaan exploderen.

Vooral bij olietankers.

Olietankers zijn op dit moment de grootste opportuniteit voor de aandelenmarkt in 2020.

Het Value Rapport selecteerde 3 4 olietankeraandelen om hier op in te spelen.

Hier stroomt het geld bijna letterlijk binnen.

De analisten van het Value Rapport zien in deze 3 4 olietankeraandelen ook nog eens de perfecte indekking tegen een verdere daling van de aandelenmarkt.

Nu zijn deze aandelen nog spotgoedkoop.

Daar moet u als belegger dus op tijd bij zijn.

Dan mist u niets van de aanstaande rally in olietankeraandelen.

Update

Door het coronavirus staat de wereld voor een groot deel stil, terwijl Saoedi-Arabië een prijzenoorlog ontketende door meer olie op te pompen.

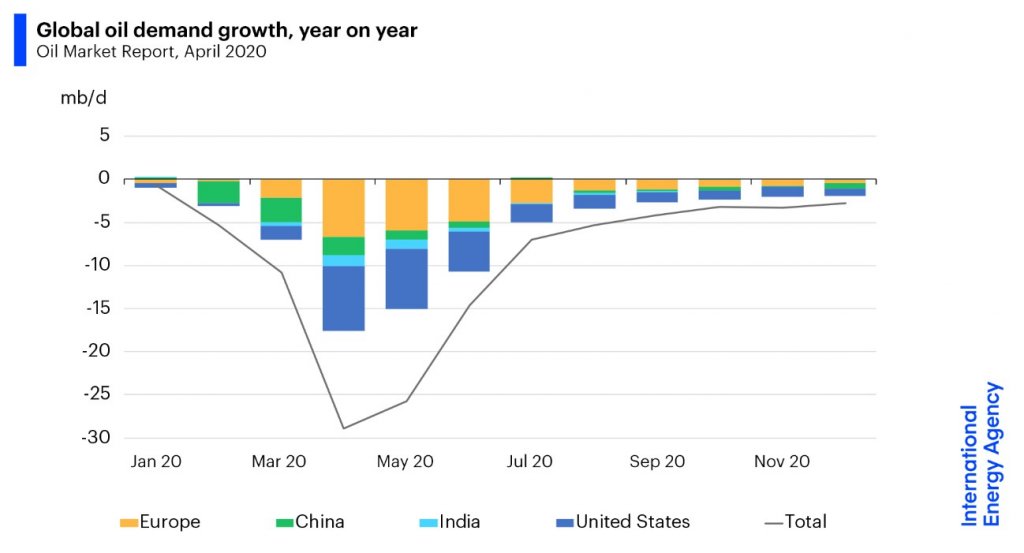

De vraag naar olie daalt dubbel zo hard als ten tijde van de financiële crisis terwijl de oliepompen harder draaien dan ooit.

Er komt dan een zondvloed aan olie op de markt af, zelfs na de OPEC+ productieverlaging:

- Bjørnar Tonhaugen (Rystad Energy): “I cannot remember having seen such a large potential oversupply situation — ever,“

- IHS Markit voorspelt een overschot tussen 4 en 10 miljoen vaten … per dag

- Standard Chartered Bank verwacht over 2020 een overschot van 2 miljard vaten olie

- Goldman Sachs verwacht 1 miljard vaten overschot buiten de reserves

Over heel de wereld zitten de reserves al redelijk vol.

Vandaag zijn er 3,3 miljard vaten olie opgeslagen aan land. Dicht bij het record van 3,4 miljard vaten begin 2017 na de vorige oliecrisis.

Op zee dobberen er zo’n 160 miljoen vaten. Het meeste ooit.

Extra capaciteit bijbouwen doe je ook niet op enkele dagen of weken.

Dus wat blijft er over …

Olietankers.

Help! Er zijn niet genoeg olietankers

Er zijn vandaag zo’n 800 VLCC-olietankers op de markt met een capaciteit van 2 miljoen vaten olie. Die kunnen samen zo’n 1,6 miljard vaten olie opslaan.

Inclusief de Suezmax en Aframax schepen stijgt de capaciteit naar 4,6 miljard vaten olie opslagruimte.

Maar dan is er uiteraard geen enkel schip meer ter beschikking om nog olie te vervoeren.

En de olieproductie draait op volle toeren.

Olietanker-bedrijven gaan dus veel geld verdienen om hun schepen ’te ontlenen’ om olie in op te slaan.

En!

Olietanker-bedrijven gaan veel geld verdienen aan de schepen die nog overblijven voor transport.

Steeds minder beschikbare schepen om olie te vervoeren zorgt voor een enorme krapte op de markt.

Veel is er niet nodig om deze markt in vuur en vlam te zetten.

Dit is een sterke markt.

Een vergelijkbare situatie met …2004.

Toen er ook een enorme krapte was op de markt voor olietankers.

Aan een vrachttarief van 200.000 dollar per dag (wat we nu zien) verdient een VLCC schip gemiddeld 70 miljoen dollar per jaar.

Een gigantisch bedrag als je weet dat een 10-jarig VLCC-schip zo’n 50 miljoen dollar waard is.

Bij olietanker-bedrijven stroom het geld binnen als nooit tevoren.

Tussen 2002 en 2008 gingen vele olietankeraandelen x10 bij een gemiddeld vrachttarief van 60.000 dollar per dag. (exclusief dividend)

Gezien de huidige toestand op de oliemarkt verwachten de scheepvaartspecialisten bij Value Jagers de komende kwartalen/jaren gemiddelde vrachttarieven verwachten van 100.000 dollar per dag.

Het gemiddelde tot nu toe ligt daar al boven.

Wat denkt u dat de aandelen van olietankers dan gaan doen?

2 miljard vaten olie op overschot + Contango

Een snelle berekening leert ons dat we de komende maanden een overschot kunnen opbouwen van 2 miljard vaten olie.

Een lockdown duurt, laten we zeggen, gemiddeld zo’n 50 dagen.

50 dagen overschot van 20 miljoen vaten zijn 1 miljard vaten.

Na een lockdown komt een economie natuurlijk nog niet onmiddellijk op full speed. Wanneer we uit gaan van nog eens 100 dagen met een tekort van 10 miljoen vaten, komen we nog eens uit op 1 miljard vaten.

In totaal dus 2 miljard vaten olie.

De wereld heeft geen plaats voor 2 miljard vaten olie.

En traders zien hun kans.

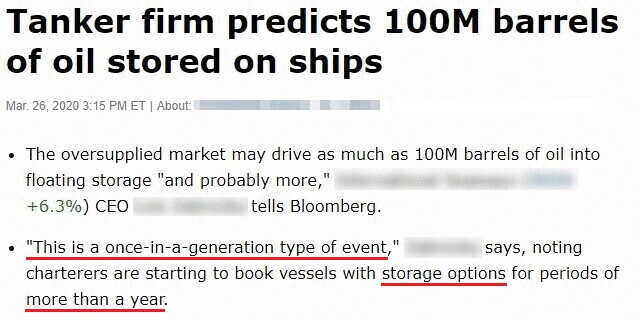

Ze huren olietankers om olie in op te slaan nu de prijs zo goedkoop is.

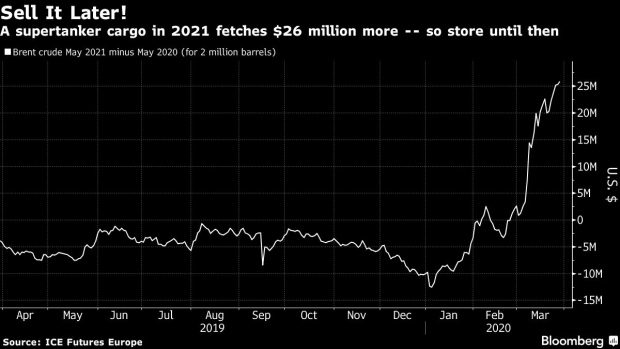

In eerste instantie werden grote VLCC-schepen gehuurd. Deze schepen kunnen 2 miljoen vaten olie opslaan.

Een VLCC-schip brengt nu al 26 miljoen dollar op.

Dit zijn traditioneel oudere VLCC’s die +/- zo’n 20 miljoen dollar nog waard zijn.

Olierederijen kunnen hier dus op 1 jaar de totale waarde van een oud schip terugverdienen.

Wanneer de oliemarkt steeds meer olietankers in beslag neemt voor opslag, wordt de markt voor transport steeds krapper.

Waardoor de vrachttarieven stijgen.

OIietanker-bedrijven verdienen dan veel geld aan opslag én aan transport.

De CEO van een van onze olietanker-aandelen in het Value Rapport omschrijft de situatie zelfs als … “a once-in-a-generation type of event,”

Dit is een kans die u maar een keer in uw leven krijgt.

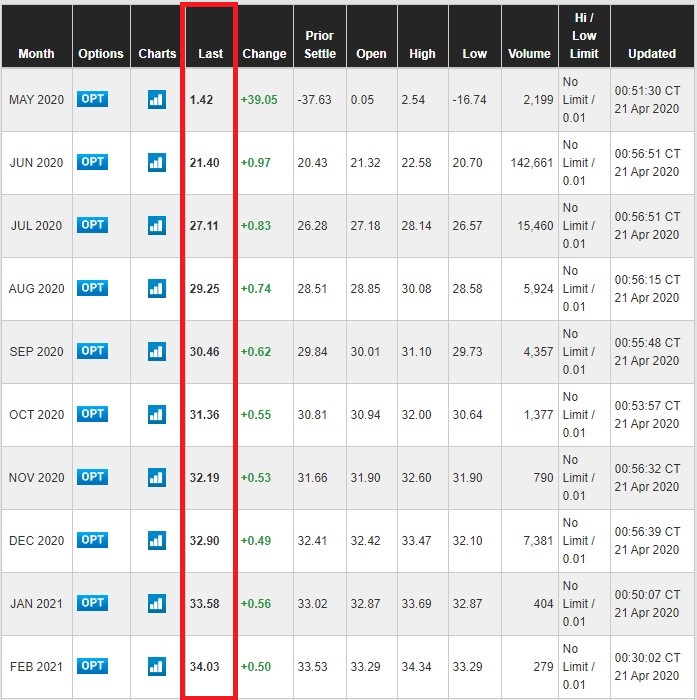

De oliemarkt zit vandaag dan ook in een ongeziene ‘contango’.

Wat is contango en wat zijn gevolgen?

Contango krijg je wanneer men meer wil betalen voor levering in de toekomst dan voor levering vandaag.

Dat krijg je alleen wanneer er een krapte is op de markt.

Zo ligt de premie voor levering van olie in februari 2021 vandaag meer dan 10 dollar per vat hoger dan voor levering in juni 2020.

Traders gaan er dus van uit dat wanneer ze vandaag olie kopen en opslaan, ze deze over een jaar met meer dan 10 dollar per vat winst kunnen verkopen.

Een ongezien situatie.

Olietanker-bedrijven staan dan ook voor een periode van ‘once-in-a-lifetime’ inkomsten.

Inkomsten die traditioneel voor een groot deel terugvloeien naar de aandeelhouder in de vorm van:

- Dividend

- Inkoop eigen aandelen

Met als gevolg stijgende beurskoersen.

Een win-win-win situatie.

Onze Value Rapport analisten verwachten een stormloop op olietanker-aandelen eens ze resultaten, dividenden en trading updates beginnen geven over het eerste kwartaal.