Het verschil tussen Value en een Value Trap

Als value beleggers gaan we steeds op zoek naar de verborgen schatten van de beursvloer. Een van de belangrijkste analyses die je moet maken, is het verschil tussen value en een value trap, waarde en waardeloos. Hoe herken je het verschil?

Om te bepalen wat het verschil is, moeten we eerst eens zien: wat is value en wat is een value trap?

Wat is value?

Een aandeel is ‘value’ wanneer de beurskoers tijdelijk laag staat. Het bedrijf noteert goedkoop ten opzichte van zijn intrinsieke waarde. Echte value bedrijven hebben nog steeds een gezonde cashflow, een sterk management, een kwalitatief product, …

Daarbij moet de prijs laag genoeg staan, er moet een veiligheidsmarge zijn om de impact van eventuele fouten te minimaliseren.

Wat is een value trap?

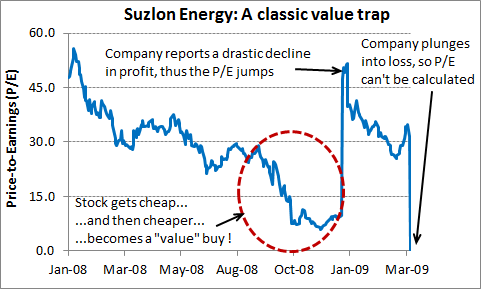

Bij een value trap noteert een aandeel ook goedkoop, maar is er vaak een fundamentele reden voor. Het aandeel ziet er goedkoop uit, maar noteert in feite nog steeds niet onder de intrinsieke waarde.

Value traps zijn aandelen die zó goedkoop zijn, dat het lijkt op ‘de deal van je leven’, maar nooit echt herstellen van die onderwaardering. Hierdoor zit je geld gevangen in het aandeel.

Je blijft wachten en wachten … en wachten, jaren na jaren tot de echte waarde boven komt drijven. Je bent ten slotte een geduldige langetermijnbelegger. Maar wanneer die waarde nooit meer terugkomt, zit je geld vast in een waardeloze belegging.

Goedkoop kan in dat geval nóg goedkoper worden. Wanneer een aandeel daalt van 100 euro naar 50 euro, lijkt het goedkoop. Maar een daling naar 25 euro is opnieuw een verlies van 50%. Je bent met andere woorden in de val gelopen.

Gelukkig zijn er verschillende signalen waar je op kan letten om niet in een value trap te lopen.

Beleggen in value aandelen, niet in value traps

Het is niet eenvoudig om het verschil te herkennen tussen geduld en een value trap. Hoe kun je nu voorkomen dat je niet in zo’n value trap trapt?

Deze 9 signalen dienen als een alarm om niet in de volgende value trap te stappen.

-1. Het bedrijf is op zijn piek in de operationele cyclus, maar zit nog steeds in de problemen. De meeste sectoren gaan in cyclussen. Op de top van een cyclus is het tijd om te oogsten. Wanneer een bedrijf dan nog steeds niet kan leveren wat het belooft, is de kans groot dat het er nooit van zal komen.

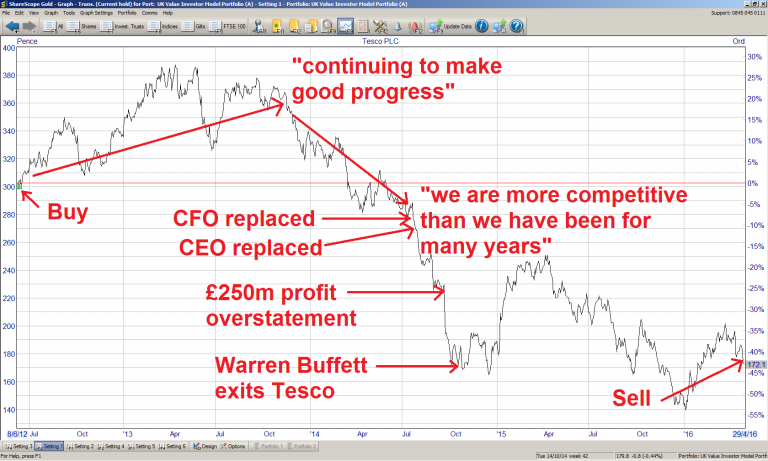

-2. Het management kijkt alleen naar zichzelf. Het management van een bedrijf mag beloond worden in goede tijden. Maar in slechte tijden moet een management ook financieel een stap terug durven zetten. Wanneer ze dat niet doen, stellen ze hun eigen belangen voorop en niet die van het bedrijf.

-3. Het bedrijf blijft marktaandeel verliezen. Het beste voorbeeld hiervan is BlackBerry of Nokia. Wanneer er nieuwe concurrentie op de markt komt en het bedrijf kan deze concurrentie niet te baas, volgt vaak een aanhoudende daling van de bedrijfswaarde.

-4. Een slecht gebruik van het geld. Vele value traps hebben nog steeds een goede cashflow, maar dit geld wordt op een verkeerde manier gebruikt. In dat geval lijkt het alsof het bedrijf nog steeds goed boert, maar in feite is stilstaan hetzelfde als achteruitgaan.

-5. Het management zet verkeerde doelstellingen. “Underpromise and overdeliver” is de beste manier om aandeelhouders aan boord te hijsen van een bedrijf. Maar wanneer een management onrealistische doelen stelt op korte termijn en faalt met de doelstellingen op lange termijn, zullen aandeelhouders hun geduld verliezen en het schip verlaten.

-6. Te veel schulden. Schulden zijn het zwaard van Damocles boven ieder valueaandeel. Wanneer het bedrijf er niet in slaagt de schulden af te lossen, is het over-and-out.

–7. Geen strategische visie. Apple werd groot door de visie van Steve Jobs, Facebook werd groot door de visie van Mark Zuckerberg, Disney werd groot door de visie van Walter Elias (Walt) Disney, … Een goed bedrijf heeft een goede visie. Wanneer een duidelijke visie ontbreekt, moet je opletten.

-8. De CEO en de voorzitter van de Raad van bestuur zijn één en dezelfde persoon. Vraag aan een topmanager hoeveel tijd hij/zij spendeert aan de Raad van bestuur en hij/zij zal antwoorden 20% tot 40% van een dag. Een CEO moet 100% met zijn job bezig zijn, niet 80% en zeker niet 60%.

–9. Er is geen activistische belegger aan boord. Misschien wel hét belangrijkste alarmsignaal voor value traps is het ontbreken van activistische beleggers als Carl Icahn. Wanneer zij er geen waarde in zien, waarom zie jij het dan wel?

Lees nog enkele blogs over échte value aandelen …