Een hoogvlieger onder de radar

“We go where there is value, not where everyone else goes. Sometimes the best value is where no one else is at.” – David Herro

Stel je voor dat je een aandeel zou kunnen kopen met de volgende eigenschappen:

- Lange termijn contractuele cashflow

- Het beste management van de sector

- Actief in een seculaire groeimarkt

- Koers/winst verhouding lager dan 10

- Noteert onder zijn boekwaarde

Zou jij geïnteresseerd zijn?

Dan moet je zeker en vast verder lezen.

Luchtvaart in seculaire groei

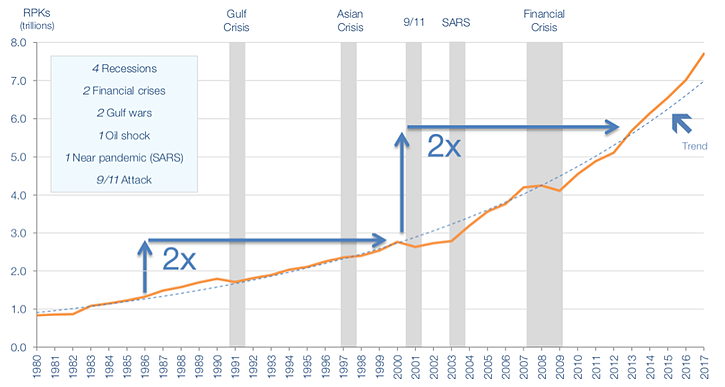

Al decennia lang is de luchtvaart een groeiende sector.

Ondanks 4 globale recessies, 2 financiële crisissen, 1 olieschok, talloze oorlogen en een bijna pandemie (SARS-virus) verdubbelt de vliegcapaciteit in de wereld om de 15 jaar.

Aan die trend komt de komende jaren nog geen einde. Wie goed naar de grafiek kijkt, ziet zelfs dat de trend versnelt.

De economisch sterke groei in de groeilanden in combinatie met een groeiende middenklasse, zorgt ervoor dat vooral in de opkomende landen de luchtvaart sterk groeit.

De komende 20 jaar verwacht het IATA:

- 921 miljoen nieuwe passagiers in China voor een totaal van 1,5 miljard

- 337 miljoen nieuwe passagiers in India voor een totaal van 1,1 miljard

- 235 miljoen nieuwe passagiers in Indonesië voor een totaal van 355 miljoen

In tegenstelling tot Europa of de VS zijn de afstanden die reizigers afleggen in deze landen veel groter.

China mikt op 435 luchthavens tegen 2035. Dat is het dubbele van vandaag. China heeft meer nieuwe luchthavens in aanbouw dan de rest van de wereld samen.

Meer reizigers + meer luchthavens + langere afstanden = veel meer vliegtuigen nodig

De internationale luchtvaartorganisatie IATA berekende dat er de komende 20 jaar maar liefst 40.000 nieuwe vliegtuigen nodig zullen zijn.

Dat is gemiddeld 2.000 per jaar.

De huidige globale vloot is daar bovenop relatief oud en zal de komende decennia een verjongingskuur ondergaan.

= nog veel meer vliegtuigen nodig!

De groei in de luchtvaart is nog decennia verzekerd!

Waarom vliegtuigen leasen in opmars is

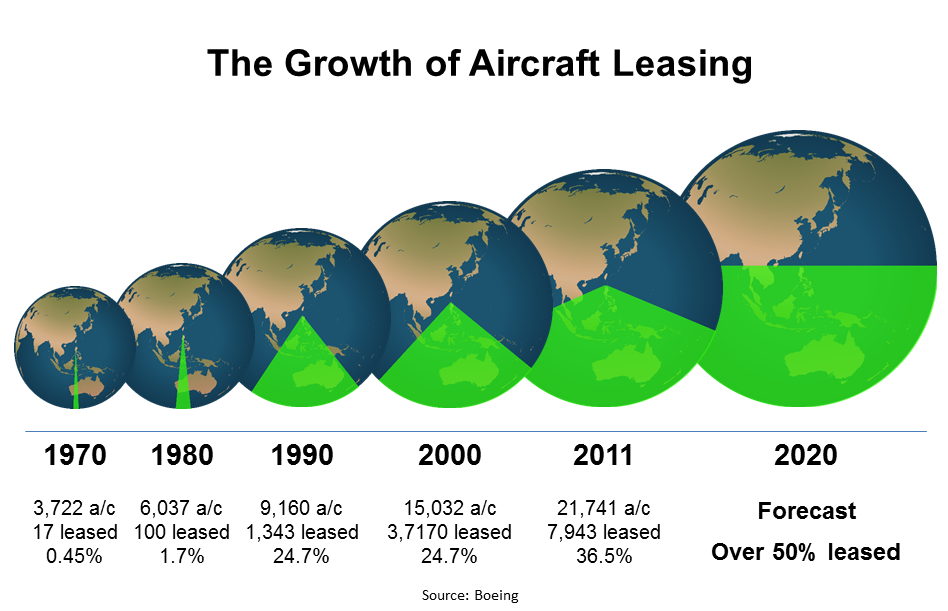

De enorme groei van de luchtvaartsector kunnen vliegtuigmaatschappijen niet alleen dragen. Daarop is het leasen van vliegtuigen ontstaan.

Het leasen van vliegtuigen is de laatste jaren bijzonder populair geworden. Vandaag wordt al 40% van de globale vliegtuigen geleased.

Tegen 2020 verwacht men dat 50% van alle vliegtuigen in de wereld via leasing van de grond gaan.

Leasing biedt dan ook verschillende voordelen:

- Het vereist minder kapitaal voor vliegtuigmaatschappijen. De aankoop van een vliegtuig is niet goedkoop

- Via leasing kunnen bedrijven als KLM-Air France sneller aan nieuwe toestellen geraken en kan men de vloot veel flexibeler beheren

- Door leasing ontlopen vliegtuigmaatschappijen het risico van waardevermindering op oudere toestellen

- Leasingmaatschappijen profiteren van goedkopere aankooptarieven omdat ze grotere orders kunnen plaatsen omdat ze de vliegtuigen verdelen over meerdere maatschappijen

- Vliegtuigmaatschappijen in groeilanden hebben vaak een slechte kredietrating waardoor zelf lenen voor een vliegtuig duurder is dan er een te leasen

Je kan het leasen van een vliegtuig eigenlijk vergelijken met het leasen van een auto. Het enige verschil zit hem in de kostprijs.

Voor een vliegtuig betaal je al snel 250.000 tot 500.000 dollar … per maand.

Dit betekent dat vliegtuigleasingmaatschappijen iedere maand een zeer stabiele stroom aan inkomsten kennen.

Competitief voordeel

Leasing … het klinkt eenvoudig.

Je koopt een vliegtuig met een lening en betaalt daarvoor 200.000 dollar per maand aan rente. Vervolgens lease je dat vliegtuig aan een vliegtuigmaatschappij voor 300.000 dollar per maand.

Opbrengst: 100.000 dollar per maand.

Helaas is het niet zo gemakkelijk.

Als nieuwkomer kan je namelijk heel moeilijk bij Boeing gaan aankloppen voor een vliegtuig. Dan mag je namelijk achteraan aanschuiven, bij al de rest.

Boeing en Airbus zijn al jaren uitverkocht.

Wie staat er vooraan?

Juist, leasingmaatschappijen.

Daarnaast heb je nog de waarde van de vliegtuigen. Die waarde daalt wanneer het vliegtuig ouder wordt, net als bij een auto.

Om die waarde in te schatten, heb je kennis van zaken nodig.

En ten slotte moet je ervoor kunnen zorgen dat jouw klant zijn rekeningen blijft betalen.

Bij succesvolle leasingmaatschappijen is dat geen probleem. Betaalt een klant toch niet, worden de vliegtuigen in beslag genomen en aan andere maatschappijen geleased.

Kandidaten genoeg.

Er zijn de laatste jaren veel bedrijven geweest die een poging wagen in deze lucratieve markt.

Er zijn echter maar weinig leasingmaatschappijen die succesvol zijn. Zelfs de bankenwereld heeft zijn tanden al stuk gebeten op deze sector.

Ons favoriete aandelen uit de luchtvaart

Analisten van het Value Rapport hebben een vliegtuigleasingmaatschappij gevonden die vandaag onder de radar vliegt van de meeste beleggers.

Je gaat dit aandeel niet gemakkelijk terugvinden.

Maar het is een echt buy-and-hold aandeel voor de komende jaren en mogelijk decennia.

Hier is weinig risico op een crash, maar extreem potentieel op een hoogvlieger.

- Het management behoort tot de absolute top van de sector

- Het rendement op eigen vermogen lag de laatste 10 jaar boven 12%/jaar

- De boekwaarde steeg sinds 2015 met méér dan 50%

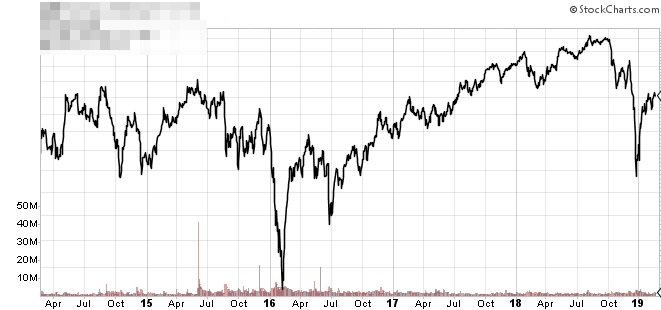

Maar terwijl de boekwaarde stijgt, blijft het aandeel een beetje zweven.

Dit zorgt ervoor dat je dit uitzonderlijk bedrijf vandaag kan kopen ONDER de boekwaarde.

Nochtans heeft het bedrijf de wind in de rug.

Het slaagde er de laatste jaren in om de ouderdom van de vloot te verlagen terwijl de gemiddelde leasingtermijn stijgt.

Jongere vliegtuigen brengen meer geld op en de inkomsten zijn langer gegarandeerd.

Een win-win situatie.

Deze verjonging heeft de laatste jaren veel geld gekost maar zal de komende jaren voor een zondvloed aan cashflow opleveren.

Een cashflow die recht naar de aandeelhouder vliegt.

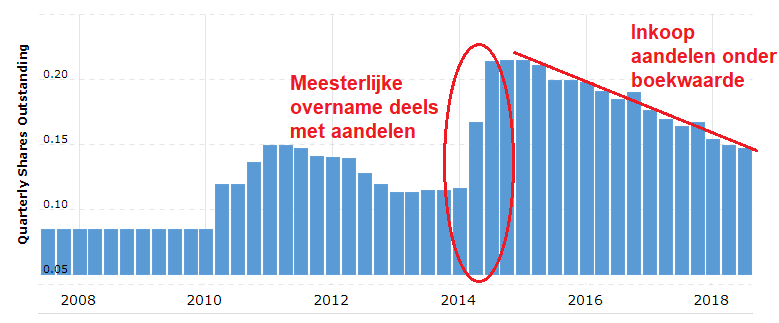

Het management koop al jaren goedkoop eigen aandelen in.

De laatste 4 jaar werd meer dan 1/3 van alle uitstaande aandelen opgekocht.

Het bedrijf is ook al 13 jaar op rij winstgevend.

Met andere woorden, zelfs tijdens de enorme crisisjaren 2007/08 (en de jaren nadien) was er geen vuiltje aan de lucht.

Dit is dus ook nog eens een recessie-bestendig aandeel.