Uniek – Europees – Ondergewaardeerd – FinTech aandeel

De financiële sector is gigantisch. Maar ook een heel oude, achterhaalde structuur. Onze oogballen zijn immers véél méér gericht op onze smartphone dan naar het straatbeeld. Door regulering en onvermogen om écht te innoveren, zijn de Europese financiële spelers in een soort van winterslaap gesukkeld. Het antwoord hierop is FinTech … Financiële Technologie.

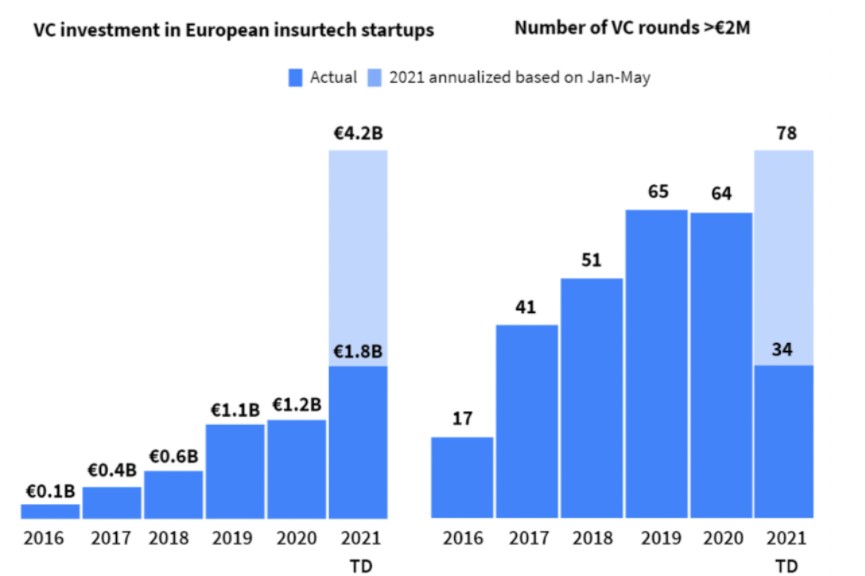

In tegenstelling tot de Verenigde Staten is FinTech in Europa pas vorig jaar écht van de grond gekomen.

De coronapandemie heeft vele ogen geopend.

De noodzaak om de financiële sector in Europa te innoveren en naar de 21e eeuw te brengen, is eindelijk doorgedrongen.

Dat betekent dus ook dat dit een gigantische markt opent voor beleggers.

Deze Financiële Technologiebedrijven zijn minder gereguleerd en focussen zich vaak op één aspect van het bankwezen.

Waar ze dan erg goed in worden en de traditionele banken en verzekeraars langzaam weg concurreren.

Met genoeg schaalgrootte kunnen deze FinTechs dan enorm winstgevend worden.

Denk bijvoorbeeld aan het Nederlandse Adyen.

Na ruim 2,5 jaar op de beurs staat het aandeel Adyen al +335% hoger.

Onze Euro Value analisten hebben hierop een potentiële nieuwe Adyen gevonden die de Europese verzekeringsmarkt op zijn kop kan zetten.

Of moeten we zeggen … op onze smartphone?

Nadeel aan FinTech … + oplossing

De eerste jaren van een FinTech zijn duur.

Niet alleen dient er (ingewikkelde) software ontwikkeld te worden, ook dient er stevig geïnvesteerd te worden in marketing, om klanten binnen te halen.

Eénmaal die klanten binnengehaald zijn, komt de regulator langs en beginnen de kosten voor compliance toe te nemen.

FinTechs zonder goed businessmodel kunnen op de koop toe nog eens hun klanten verliezen aan andere FinTechs die quasi hetzelfde product aanbieden.

Kortom … het is niet eenvoudig om als FinTech bedrijf door te breken.

Oplossing?

Niet tégen het traditionele financiële systeem werken … maar mét het traditionele financiële systeem werken.

De nieuwste Euro Value kooptip opereert dan ook vanuit een B2B2C model.

Het ontwikkelt met andere woorden software vóór verzekeraars, waarmee die verzekeraars hun klanten digitaal kunnen bereiken.

Zo moet het bedrijf niet zelf investeren in marketing. Een enorme kostenbesparing.

En … het kan door contracten met de verzekeraars direct miljoenen klanten bedienen.

Een geniale oplossing!

En … nog niet te duur gewaardeerd op de beurs.

Doorbraak voor de deur + onderwaardering

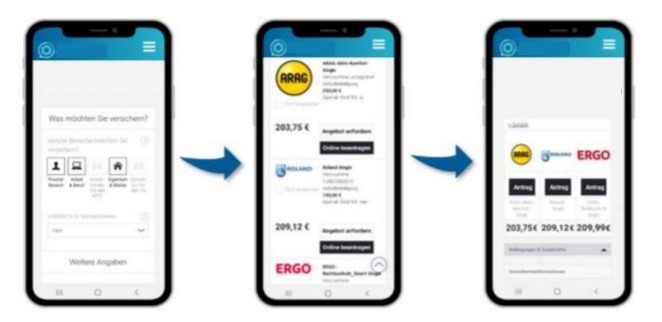

Dankzij de softwaretools van dit Euro Value aandeel kunnen de banken en verzekeraars opereren onder “best of both worlds”:

Een combinatie van hun fysieke aanwezigheid, verrijkt met een digitale app.

De app verzamelt zowat alle verzekerings- en financiële producten die er zijn en bundelt deze op zijn platform.

Er staan al 3,4 miljoen verschillende contracten op het platform.

Dit is enerzijds bijzonder handig en eenvoudig voor de (potentiële) verzekerde, maar ook voor de bank/verzekeraar.

De verzekeraar krijgt immers ook inzichten in de verzekeringsproducten die de (potentiële) klanten hebben bij andere verzekeraars.

En kan zo lucratieve voorstellen doen om te switchen.

Dit Euro Value aandeel moet hier géén marketing voor doen én iedere nieuwe klant brengt een smak recurrente winst binnen!

Het bedrijf is nu op het punt gekomen waarop ze winstgevend zullen worden en de groei begint te versnellen.

De grootste (ontwikkelings)kosten zijn nu gemaakt, en de omzet begint te versnellen.

Bijgevolg zal de stijgende omzet zich nagenoeg volledig in extra winst vertalen!

Een explosieve cocktail die voor een (fors) stijgende beurskoers kan gaan zorgen.

Volgens de berekeningen van onze Euro Value analisten zal dit bedrijf in 2024 zo’n 35 miljoen euro WINST boeken.

Aan 20 keer de winst geeft dit een beurswaarde van 700 miljoen euro.

De huidige beurswaarde is amper iets meer dan 300 miljoen euro.

Of een te verwachten rendement van zo’n +130% de komende twee jaar.

Dat is value in Europa … Euro Value!