Goudmijnaandeel met 6,5% dividendrendement

“Nobel Prize winner William Sharpe found that a market timer must be right a staggering 82 percent of the time to match a buy and hold return. That’s a lot of work to achieve what could be achieved by taking a nap.” Christopher Browne

Goudmijnaandelen behoren tot de meest vergeten bedrijven van de beurs. Al jaren behoren ze tot de goedkoopste aandelen die je maar kan vinden.

En toch moet niemand ze hebben.

Goudmijnaandelen … wie koopt dat nog? Wat kan je daar nu mee verdienen?

Veel, zo blijkt wanneer je eens goed naar deze sector kijkt.

Het huidige pessimisme schept een enorme opportuniteit voor beleggers met geduld. In dit soort markten zijn wij er natuurlijk als de kippen bij om koopjes te doen.

De kip met de gouden eieren!

Wanneer de onderwaardering van goudmijnaandelen zal verdwijnen?

Dat weten we niet. Maar de analisten van het Income Value Rapport hebben een oplossing voor het wachten:

- Een goudmijnaandeel met een dividendrendement van 6,5%.

Hier word je letterlijk royaal betaald om te wachten tot het vuur weer in de pan slaat bij de goudmijnaandelen.

Goudmijnaandelen zijn zéér goedkoop

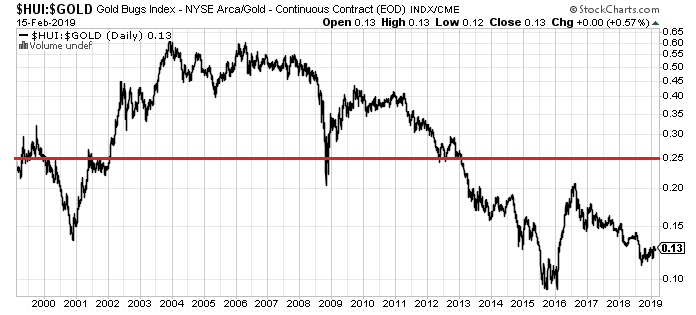

De NYSE Arca Gold BUGS Index (Ticker: HUI) is het oudste en meest gebruikte referentiekader voor goudmijnaandelen. Deze index werd op 15 maart 1996 gecreëerd met een beginsaldo van 200 punten.

Vandaag staat de HUI … onder 170 punten.

Met andere woorden: goudmijnaandelen staan vandaag LAGER dan 23 jaar geleden.

Hoeveel activa ken jij die vandaag goedkoper zijn dan 23 jaar geleden?

Goudmijnaandelen zijn niet alleen goedkoop ten opzichte van hun eigen historisch gemiddelde … maar ook ten opzichte van hun belangrijkste bron van inkomsten: goud.

Vandaag noteert de HUI aan 0,13 keer de goudprijs.

Dat is LAGER dan eind 2000 (het eerste dieptepunt van de goudmijnaandelencrisissen deze eeuw) én lager dan eind 2008 ten tijde van de financiële crisis.

Enkel eind 2016 (de tweede crisisperiode) waren goudmijnaandelen goedkoper dan vandaag.

De historische verhouding tussen de HUI en de goudprijs bedraagt gemiddeld 0,25. Goudmijnaandelen kunnen dus al verdubbelen om terug te keren naar hun historisch gemiddelde.

Begin 2016 volgde er al eens een goudmijnaandelenrally van >140% op minder dan een half jaar.

Zo snel kan het gaan wanneer de vlam in de pan schiet.

Ten slotte zijn goudmijnaandelen niet alleen bijzonder goedkoop ten opzichte van hun eigen historisch gemiddelde of ten opzichte van de goudprijs, maar óók goedkoop ten opzichte van de rest van de aandelenmarkt.

Wanneer we de HUI afzetten ten opzichte van de S&P 500, zien we alleen eind 2015 en eind 2000 een goedkopere verhouding.

Tijdens de piek van goudmijnaandelen ten opzichte van gewone aandelen in 2011 lag deze verhouding zelfs 10 HEER HOGER dan vandaag.

Wie nu geen goudmijnaandelen koopt, laat dus een GOUDEN KANS liggen.

Goudmijnsector komt tot leven

Als value belegger kan je de goudmijnsector eigenlijk niet meer negeren. Na jaren van kommer en kwel, komt de sector ook weer tot leven.

-1. De goudprijs nestelde zich ondertussen terug boven het niveau van 1.300 dollar per ounce. De goudprijs ligt nu ruim 25% boven zijn dieptepunt rond 1.050 dollar per ounce.

-2. De laatste maanden worden steeds meer overnames en fusies aangekondigd:

- Barrick Gold en Rangold Resources ter waarde van 18 miljard dollar

- Newmont en Goldcorp ter waarde van 10 miljard dollar

- Pan American Silver en Tahoe Resources ter waarde van 1 miljard dollar

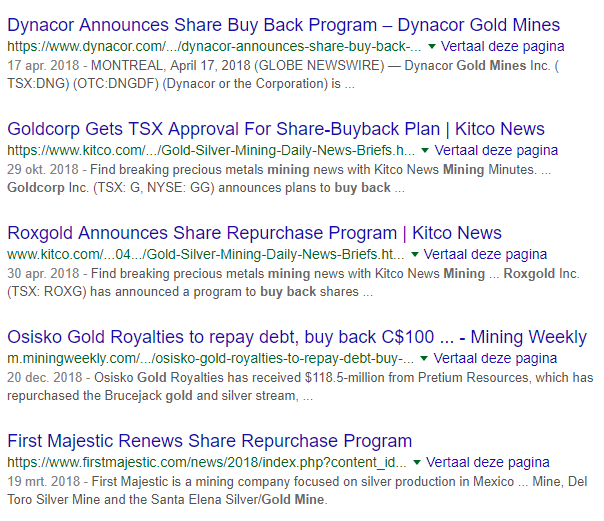

-3. In plaats van nieuwe aandelen uit te geven wat zorgde voor verwatering, worden inkoopprogramma’s van eigen aandelen aangekondigd om aandeelhouderswaarde te creëren.

Dit zijn buybacks aan historisch lage beurskoersen, niet aan topkoersen.

Hier wordt aandeelhouderswaarde gecreëerd!

Beleggers die de sector door en door kennen, zien hier op dit moment dus heel veel value. Dit is hét moment om een goudmijnaandeel te kopen.

Goudmijnaandeel mét royaal dividend

Wie aan goudmijnaandelen denkt, krijgt vaak een beeld van zeer risicovolle beleggingen. Dat is ook zo bij de kleine junior goudmijnen.

Maar er zijn ook meer defensieve aandelen in de sector.

Grote gevestigde namen zijn al minder risicovol en betalen vaak een dividend. Dat dividend is echter niet zo hoog:

- Barrick Gold 2,2%

- Newmont 1,7%

- AngloGold 0,45%

- Agnico Eagle 1%

Het analistenteam van het Income Value Rapport heeft echter een goudmijnaandeel gevonden met een zeer gezonde balans én een dividend van 6,5% op jaarbasis.

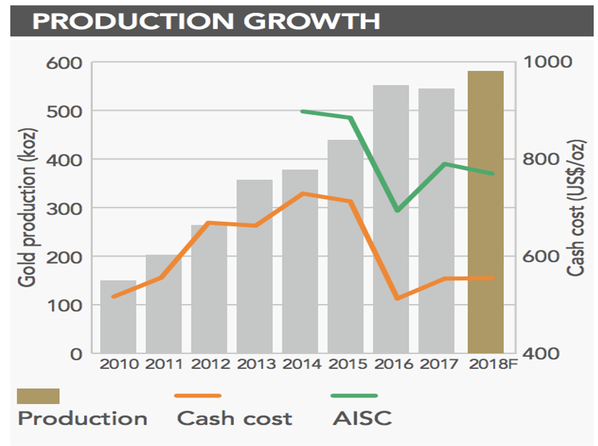

De goudmijn behoort tot een van de top-20 goudmijnen in de wereld.

Jaarlijks kan er ruim een half miljoen ounces goud geproduceerd worden.

Daarbij ligt de totale kostprijs onder 900 dollar per ounce.

Hier zit dus nog een gigantische hefboom te wachten.

Aan de huidige goudkoers bedraagt de winstmarge dus +/- 400 dollar per ounce.

Stel dat de goudprijs stijgt naar 1.500 dollar per ounce (een stijging van 13%), dan stijgt de winstmarge naar 600 dollar. Dat is een stijging van 50%.

Een kleine stijging van de goudprijs, kan een immense impact hebben op de winstcijfers … en potentieel het dividend.

De toekomst is voor de aandeelhouder

Het bedrijf heeft zich geëngageerd om 30% van de vrije kasstroom uit te keren als dividend.

Dit goudmijnaandeel heeft GEEN schulden en de meest kapitaalintensieve periode is reeds achter de rug.

Een deel van kasstromen wordt nu gebruikt om de mijn te optimaliseren en uit te breiden, maar dit vergt niet veel kapitaalkosten.

In de toekomst ziet deze goudmijn de productiekost verder dalen en de kasstroom stijgen.

Een ideaal scenario voor het dividend … en meer dan waarschijnlijk ook de beurskoers.

De laatste 5 jaar werd al zo’n 1/3 van de huidige beurswaarde uitgekeerd als dividend.

Hier is dus enorm veel waardecreatie aan de gang.

En daar kan jij een graantje van mee pikken.

Ontdek deze kip met de gouden eieren in het Income Value Rapport:

Buy, Hold, Collect … met een gouden randje.