De grootste fout die beleggers nu maken

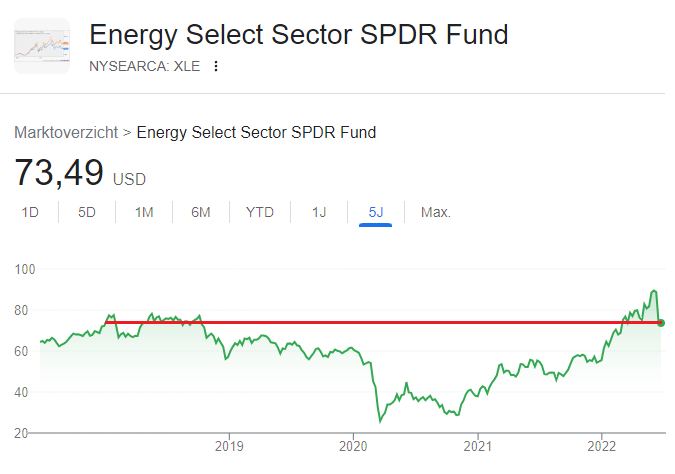

De energiesector daalde de afgelopen weken namelijk met zo’n 20% en staat nu terug op het niveau van januari 2018.

Toen noteerde de olie- en gasprijs aan:

- Olie: 60 dollar (nu 110)

- Aardgas: 3 dollar (nu 7 dollar)

De prijzen van de grondstoffen staan vandaag dus dubbel zo hoog als bijna 5 jaar geleden, maar de aandelenkoersen niet.

Hoe kan dat?

Beleggers hebben ze de laatste weken zelfs bij het huisvuil gezet. Een value belegger ziet hier direct een enorme koopkans in de daling.

De daling is immers ingegeven voor de vrees voor een recessie die de vraag naar olie zou vernietigen waardoor het tekort op de markt zou verdwijnen en de olieprijs doet dalen.

Maar dat is dus de GROOTSTE FOUT die beleggers nu maken!

Lesje geschiedenis

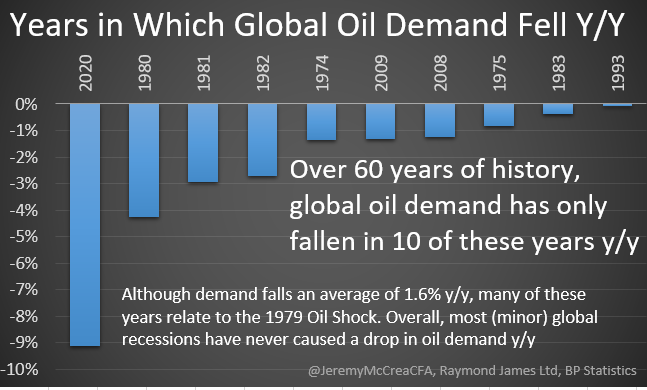

Kijk eens naar jaren waarin de vraag naar olie is gedaald. Dat is de laatste 60 jaar maar 10 keer voorgevallen.

En gemiddeld genomen daalde de vraag naar olie met -1,6%.

De kans op een massale ‘demand destruction’ is dus bijzonder klein. De wereld heeft nu eenmaal ontzettend veel olie nodig …zelfs in een recessie.

Wel willen … maar niet kunnen

Terwijl we in een situatie zitten dat het aanbod te kampen heeft met problemen.

Zelfs bij de OPEC+.

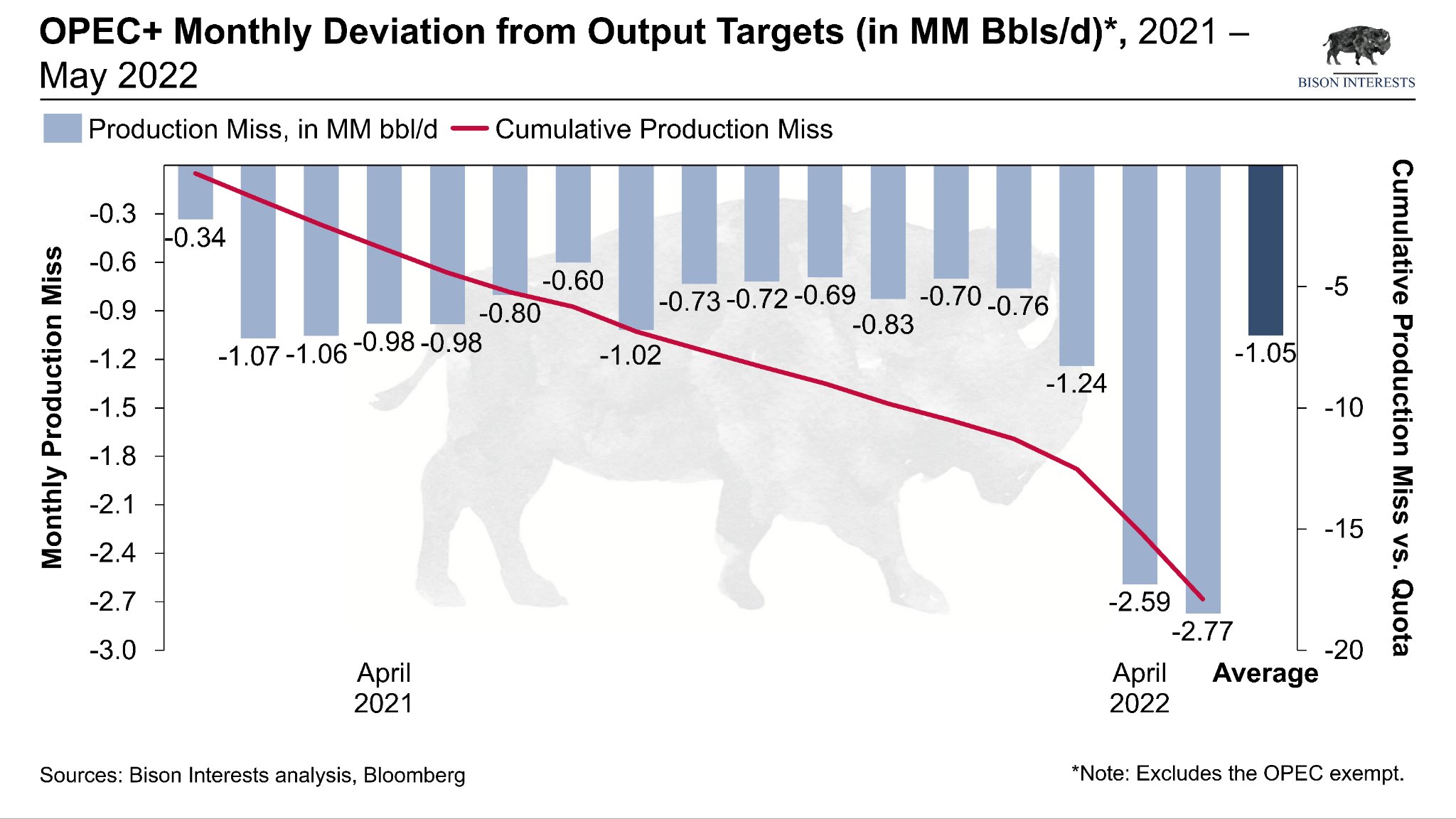

De OPEC+ is een kartel dat afspraken maakt over hoeveel olie een land mag produceren om zo de markt in een bepaalde richting te manoeuvreren.

Maar afspraken maken en afspraken uitvoeren is een groot verschil.

Zo kan u op bovenstaande grafiek zien dat de OPEC+ landen maand na maand MINDER olie produceren dan ze hebben afgesproken.

Deze landen kúnnen gewoon niet méér produceren.

En dat ligt lang niet alleen aan Rusland.

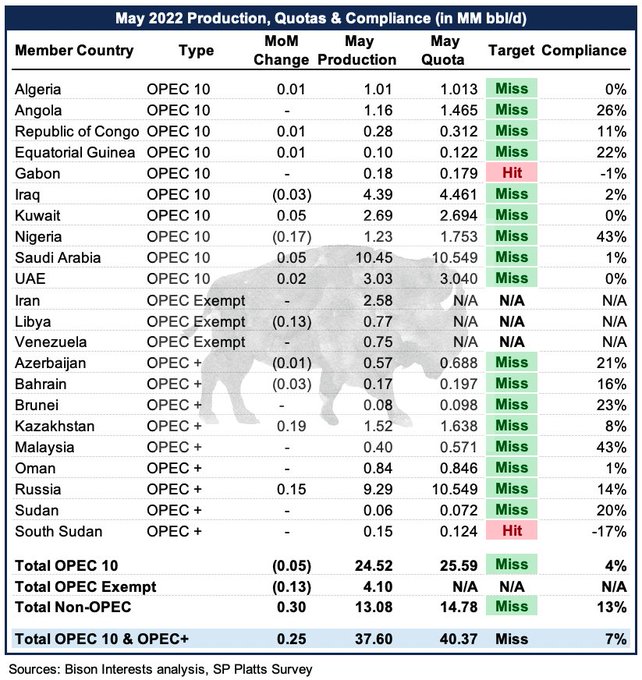

Er waren in de maand mei maar twee (2!) landen die hun productiequota wél hebben gehaald.

En ook de Verenigde Staten is niet meer de groeisector in energieland.

De productie is post-covid weer in stijgende lijn, maar staat nog altijd rond het niveau van een jaar geleden.

Schalieproducten zijn nu vooral bezig met hun schulden af te betalen, eigen aandelen in te kopen en dividend uit te keren.

Met andere woorden … de aandeelhouder verwennen.

Liquidatie oliereserves

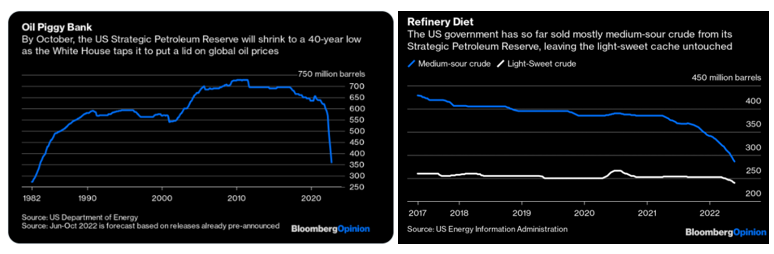

Om het tekort aan olie op de markt toch enigszins te compenseren, is de Verenigde Staten bezig om zijn strategische reserves aan te spreken.

Of moeten we zeggen, liquideren.

Van zo’n 650 miljoen vaten begin 2020 naar 350 miljoen vaten vandaag.

Of het laagste niveau in 40 jaar!

Het zou ons in ieder geval niet verbazen als de liquidatie van de Amerikaanse oliereserves tegen het einde van het jaar stopt … zo vlak na de tussentijdse verkiezingen.

Conclusie

Concluderend kunnen we dus stellen dat:

- de vraag naar olie beperkt zal dalen, zelfs bij een recessie

- de olieproducenten het steeds moeilijker hebben om voldoende olie op te pompen

Wereldwijd!

Koppel dit aan elkaar en je krijgt – jarenlange – hoge energieprijzen.

Waar beleggers dus nog totaal geen rekening mee houden.

En zo enorme winsten voor de komende jaren aan hun neus voorbij zien gaan.

Behalve dan de kenners van de sector.

Zo koopt Warren Buffett niet toevallig voor tientallen miljarden dollars aan oliebedrijven de afgelopen kwartalen.

Miljardair Harold Hamm doet hetzelfde met zijn eigen oliemaatschappij, Continental Resources, dat van de beurs verdwijnt in een deal van 25 miljard dollar.

Aan een koers van 70 dollar per aandeel is dat een rendement van x7 ten opzichte van de laagste koers van maart 2020.

Of hoe een rendement van 600% op 2 jaar nog altijd goedkope aandelen oplevert.

Als de markt het verschil tussen waardering en fair value niet dicht, zal het (grote) kapitaal dit wel doen voor de markt.