Het meest vergeten grondstofaandeel

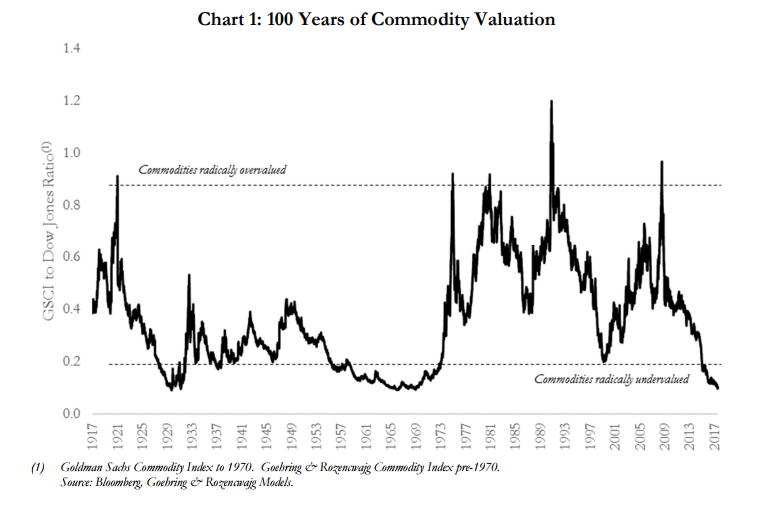

Een grondstofaandeel is al enkele jaren volledig uit de mode. En dat is nog zachtjes uitgedrukt. De Goldman Sachs Commodity Index staat vandaag op zijn laagste niveau ten opzichte van de Dow Jones sinds … de jaren ’70.

In een sector die op zijn goedkoopste niveau in 50 jaar noteert, kan je best wel wat value vinden.

Maar onze analisten zijn erin geslaagd een heel interessant grondstofaandeel te vinden dat in geen enkele ETF terug te vinden is.

Dit is het ultieme value aandeel uit de grondstoffensector.

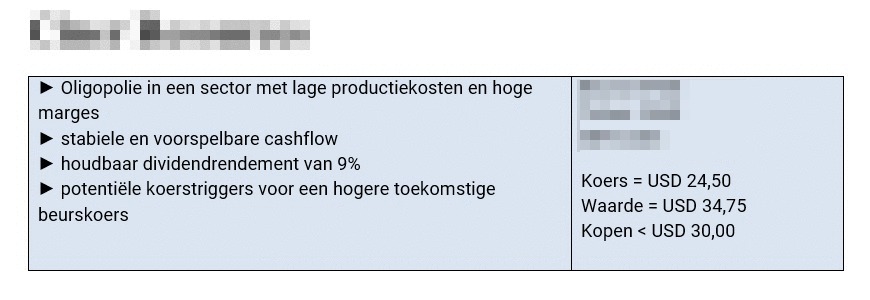

Het unieke aan dit bedrijf is de bijzonder lage kostprijs om de grondstof te ontginnen, waardoor het hoge marges genereert.

In combinatie met een stabiele en voorspelbare cashflow zorgt dat ervoor dat het een dividend kan uitbetalen van 9% bruto.

Zelfs na aftrek van belastingen blijft hier nog steeds een veelvoud over van het rendement dat je op een spaarrekening krijgt.

Bovenop het dividendrendement van 9% voorzien onze analisten ook nog een koersdoel dat ruim 40% hoger ligt.

Er zijn ook maar een handvol bedrijven actief in deze sector. Een oligopolie is vaak lucratief voor beleggers. Warren Buffett is er ook fan van.

Wat wil je nog meer?

Beleggen in een oligopolie

Een oligopolie (uit de Griekse woorden oligos ‘weinig’ en polein ‘verkopen’) is een situatie waarin een economisch product of dienst door slechts een paar grote aanbieders wordt aangeboden. (aldus Wikipedia)

Beleggen in oligopolies kan heel interessant zijn.

Denk maar aan de Amerikaanse filmproductie met Disney, Twenty-First Century Fox of Viacom.

Stuk voor stuk toppers van aandelen.

Of computersystemen met Apple (iOS), Google (Android) of Microsoft (Windows).

Een oligopolie kan je in verschillende soorten sectoren terugvinden.

Warren Buffett stapte enkele jaren geleden tot ieders verbazing in de Amerikaanse luchtvaartsector met American Airlines en Southwest Airlines.

Daarvoor bestempelde Buffett de luchtvaartsector nog als een “death trap”.

Wat was er veranderd?

Een jarenlange consolidatieslag maakte van de Amerikaanse luchtvaartsector een oligopolie met slechts een handvol grote bedrijven.

Nu bestempelt Buffett de luchtvaartsector als “ … profitable again — really profitable.”

In een oligopolie zijn een handvol bedrijven zéér winstgevend.

En dat hebben beleggers graag.

Waarom dit grondstofaandeel niet mag ontbreken

Dit bedrijf is een van de grootste producenten – via natuurlijk proces – ter wereld van een grondstof die we allemaal bijna dagelijks gebruiken.

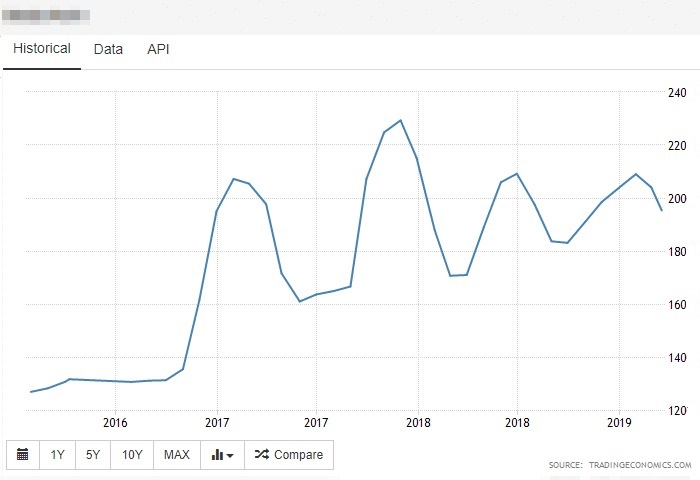

Het slaagt er in de grondstof te ontginnen aan 70 à 80 dollar per ton terwijl de synthetische productiekosten tussen 130 en 180 dollar per ton liggen.

De verkoopprijs: rond 200 dollar per ton.

Je ziet onmiddellijk waarom dit bedrijf hoge marges heeft.

Het verdient gewoon dubbel zoveel als andere bedrijven.

Dit is dus een heel lucratieve business.

Daarbij worden de prijzen voor 90% van de verkoop op 1 januari vastgelegd voor de rest van het jaar.

Kortom: hoge marges, stabiele en voorspelbare cashflow = houdbaar dividendrendement van 9% bruto.

Goedkope waardering

Dit aandeel is in geen enkele ETF terug te vinden. Hierdoor zitten we weer met de unieke situatie dat niemand het aandeel kent.

Behalve de abonnees van het Value Rapport.

Met een winst per aandeel van 2,48 dollar noteert het bedrijf aan een koers/winstverhouding van minder dan 10.

De stabiele, voorspelbare cashflow ligt bijna 1,3 keer hoger dan het uitgekeerde dividend.

De ondernemingswaarde bedraagt ongeveer 700 miljoen dollar terwijl de huidige beurswaarde onder de 500 miljoen dollar ligt.

Een onderwaardering van 40%!

Een EV/EBITDA van minder dan 6 maakt de lage waardering helemaal compleet.