Dit is hét moment om Small Cap Value te kopen

Veel beleggers denken dat de grote indexen, zoals de S&P 500, de enige manier zijn om succesvol te beleggen. Dit was de laatste jaren natuurlijk een zeer lucratieve strategie. Maar de waarderingen zijn hier enorm hoog opgelopen en het is een select groepje aandelen dat het rendement verzorgd.

Toch vinden veel beleggers het moeilijk om buiten de gebaande paden te kijken. Terwijl er momenteel heel veel value is te vinden in de mid- en small caps.

Neem bijvoorbeeld de Russell 2000 index. Deze noteert momenteel 31% onder het recente hoogtepunt. Hier zijn fantastische koopjes te doen. Beleggers zien koersen niet graag dalen maar onthoud: dalende koersen zijn gunstig wanneer je kapitaal hebt om aan het werk te zetten.

Iedere belegger met een horizon van meer dan een paar jaar moet blij zijn met lagere koersen. Je koopt nu meer voor hetzelfde geld, terwijl er voldoende tijd is om de volatiliteit uit te zitten.

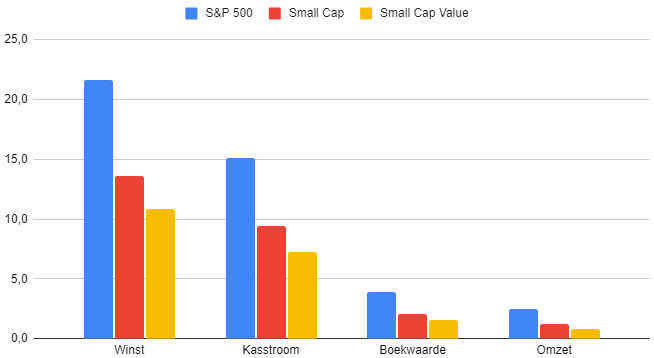

Zoals gezegd: die koopkansen zijn er vooral bij Small Cap Value. We hebben drie verschillende indexen vergeleken.

Dit zijn de waarderingsratio’s van de verschillende indexen. De S&P 500 is meer dan dubbel zo duur als Small Cap Value op basis van winst, kasstroom, boekwaarde én omzet.

Voordelig in ieder opzicht

We moeten toegeven: daar zijn redenen voor. Kleinere bedrijven zijn bijvoorbeeld gevoeliger voor de marktrente dan de grootste bedrijven. De grootste bedrijven uit de S&P 500 zijn vaak op netto basis schuldenvrij, of hebben zeer voordelig geld aangetrokken tijdens de pandemie. Kleinere bedrijven hadden vaak niet die luxe.

Daarnaast is er binnen Small Cap Value een veel betere spreiding over verschillende sectoren, terwijl (dure) technologieaandelen een zware weging hebben binnen de S&P 500 index.

Maar zijn dat redenen voor zo’n groot verschil in waardering? Wij denken van niet.

Over het algemeen zijn kleinere bedrijven nu namelijk niet alleen veel voordeliger dan grote bedrijven, maar ze zijn ook voordelig vergeleken met hun eigen normale waardering.

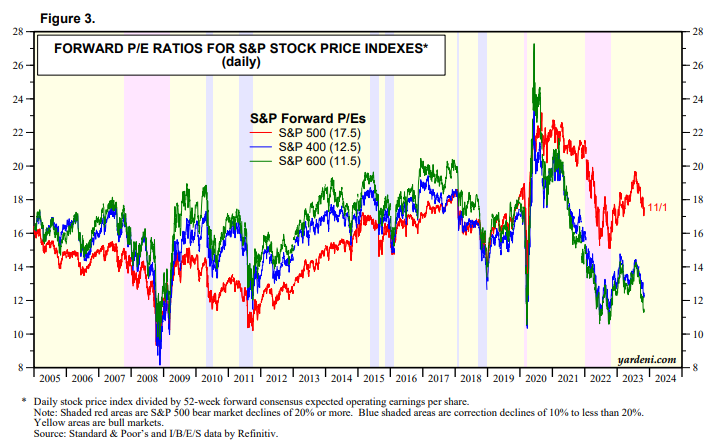

Hieronder een vergelijking van Yardeni Research van de historische koers-winstverhouding tussen:

- Large cap, S&P 500, rood

- Mid cap, S&P 400, blauw

- Small cap, S&P 600, groen

Hier is duidelijk te zien dat de grote bedrijven duurder zijn geworden, terwijl kleinere bedrijven voordeliger zijn geworden. Daarbij bevinden de S&P 400 en S&P 600 zich nu ver onder hun historische waardering.

Merk ook op dat in het verleden de kleinere bedrijven juist een hogere waardering hadden. Het lijkt misschien al lang geleden, maar tussen 2000 en 2014 verpulverde Small Cap aandelen het rendement van de grote indexen.

De geschiedenis leert ons dat een herhaling van dergelijke omstandigheden op termijn erg waarschijnlijk is. Terwijl de aandelen uit deze categorie nu juist zeer voordelig zijn.

Disclaimer

Dit artikel is een commerciële uiting en vormt geen beleggingsadvies. Het is ook geen gepersonaliseerde aanbeveling. Het bevat algemene informatie op basis waarvan u (op eigen verantwoordelijkheid en voor eigen rekening en risico) beslissingen kunt nemen. Value Jagers raadt u aan om zelf advies in te winnen bij derden. U bent zelf verantwoordelijk voor uw beleggingsbeslissing(en).

Aan dit artikel en de inhoud ervan kunnen ook geen rechten worden ontleend. Dit artikel is gebaseerd op aannames en vormt geen enkele garantie voor een bepaalde ontwikkeling of resultaat. Value Jagers is nooit aansprakelijk voor gebruik van dit artikel.

Beleggen brengt grote risico’s en kosten met zich mee. U kunt uw inleg of een deel ervan verliezen. De waarde van uw belegging kan fluctueren. In zijn algemeenheid wijst Value Jagers erop dat het niet verstandig is om te beleggen met geld wat u nodig heeft om te kunnen voorzien in uw dagelijkse voorzieningen. In het verleden behaalde resultaten bieden voorts geen garantie voor de toekomst.

Value Jagers is niet verantwoordelijk voor de inhoud en/of juistheid van deze teksten, afbeeldingen of hyperlinks die door derden worden geplaatst in dit artikel. Evenmin is Value Jagers verantwoordelijk voor informatie en/of berichten die door gebruikers van dit artikel via internet verzonden worden.