Iconisch vastgoed … goedkoop

Het laatste jaar staan vastgoedfondsen onder druk. Deze sector kampt met een moeilijke combinatie van factoren. De meeste vastgoedfondsen hebben veel schulden, waarbij de gestegen rente voor hogere kosten zorgt. Daarbij maakt de hogere marktrente de aandelen minder aantrekkelijk omdat beleggers die inkomen verlangen meer alternatieven hebben.

Ten slotte bracht de pandemie grote verschuivingen in de vastgoedsector. Het is plotseling onzeker of er wel een permanente vraag is naar bijvoorbeeld winkel- en kantoorvastgoed.

Toch stellen de analisten van Dividend Value een vastgoedfonds voor aan de leden. Dit fonds is namelijk niet te vergelijken met andere fondsen.

Ze bezit uniek vastgoed, waar er over het algemeen maar één van is. Een kantoorpand kan je overal huren, maar de panden van dit fonds zijn alleen bij dit bedrijf te huur.

Lees maar even verder …

Viva Las Vegas!

Ze heeft een portfolio van zo’n 50 objecten, waaronder een aantal van de meest toonaangevende panden aan de Las Vegas Strip. Dit betreffen enorme resorts: een combinatie van casino, hotel, restaurants, bars en nachtclubs.

Dit sluit goed aan bij een andere trend: sinds de pandemie geven mensen veel meer geld uit aan ervaringen.

Onderzoek van marketingbureau Momentum Worldwide toont aan dat 76% van de consumenten haar geld liever spendeert aan ervaringen, dan aan materiële zaken.

Een tripje naar Las Vegas, dat is pas een ervaring!

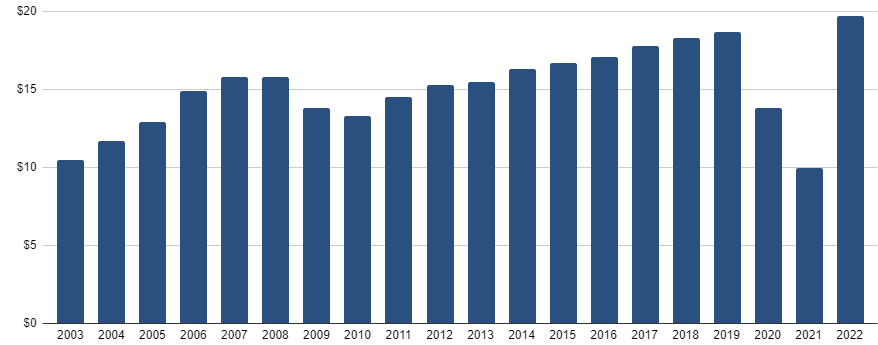

In 2022 boekte de Las Vegas Strip dan ook haar hoogste omzet ooit, met $ 19,7 miljard. Het is duidelijk dat de consument meer en meer spendeert aan een ervaringen.

Voor de beste ervaring in Vegas willen consumenten de beroemde casino’s en resorts bezoeken en overnachten in deze hotels.

Dat zijn exact de panden van het vastgoedfonds van Dividend Value.

Omzet Las Vegas Strip in miljarden, 2022 was een recordjaar

Omzet Las Vegas Strip in miljarden, 2022 was een recordjaar

Ze heeft ze in deze 50 locaties namelijk meer dan 60.000 hotelkamers en meer dan 450 horecagelegenheden. Ongeveer de helft van de huur komt uit panden aan de Las Vegas Strip.

Naast de casino’s bezit dit fonds ook een viertal golfbanen en veel on- en onderontwikkelde bouwgrond grenzend aan de Las Vegas Strip.

Veel ruimte voor toekomstige groei dus.

De analisten van Dividend Value zijn ook erg positief over een nieuwe samenwerking. Management kondigde onlangs aan dat ze investeren in een uitbater van zeer luxueuze wellnessresorts.

Deze uitbater boekte in 2022 een gemiddelde omzet van $ 1.720 per gast per dag. Het hoogste segment dus. Dit sluit goed aan op de kennis en ervaring van het vastgoedfonds, met haar portfolio aan resorts en golfbanen.

De uitbater van de wellnesscentra ziet veel vraag en groeikansen, maar mist het kapitaal. Dat kan dit vastgoedfonds verschaffen, tegen lucratieve voorwaarden natuurlijk.

Defensief businessmodel

Dit vastgoedfonds heeft een aantal eigenschappen die andere fondsen missen. Het grootste voordeel is het feit dat deze panden strikt noodzakelijk zijn voor de huurder.

Het pand is een onmisbaar en niet te kopiëren onderdeel van hun business. Als uitbater van een van de beroemdste casino’s ter wereld valt of staat de business met de locatie.

Verhuizen is geen optie.

Dat maakt de huurinkomsten zeer voorspelbaar, en het geeft de verhuurder van het vastgoed een hele sterke onderhandelingspositie. Dat zien we bijvoorbeeld aan de gemiddeld resterende huurtermijn van 42 jaar.

Waar andere fondsen vaak een gemiddelde resterende huurtermijn van een paar jaar hebben, is dat bij dit fonds dus 42 jaar!

Dat is nog eens stabiliteit.

Daarnaast hebben vrijwel alle huurovereenkomsten overeengekomen huurverhogingen op basis van de inflatie. Zo zijn ook de toekomstige kasstromen verzekerd.

Tot slot twee andere belangrijke graadmeters voor het succes van een vastgoedfonds: de bezettingsgraad (hoeveel panden staan leeg) en het inningspercentage (betalen alle huurders de huur).

Zeker sinds de pandemie zien de analisten van Dividend Value dat veel vastgoedfondsen op beide punten kwakkelen. Deze percentages zijn bij dit vastgoedfonds echter al meer dan vijf jaar stabiel:

- Bezettingsgraad: 100%

- Inningspercentage: 100%

De huurders beseffen namelijk maar al te goed dat ze zonder dit vastgoed, geen bedrijf hebben. Daarom betalen ze altijd, netjes op tijd.

Dankzij dit voorspelbare karakter, en slimme investeringen van het management, weet dit bedrijf al jaren zeer stabiel te groeien.

Aandeel nu toch voordelig

De analisten van Dividend Value zien een sterk instapmoment voor het aandeel. Dit komt door een combinatie van factoren. Allereerst staat de vastgoedsector als geheel onder druk, dus ook dit aandeel.

Terwijl dat niet terecht is vanwege haar bijzondere positie.

Daarnaast waren beleggers wat te enthousiast geworden, en was het aandeel erg prijzig. Zoals zo vaak is de correctie hiervan wat overdreven, en is het aandeel nu te voordelig geworden.

Gemiddeld wordt dit aandeel verhandeld aan 16 tot 17 keer AFFO, een realistische waardering voor zo’n defensief vastgoedfonds met stabiele groei.

Momenteel is het echter te koop aan slechts 14 keer de verwachte AFFO van dit jaar.

Daarbij verwachten de analisten van Dividend Value dat management binnen een paar dagen een hoger dividend bekend maakt.

Het dividend wordt sinds beursgang namelijk netjes ieder jaar verhoogd, gemiddeld met zo’n +10% per jaar.

De analisten van Dividend Value verwachten dat het divdiendrendement met de nieuwe verhoging stijgt naar +5,5% voor beleggers die nu instappen.

Hiermee is het een zeer aantrekkelijk totaalplaatje van stabiele groei, defensieve kasstromen, onderwaardering en een steeds hoger dividend.

Disclaimer

Dit artikel is een commerciële uiting en vormt geen beleggingsadvies. Het is ook geen gepersonaliseerde aanbeveling. Het bevat algemene informatie op basis waarvan u (op eigen verantwoordelijkheid en voor eigen rekening en risico) beslissingen kunt nemen. Value Jagers raadt u aan om zelf advies in te winnen bij derden. U bent zelf verantwoordelijk voor uw beleggingsbeslissing(en).

Aan dit artikel en de inhoud ervan kunnen ook geen rechten worden ontleend. Dit artikel is gebaseerd op aannames en vormt geen enkele garantie voor een bepaalde ontwikkeling of resultaat. Value Jagers is nooit aansprakelijk voor gebruik van dit artikel.

Beleggen brengt grote risico’s en kosten met zich mee. U kunt uw inleg of een deel ervan verliezen. De waarde van uw belegging kan fluctueren. In zijn algemeenheid wijst Value Jagers erop dat het niet verstandig is om te beleggen met geld wat u nodig heeft om te kunnen voorzien in uw dagelijkse voorzieningen. In het verleden behaalde resultaten bieden voorts geen garantie voor de toekomst.

Value Jagers is niet verantwoordelijk voor de inhoud en/of juistheid van deze teksten, afbeeldingen of hyperlinks die door derden worden geplaatst in dit artikel. Evenmin is Value Jagers verantwoordelijk voor informatie en/of berichten die door gebruikers van dit artikel via internet verzonden worden.