4 bewijzen om NU olieaandelen te kopen

De Verenigde Staten zit officieel in een recessie. Europa officieel nog niet, maar met Duitsland tegen het canvas en een energiecrisis voor de komende winter, kunnen we hetzelfde verwachten. En ook China kan door de vele lockdowns amper economische groei voorleggen. Normaal gezien is het in die economische omstandigheden niet verstandig om in energieaandelen te beleggen.

We geven je echter vandaag 4 bewijsstukken die het tegendeel beweren.

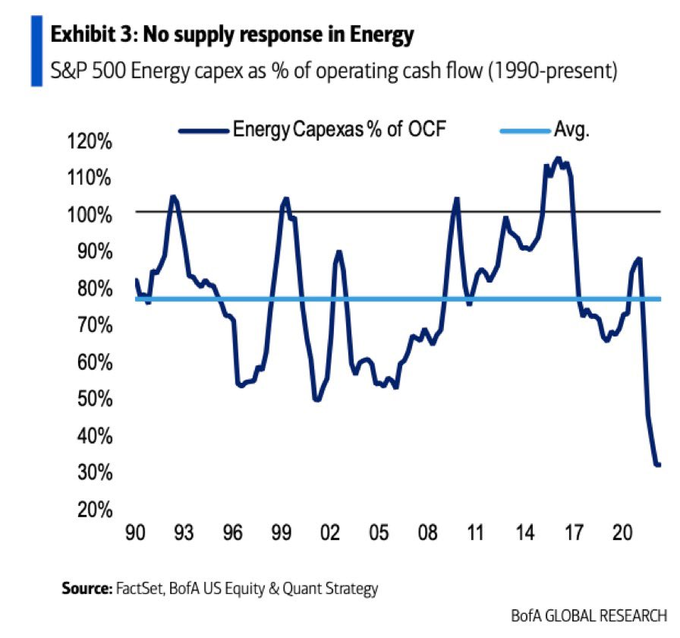

Bewijsstuk 1: Geen investeringen

We zitten momenteel met hoge olie- en gasprijzen omdat de wereld gewoon veel te weinig investeert in olie en gas.

Normaal gezien spendeert de sector zo’n 70% à 80% van zijn cashflow.

Vandaag zitten we aan … 35%.

De helft van het historisch gemiddelde!

Zo lang er niet meer geïnvesteerd wordt in olie en gas, zullen we met tekorten blijven zitten.

Tekorten betekent structureel hoge(re) energieprijzen.

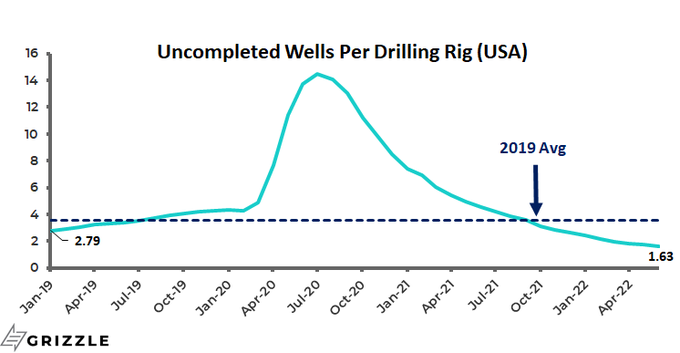

Bewijsstuk 2: Geen haast

Drilled but uncompleted wells, ook wel DUCs genaamd, blijven dalen en bevinden zich nu 40% onder het gemiddelde.

Dit zijn olie- en gasbronnen waar men reeds olie of gas heeft gevonden in de Verenigde Staten, maar nog niet begonnen is met het oppompen.

Dit heeft 2 belangrijke oorzaken:

- tekort aan beschikbaar en opgeleid personeel

- voorkeur om aandeelhouderswaarde te creëren

Moest de olie- en gassector in de Verenigde Staten toch plots besluiten om de kraan open te draaien, zal het nog minstens 9 à 12 maanden duren vooraleer we een significante productietoename zien.

Maar voor alle duidelijkheid, dat is vandaag nog totaal NIET aan de orde.

Structurele tekorten + geen haast om te investeren = hoge(re) energieprijzen.

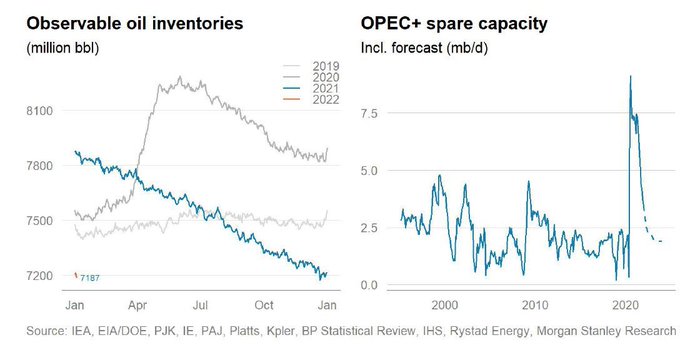

Bewijsstuk 3: Geen voorraden

De globale olievoorraden staan op een historisch laagtepunt net op het moment dat de OPEC+ géén mogelijkheden heeft om zijn capaciteit te verhogen om deze aan te vullen.

We zitten momenteel in de periode dat de voorraden aangevuld moeten worden voor de wintermaanden, maar er is niet voldoende olie en gas beschikbaar.

Structurele tekorten + geen haast om te investeren + geen voorraden = hoge(re) energieprijzen.

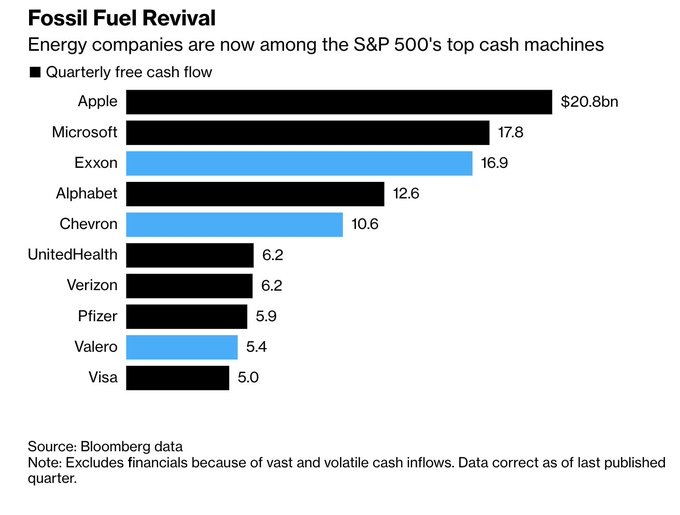

Bewijsstuk 4: Gigantische cashflows

We zitten dus met structurele tekorten in onze energievoorziening die voor langere tijd hoge energieprijzen zal opleveren.

Dat maakt dat olie- en gasaandelen enorm winstgevende bedrijven geworden zijn.

Voor het eerst sinds 2018 boekt bijvoorbeeld een bedrijf als Exxon Mobil méér vrije cashflow als een tech-gigant zoals Alphabet.

(Ter info … Alphabet is nog steeds 2 keer groter dan Exxon Mobil + Chevron)

Samen met Chevron staan er nu 2 oliebedrijven in de top-5 van bedrijven die het meeste vrije cashflow genereren.

Alleen nog vooraf gegaan door Apple en Microsoft.

Olieaandelen zijn dus bij de meest winstgevende bedrijven ter wereld.

Structurele tekorten + geen haast om te investeren + geen voorraden = hoge(re) energieprijzen = gigantisch winstgevende oliebedrijven.

Conclusie: niet duur

Aangezien veel beleggers niet geloven dat de hoge energieprijzen houdbaar zijn, geloven ze ook niet dat de enorm sterke resultaten houdbaar zijn.

Dat maakt dat deze bedrijven vandaag nog altijd spotgoedkoop gewaardeerd worden:

De energie-ETF XLE noteert bijvoorbeeld aan een koers/winstverhouding van … 4!

Hier liggen dus enorme opportuniteiten.

Wat, naast de energieaandelen, OOK NIET DUUR is … is het Super Commodities Pack.

4 rapporten om te beleggen in grondstoffen/energie voor de prijs van één.

Mét een korting die oploopt tot -76%!

Inderdaad.

Normaal gezien kost dit pakket aan expertise in grondstoffen en energie 1.096 euro voor 12 maanden of 2.096 euro voor 24 maanden.

Jij krijgt het momenteel voor:

- 349 euro voor 12 maanden (-68%)

- 499 euro voor 24 maanden (-76%)

Niet te missen!

Dit is een commerciële uiting en vormt geen beleggingsadvies. Het is ook geen gepersonaliseerde aanbeveling. Het bevat algemene informatie op basis waarvan u (op eigen verantwoordelijkheid en voor eigen rekening en risico) beslissingen kunt nemen. Value Jagers raadt u aan om zelf advies in te winnen bij derden. U bent zelf verantwoordelijk voor uw beleggingsbeslissing(en).

Aan deze inhoud kunnen ook geen rechten worden ontleend. Deze blog is gebaseerd op aannames en vormt geen enkele garantie voor een bepaalde ontwikkeling of resultaat. Value Jagers is nooit aansprakelijk voor gebruik van deze blog.

Beleggen brengt grote risico’s en kosten met zich mee. U kunt uw inleg of een deel ervan verliezen. De waarde van uw belegging kan fluctueren. In zijn algemeenheid wijst Value Jagers erop dat het niet verstandig is om te beleggen met geld wat u nodig heeft om te kunnen voorzien in uw dagelijkse voorzieningen. In het verleden behaalde resultaten bieden voorts geen garantie voor de toekomst.

Value Jagers is niet verantwoordelijk voor de inhoud en/of juistheid van deze teksten, afbeeldingen of hyperlinks die door derden worden geplaatst in deze email. Evenmin is Value Jagers verantwoordelijk voor informatie en/of berichten die door gebruikers van deze email via internet verzonden worden.