Oracle: Het nieuwe Microsoft of het nieuwe IBM?

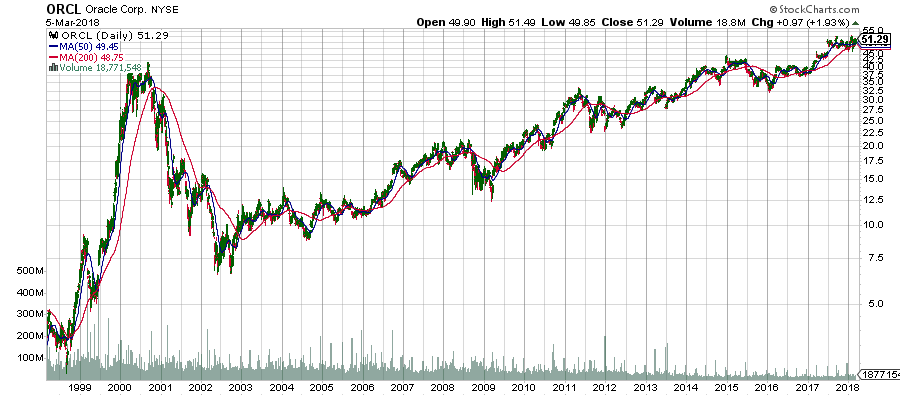

Oracle is een immens technologiebedrijf met een marktkapitalisatie van meer dan 200 miljard Amerikaanse dollar. Maar in tegenstelling tot technologiereuzen als Google of Apple staat de beurskoers van Oracle nog amper boven de piek van begin 2000. De laatste 10 jaar kon Oracle ‘slechts’ verdubbelen. Veel beleggers vragen zich dan ook af of Oracle het nieuwe IBM is. Of is het dan toch de nieuwe Microsoft?

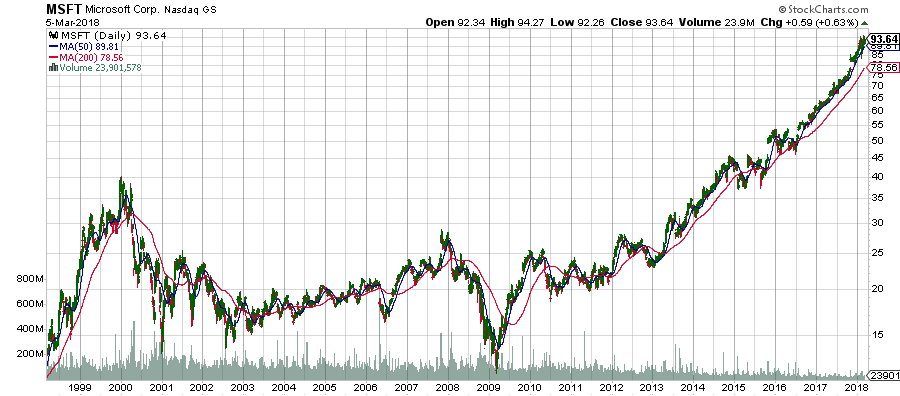

Enkele jaren geleden leek Microsoft nog een oud technologieaandeel. Het leek alsof de beste dagen van Microsoft ver in het verleden lagen. Maar met een nieuwe CEO aan het roer, slaagde het bedrijf erin om zijn dominantie op andere manieren uit te spelen. In enkele sleutelgebieden (voornamelijk clouddiensten) werd Microsoft weer een van de dominante bedrijven. Dit zorgde voor een koersexplosie van meer dan 200% in de laatste jaren. Microsoft staat dan ook al dubbel zo hoog als tijdens de bubbelpiek eind jaren ’90.

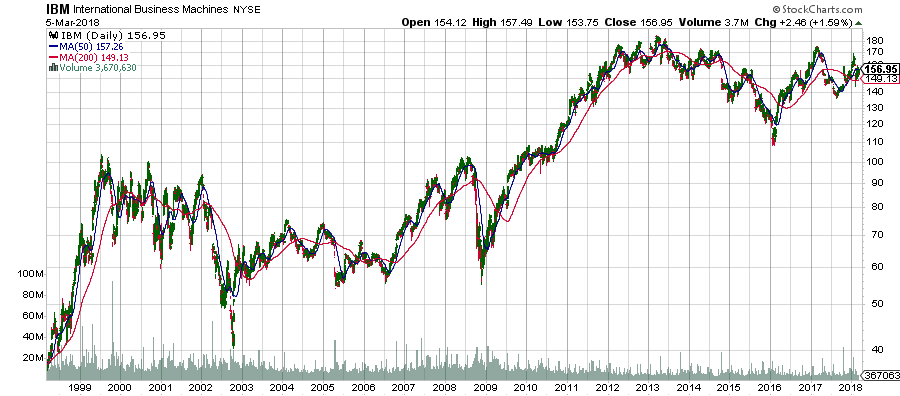

Anderzijds heb je ook IBM. Het is al langer bekend dat International Business Machines Corp. niet meer kan aanknopen met de successen van weleer. IBM slaagt er maar niet in om zich te positioneren op belangrijke seculaire trends in de technologiesector, waardoor het steeds meer terrein moet prijsgeven.

Het aandeel IBM daalde de laatste 5 jaar zo’n 15%. Daarbij werd de beurskoers enkel overeind gehouden door een immens inkoopprogramma van eigen aandelen en de trouwe steun van beursgoeroe Warren Buffett. Echter, ook deze laatste gooide recent de handdoek in de ring.

Oracle staat voor een van de belangrijkste periodes uit zijn bestaan. Het bedrijf van Larry Ellison, een van de rijkste mensen ter wereld, zal de komende jaren vermoedelijk eenzelfde pad bewandelen als een van beide bedrijven: dat van Microsoft of dat van IBM.

Waarom Oracle de volgende IBM is

IBM koos er in 2013-2014 voor om zijn winstgevende hardwarebusiness te verkopen en in te zetten op andere groeipolen zoals cloud, analytics en beveiliging. Dit zorgde echter voor een daling van de omzet gedurende 22 opeenvolgende kwartalen.

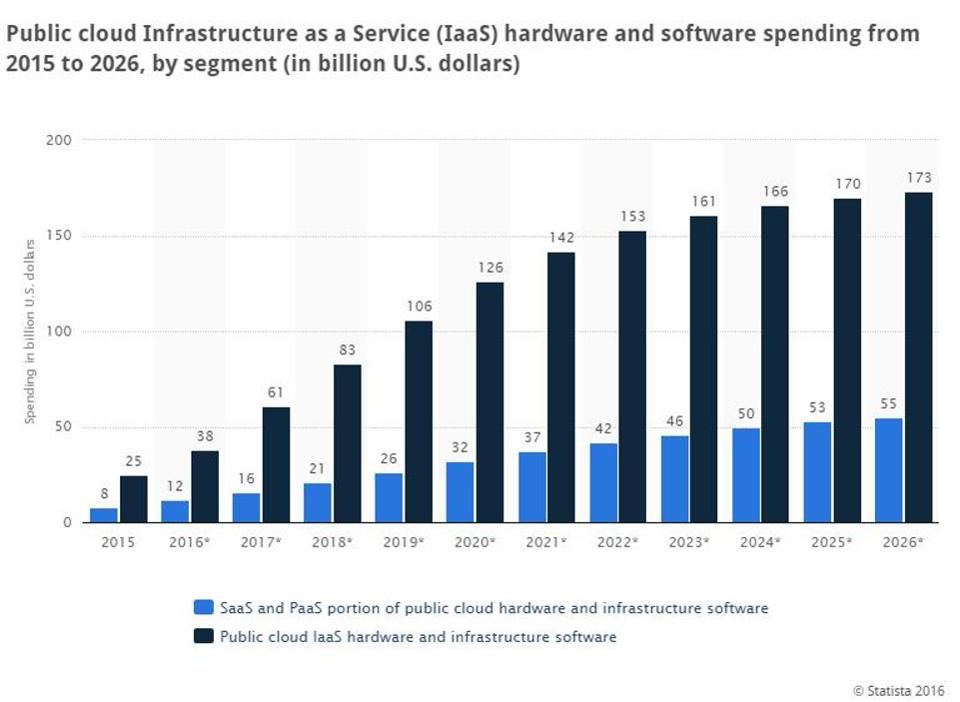

Het bedrijf van Larry Ellison is ook een laatkomer op het gebied van clouddiensten. Microsoft en Amazon zijn de grote spelers in deze sector. De cloudsector is nog steeds een sterke groeisector, maar die kan niet eeuwig een tweecijferige groei aanhouden. De komende jaren zal de sector nog eens verdubbelen. Maar hoe groter de sector, hoe moeilijker Oracle het heeft om het verlies aan marktaandeel weer goed te maken.

In dergelijke groeisectoren speelt vaak het ‘The Winner takes it all’-principe. Indien Oracle zich niet tijdig bij de Winners kan voegen, wordt het een Loser. Dan gaat het grootste gedeelte van de sectorgroei naar de andere bedrijven.

De databasebusiness (waarmee Oracle groot werd), wordt steeds meer afhankelijk van deze clouddiensten. Bedrijven schakelen meer en meer over naar een database op cloudinfrastructuur. Dit is goedkoper dan een eigen infrastructuur te onderhouden.

Een nieuwkomer als Mongodb (Nasdaq: MDB) kan via de clouddiensten van Amazon of Microsoft een aanval inzetten op de databasebusiness van Oracle.

Met andere woorden: de bedrijfswereld heeft meer clouddiensten nodig, maar niet per se de database van Oracle.

En zo krijg je een IBM-scenario.

Waarom Oracle de volgende Microsoft is

Eind vorig jaar waren er geruchten dat grote klanten als Amazon en Salesforce Oracle zouden verlaten. Ze zouden alternatieve databaseproviders overwegen. Dit zou een enorme klap zijn voor het bedrijf. Maar Larry Ellison heeft deze geruchten direct de kop ingedrukt. Tijdens Oracle’s conference call over de resultaten van het 2e kwartaal bevestigde Ellison dat deze bedrijven niet zouden vertrekken:

“Our competitors, who have no reason to like us very much, continue to invest in, and run their entire business on, Oracle.”

Zelfs het Duitse SAP heeft geprobeerd om zijn eigen product te ontwikkelen, echter zonder succes.

Dit toont toch het competitieve voordeel aan dat Oracle momenteel heeft. Er is geen enkel ander bedrijf dat op zo’n schaal een geïntegreerd database/clouddienst kan aanbieden. Daarbij maakt het gebruik van blockchain en artificiële intelligentie om alles zo efficiënt mogelijk te beheren.

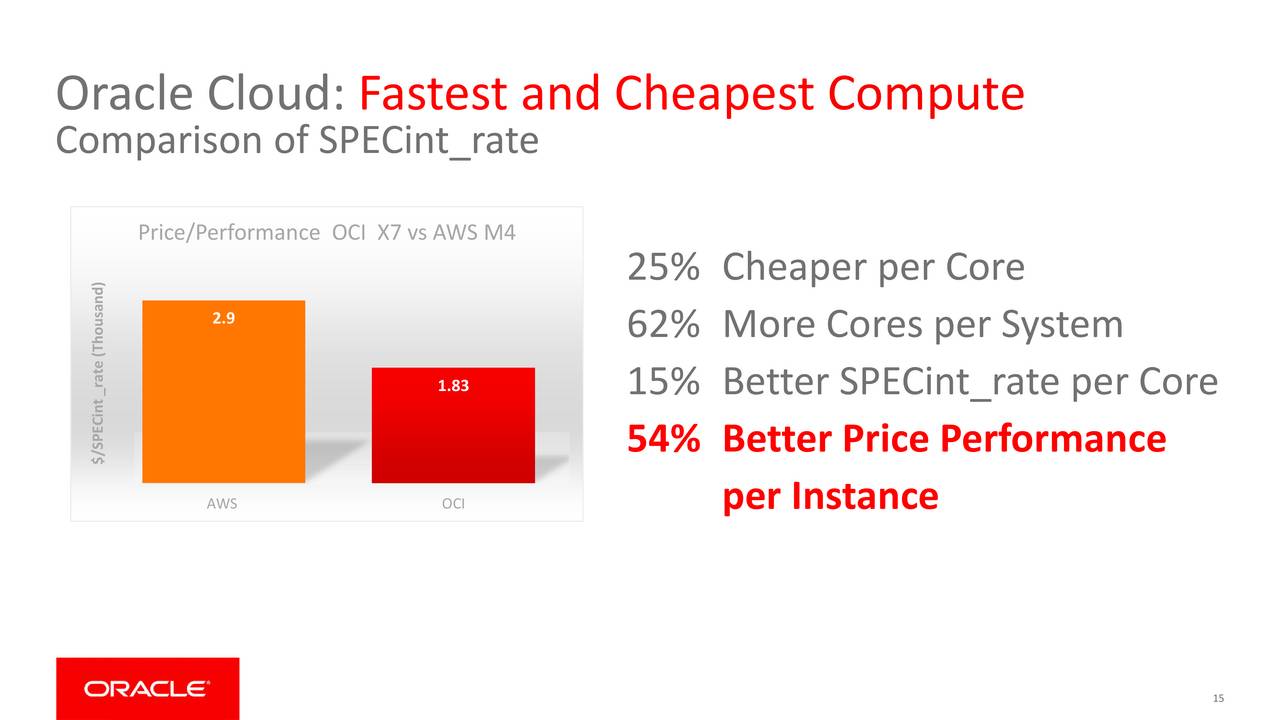

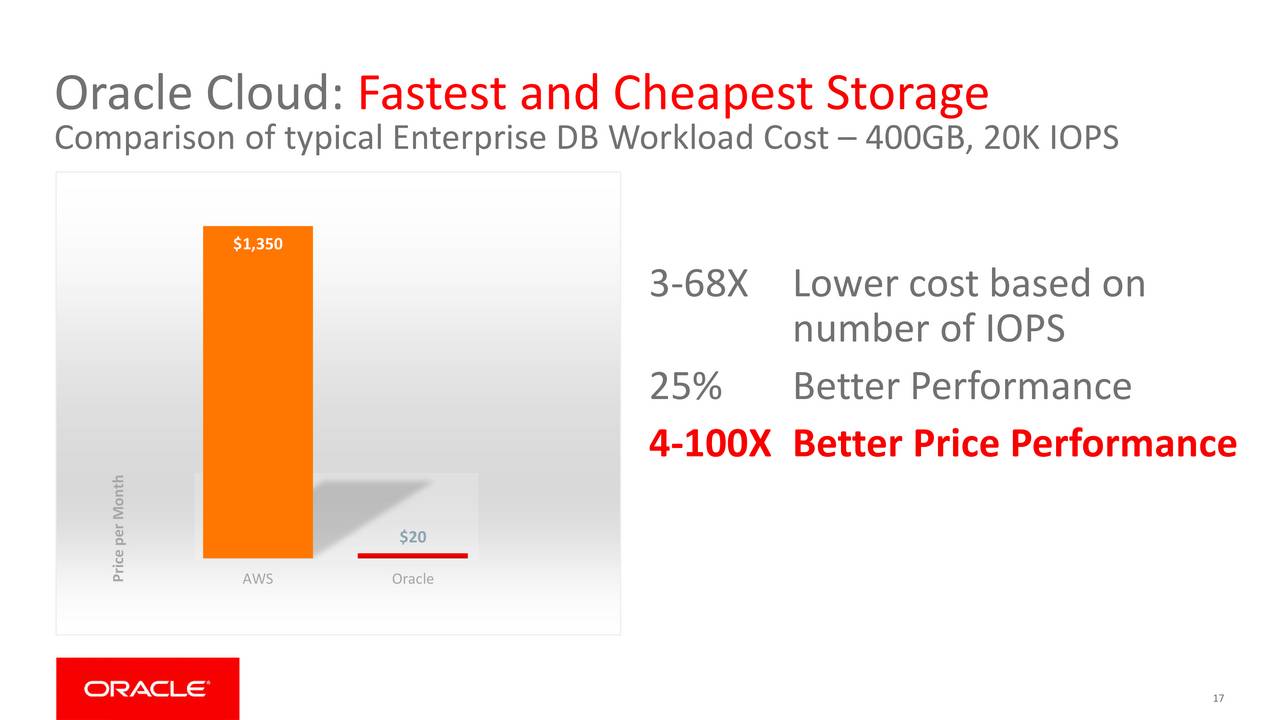

Ellison haalde zelfs aan dat de clouddiensten van Oracle beter én goedkoper zijn dan die van concurrent Amazon. Op de meeting van 5 oktober publiceerde het bedrijf een vergelijking van zijn clouddiensten met AWS van Amazon. Volgens hun eigen onderzoek is de cloud van Oracle 25% goedkoper dan AWS en heeft het een 54% betere prijs/performance dan de cloud van Amazon.

Er zijn ondertussen zeer weinig On-Premiseklanten (waar software lokaal geïnstalleerd is en draait op de computers van de persoon of organisatie die de software gebruikt) van Oracle die vertrekken. De omzet uit deze producten daalt, maar niet hard. Het toont aan dat de klanten nog steeds bereid zijn om hun licenties voor het beheren van hun database te betalen.

Dit geeft Oracle een ontzettend grote en betrouwbare basis, gelijkaardig aan de Office 365-klanten van Microsoft, om zijn transitie naar zijn clouddiensten verder te ontwikkelen. Oracle kan zijn On-Premiseklanten steeds meer convergeren naar zijn clouddiensten. Dit moet niet alleen de omzet maar ook de marges verbeteren.

Tijdens de laatst gepubliceerde resultaten groeide de omzet uit clouddiensten met 44%, terwijl de omzet uit licenties en hardware 2% en 6% daalde. Toch zijn deze laatste nog steeds 6 keer groter dan de inkomsten uit de cloud.

De belangrijkste troef is hoogstaande technologie aan een goedkope prijs. Oracle gebruikt artificiële intelligentie in zijn cloudservice én automatiseert er de administratie van zijn databases mee. Ze kunnen 99,995% beschikbaarheid en minder dan 30 minuten geplande of ongeplande downtime garanderen.

Hierdoor kan Oracle de komende jaren nog een enorme inhaalbeweging maken. Gebruikers kunnen hun Oracle database gebruiken op andere cloudplatformen, maar daar zullen ze minder efficiënt opereren dan in de eigen Oracle-cloud.

En zo krijgen we een Microsoft-scenario.

Conclusie

Volgens ons staat Oracle meer voor een Microsoft-scenario dan voor een IBM-scenario. In dat geval is de waardering van het aandeel goedkoop en zeer aantrekkelijk ten opzichte van andere technologieaandelen.

Met een koers/winst-verhouding van 21 is Oracle verre van duur te noemen voor een technologiebedrijf dat aan de vooravond staat van een nieuwe groeiversnelling. Het bedrijf heeft ook een cashvoorraad van 65 miljard dollar om de transitie in goede banen te leiden en overnames te doen.

De analisten van Inside Value zien momenteel een onderwaardering van 30% op de faire waarde omdat ze denken dat Oracle eerder een Microsoft-scenario zal meemaken dan een IBM-scenario.

Een verdubbeling zoals we zagen bij Microsoft valt niet uit te sluiten wanneer het aandeel terug in de gratie valt bij het grote publiek.

Grote, bekende hedgefunds en beleggers als Joel Greenblatt, Ken Fisher en Jonathan Bloomberg behoren nu al tot de grote investeerders. Recent zijn daar beursgoeroes als Ray Dalio en John Hussman bij gekomen.

Dit zijn beleggers die een neus hebben om ondergewaardeerde bedrijven te kopen voor de massa ze ontdekt.

Je kan ze vandaag allemaal volgen via het Inside Value Rapport >>

Via onderstaande ‘Insights’ kunnen abonnees een uitgebreide update lezen over Oracle, met koersdoel van de analisten.