Zijn (staats)obligaties weer interessant?

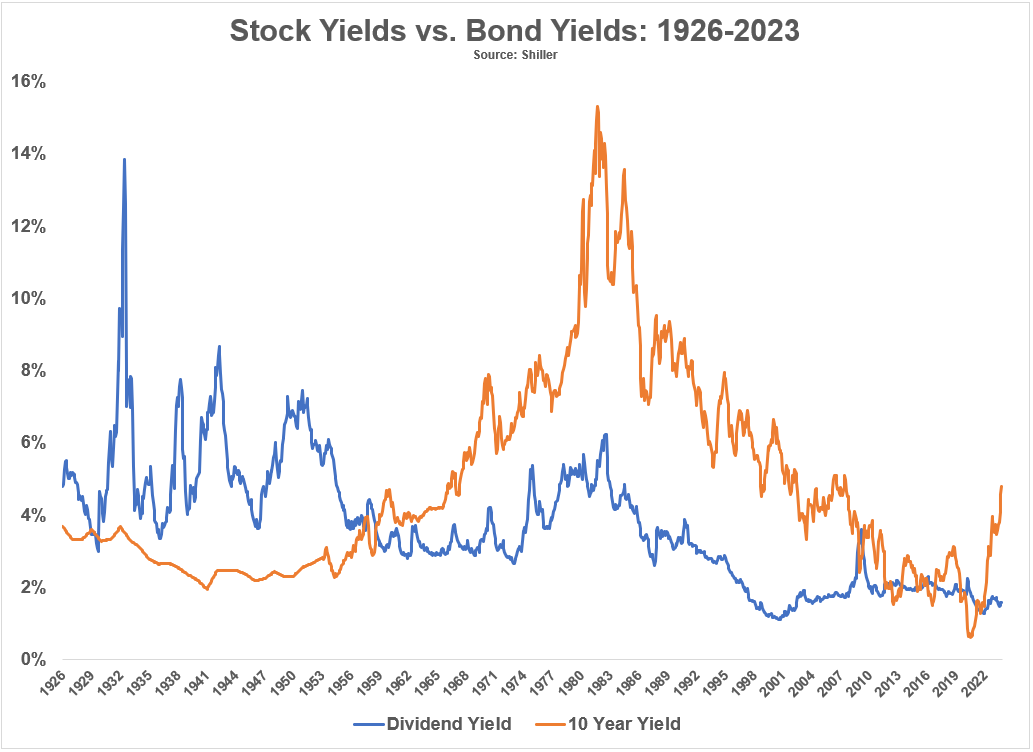

De rente op Amerikaanse staatsobligaties van 10 jaar gaat richting de 5%. Dit is het hoogste niveau in meer dan 15 jaar. Hiermee is het inkomen uit staatsobligaties hoger dan het inkomen uit dividend van 90% van de aandelen uit de S&P 500. Veel particuliere beleggers vragen zich daarom af of dit een goed moment is om te beleggen in obligaties.

Het dividendrendement uit aandelen daalt al decennialang. Dit komt door een combinatie van oplopende waarderingen, en de verschuiving naar het inkopen van eigen aandelen. Ondanks het lage dividendrendement konden aandelen qua inkomen concurreren met het inkomen uit staatsobligaties. Dat is nu niet meer het geval.

Hieronder het inkomen uit aandelen (S&P 500, blauw) en staatsobligaties (Amerikaanse obligaties van 10 jaar, oranje), sinds 1926.

Er vallen een aantal dingen op in bovenstaande grafiek. Bijvoorbeeld dat het inkomen uit aandelen in de eerste helft van de 20e eeuw veel hoger was dan het inkomen uit aandelen. Dit had gedeeltelijk te maken met de Grote Depressie van de jaren ‘30, maar dit is niet de enige oorzaak.

Er waren toen namelijk simpelweg veel minder beleggers. Degenen die investeerden deden dit vooral voor een winstuitkering, en veel minder voor mogelijke koerswinst. Om beleggers te verleiden moesten bedrijven dus een aanzienlijk dividend uitkeren.

Dit veranderde in de stierenmarkt van de jaren ‘50, en de periode van hoge inflatie van de jaren ‘60. Toen brak een periode aan waarbij het dividendrendement duidelijk onder de couponrente van obligaties lag. Sinds de crisis van 2008 wisselen deze twee zich af.

Tot 2023. Nu leveren obligaties duidelijk een hoger inkomen op. Waardoor beleggers zich afvragen of ze een deel van hun aandelen moeten verkopen om hiermee obligaties aan te schaffen.

Het antwoord: dat ligt er aan.

Voor- en nadelen

We beseffen dat dat nogal vaag is, maar het is niet anders. Zoals altijd in het beleggen is er geen ‘beste’ beslissing, het ligt aan de persoonlijke situatie van de belegger in kwestie.

Over het algemeen kunnen we stellen dat beide opties voor- en nadelen hebben.

Beleggen in aandelen voor inkomen

Allereerst vertelt de bovenstaande grafiek maar het halve verhaal. Hierin zie je namelijk het dividendrendement van de hele S&P 500 index. Maar een steeds groter deel van de bedrijven uit die index keert geen dividend uit.

Een mandje met dividendaandelen, bijvoorbeeld de S&P 500 High Dividend ETF, heeft al een dividendrendement van 5,2%. Deze ETF volgt de 80 aandelen met het hoogste dividendrendement uit de S&P 500. Dit inkomen is dus al hoger dan het inkomen uit veel obligaties.

Het dividendrendement van een slim ingericht portfolio, zoals de ondergewaardeerde dividendaandelen van Dividend Value, is nog een stuk hoger.

Maar het grootste verschil met obligaties is dat sterke bedrijven het dividend regelmatig verhogen. Zo groeide het dividend uit de S&P 500 sinds 1980 met 5,9% per jaar. Hiermee is de belegger beschermd tegen de inflatie.

Tot slot zal een gediversifieerd portfolio van sterke dividendaandelen op de lange termijn in waarde stijgen.

Beleggen in obligaties voor inkomen

Het is een groot contrast met obligaties. Deze keren namelijk een vastgestelde couponrente uit. Door de inflatie daalt de koopkracht van dit inkomen. Daarnaast wordt de obligatie tegen ‘par’ afgelost op de einddatum. Wie de obligatie op de uitgiftedatum tegen par heeft gekocht, boekt dus geen koerswinst.

Maar ook geen verlies, en dat is de kracht van obligaties. Het is gegarandeerd inkomen, en een gegarandeerde waarde op de einddatum. Hiermee is het geschikt om de volatiliteit van aandelen te compenseren.

Disclaimer

Dit artikel is een commerciële uiting en vormt geen beleggingsadvies. Het is ook geen gepersonaliseerde aanbeveling. Het bevat algemene informatie op basis waarvan u (op eigen verantwoordelijkheid en voor eigen rekening en risico) beslissingen kunt nemen. Value Jagers raadt u aan om zelf advies in te winnen bij derden. U bent zelf verantwoordelijk voor uw beleggingsbeslissing(en).

Aan dit artikel en de inhoud ervan kunnen ook geen rechten worden ontleend. Dit artikel is gebaseerd op aannames en vormt geen enkele garantie voor een bepaalde ontwikkeling of resultaat. Value Jagers is nooit aansprakelijk voor gebruik van dit artikel.

Beleggen brengt grote risico’s en kosten met zich mee. U kunt uw inleg of een deel ervan verliezen. De waarde van uw belegging kan fluctueren. In zijn algemeenheid wijst Value Jagers erop dat het niet verstandig is om te beleggen met geld wat u nodig heeft om te kunnen voorzien in uw dagelijkse voorzieningen. In het verleden behaalde resultaten bieden voorts geen garantie voor de toekomst.

Value Jagers is niet verantwoordelijk voor de inhoud en/of juistheid van deze teksten, afbeeldingen of hyperlinks die door derden worden geplaatst in dit artikel. Evenmin is Value Jagers verantwoordelijk voor informatie en/of berichten die door gebruikers van dit artikel via internet verzonden worden.