Value verslaat groei met grootste marge in 20 jaar

Het tijdperk van de Value Jager is aangebroken. Dat zeggen wij al een tijdje en nu volgen ook de bewijzen. Value aandelen presteren in 2022 veel beter dan groei aandelen. Uit onderzoek van de Wall Street Journal blijkt dat het verschil sinds 2001 niet zo groot geweest is.

Een van de aanjagers van deze ouperformance is de hoge inflatie. Hierdoor worden aandelen van bedrijven die nu winstgevend zijn aantrekkelijker. Bedrijven die in de toekomst (hopelijk) winstgevend worden, zijn juist minder aantrekkelijk bij hoge inflatie.

Inflatie maakt geld in de toekomst immers minder waard. Daarom kiezen beleggers liever voor de zekerheid van een bedrijf wat nu hoge kasstromen boekt.

Klassieke value sectoren

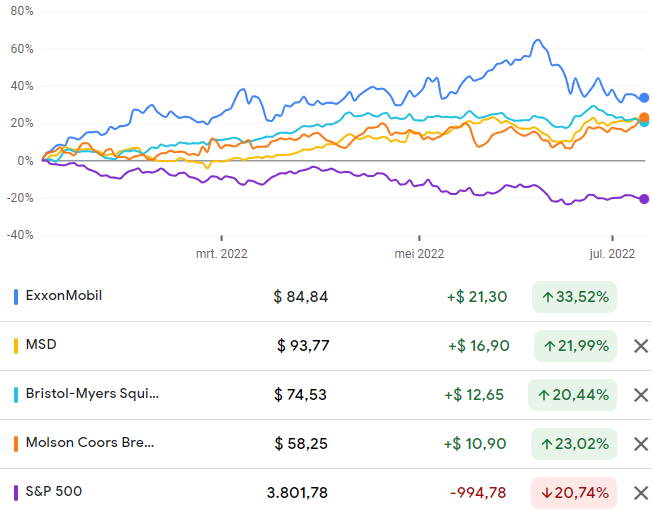

De best presteren aandelen in 2022 zijn dit soort bedrijven. Hoge kasstromen, maar vaak een relatief lage groei. Het zijn vooral de ‘saaie bedrijven’. Terwijl de indexen dit jaar al zo’n 20% in de min staan, zien we hoge koerswinsten in deze sectoren:

- Olie & Gas: Occidental Petroleum (NYSE: OXY) +87%, Exxon Mobil (NYSE: XOM) +33%, Valero Energy (NYSE: VLO), +33%

- Farma: Brystol Myers Squibb (NYSE: BMY) +20%, McKesson Corporation (NYSE: MCK) +31%, Merck & Co (NYSE: MRK) +22%

- Consumentengoederen en Retail: Molsen Coors (NYSE: TAP) +23%, Dollar Tree (Nasdaq: DLTR) +18%, Kellogg’s (NYSE: K) +14%

Ook dichter bij huis zien dat de ‘saaie’ sectoren dit jaar goed presteren. Zo presteren KPN (AMS: KPN) en Shell (AMS: SHELL) in 2022 goed op de beurs, met rendementen rond de +20%. Het zijn zelfs de enige twee aandelen uit de AEX die dit jaar in het groen staan.

Het is duidelijk dat aandelen uit klassieke value sectoren weer op de kaart staan. Deze waren door veel beleggers al afgeschreven, in ruil voor technologie aandelen met hoge waarderingen. In 2022 is dit volledig omgedraaid.

Dividendaandelen

De afgelopen periode zien we vooral sterke prestaties bij de dividendaandelen. Dat valt ook op in bovenstaand lijstje met goed presteren aandelen en sectoren in 2022. Vrijwel ieder aandeel uit het overzicht betaalt dividend. Vaak een dividend wat vele malen hoger ligt dan het gemiddelde in de markt.

Deze combinatie tussen value en dividend is geen toeval. Voor het uitbetalen van een aantrekkelijk dividend is een hoge vrije kasstroom nodig. Dat is een van de eigenschappen van sterke value aandelen.

Uit een analyse van Bank of America blijkt dat de categorie ‘dividendaandelen’ zelfs de enige was die de eerste helft van 2022 afsloot met een positief rendement.

Beleggers vluchten naar veiligheid, en verlangen de stabiliteit die dividendaandelen bieden. Deze bedrijven zijn vaak actief in stabiele sectoren zoals nutsbedrijven, telecom en consumentengoederen. Dit zijn sectoren die ook nauwelijks afhankelijk zijn van de staat van de economie.

Begin rotatie

Ondanks de recente outperformance van value aandelen in het algemeen, en dividend aandelen in het bijzonder, is het feest voor Value Jagers pas net begonnen.

Veel value aandelen zijn namelijk nog altijd voordelig in verhouding tot het alternatief. Zo heeft de Nasdaq 100, zelfs na het dramatische afgelopen halfjaar, een gemiddelde koers-winstverhouding van ruim 22 keer.

Wanneer we dit vergelijken met de eerder aangehaalde succesvolle value sectoren zien we dat het verschil nog altijd groot is:

- Olie & Gas: gemiddelde koers-winstverhouding rond de 8 keer

- Farma: gemiddelde koers-winstverhouding rond de 13 keer

- Consumentengoederen: gemiddelde koers-winstverhouding rond de 19 keer

Terwijl veel bedrijven in deze sectoren juist in het huidige klimaat goed presteren, en beleggers beschermen tegen economische tegenslagen.

Er komen hoogstwaarschijnlijk goede tijden aan voor Value Jagers.

Auteur is long OXY, XOM, MRK