3 beurswaarheden van de afgelopen 10 jaar

In het afgelopen decennium is de particuliere belegger opgestaan. Het beleggen van kleine bedragen was vroeger duur of zelfs onmogelijk. De laatste jaren zijn deze kosten enorm gedaald, nu is het soms zelfs gratis. Door het internet en de smartphone is directe toegang tot informatie veel eenvoudiger geworden. In de afgelopen 10 jaar hebben beleggers drie dingen ‘geleerd’.

Veel beleggers zijn begonnen rond 2010. In de afgelopen jaren hebben zij een bepaald beeld van de beurs gekregen. Je zou denken dat een periode van ruim 10 jaar lang genoeg is om een betrouwbare visie te krijgen. Maar is dat wel zo?

Dit zijn 3 punten die deze beleggers waarschijnlijk voor waarheid aannemen.

De Amerikaanse beurs levert de hoogste rendementen

Sinds 2010 heeft de VS andere regio’s zeer ruim verslagen. Wie in 2010 investeerde in de S&P 500 kijkt nu naar een totaalrendement van meer dan +400%. Hierbij steken de andere regio’s mager af:

- Europa: +114%

- Opkomende markten: +72%

- Azië / Pacific: +129%

Een enorm verschil dus.

Waarom zou iemand nog diversifiëren naar regio? Amerika is immers de grote winnaar.

Correcties duren maar kort

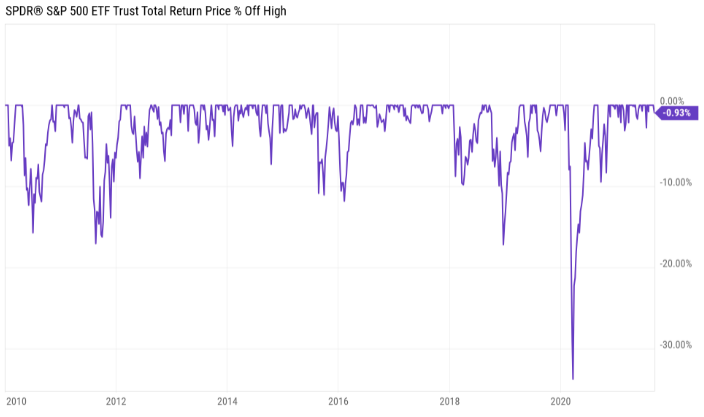

Sinds 2010 zijn er regelmatig correcties geweest, maar ze waren allemaal van korte duur. Elke correctie was een goede koopkans. Hierbij een overzicht van de dalingen vanaf het hoogtepunt van de S&P 500:

Fors inslaan wanneer de index 10% dipt is dus de manier! De beurs herstelt toch supersnel.

Technologie wint, energie verliest

Sinds 2010 staat de Nasdaq 100, ook wel de technologie-index genoemd, maar liefst +800% hoger. Veel van de bekende namen uit deze sector zelfs nog veel meer:

- Apple: +7.500%

- Amazon: +2.500%

- Microsoft: +1.200%

Deze bedrijven kennen we allemaal. Veel van ons kopen of gebruiken ook hun producten.

Waar technologie de grote winnaar is, is energie de grote verliezer. Het rendement van de sector, inclusief dividend, is over de laatste 10 jaar slechts 20%. Niet 20% per jaar, 20% in totaal.

Energie is dus duidelijk een sector om van weg te blijven. Waarom zou je nog iets anders kopen dan grote techbedrijven?

Conclusie van de belegger met 10 jaar ervaring

Al met al volgt de conclusie: de beurs gaat toch wel omhoog, zeker als je Amerikaanse technologieaandelen koopt.

Een tegenslag is een daling van 10%, maar dat vormt eigenlijk alleen maar een koopkans. Rijk worden met beleggen is supermakkelijk!

Kijk eens iets verder terug

We begrijpen deze conclusie, maar deze is niet juist. 10 jaar is namelijk veel te kort. Een volledige economische cyclus duurt veel langer.

Beleggers hebben de neiging om voor de toekomst hetzelfde te verwachten als in het recente verleden. Ervaren beleggers weten wel beter.

Zo zijn dit de feiten over een wat langere periode.

Met regelmaat een ‘verloren decennium’

Dat betekent dat indexbeleggers er in een periode van 10 jaar niet of nauwelijks op voorruit gaan. Het meest recente voorbeeld hiervan is de periode van 2000 tot en met 2009.

Over die periode daalde de AEX met ruim 40%.

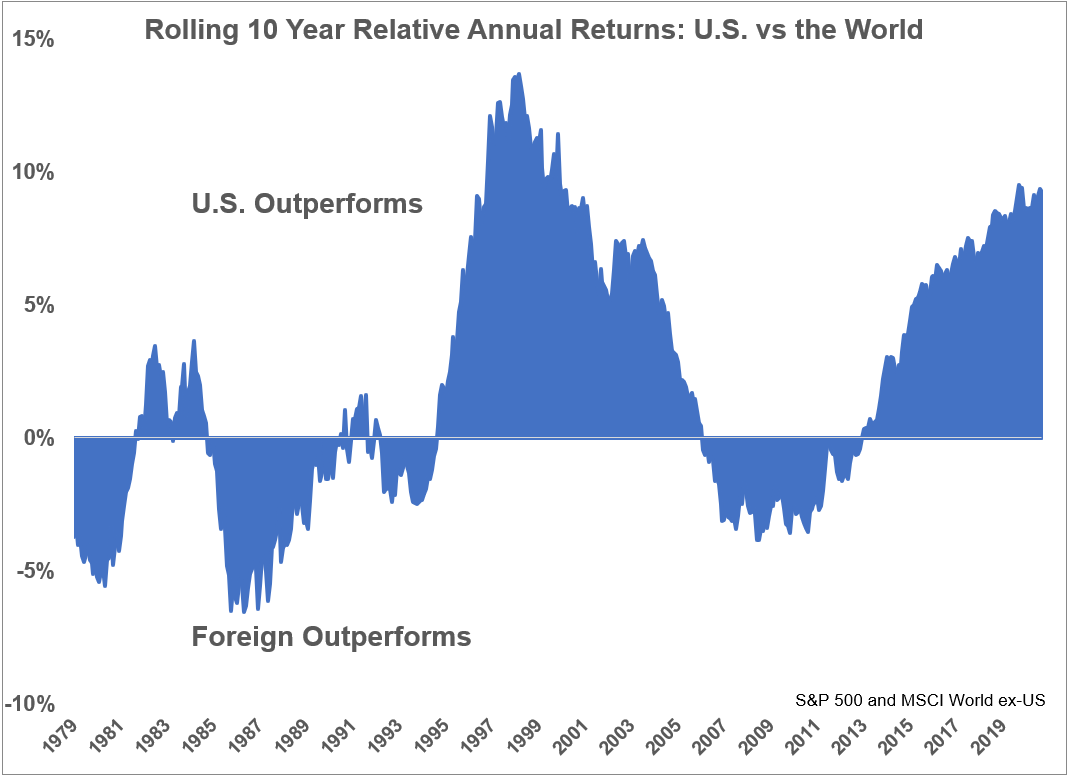

Andere regio’s presteren soms veel beter dan de VS

Er zijn lange periodes dat internationale aandelenmarkten die van de VS ver achter zich laten. Over de afgelopen 10 jaar wordt de Amerikaanse beurs in grote mate gedreven door een paar zeer succesvolle bedrijven.

In het verleden is dit ook wel anders geweest, andere regio’s presteerden toen veel beter:

Tech is niet altijd de beste sector

Dit weten de meeste beleggers natuurlijk wel, maar na de afgelopen 10 jaar is het makkelijk om dit te vergeten. In het vorige deel van dit blog haalde we het magische rendement van de Nasdaq 100 aan. Je hoeft echter niet ver terug te gaan voor een heel ander beeld.

Wie 10 jaar eerder, dus in 2000, instapte in de Nasdaq 100 zag zijn vermogen in de 10 jaar daarop halveren. Van piek tot dal was de daling zelfs meer dan 80%.

In diezelfde periode boekte een US Energy ETF een rendement van ruim +100%.

Technologieaandelen zijn niet altijd de beste keus.

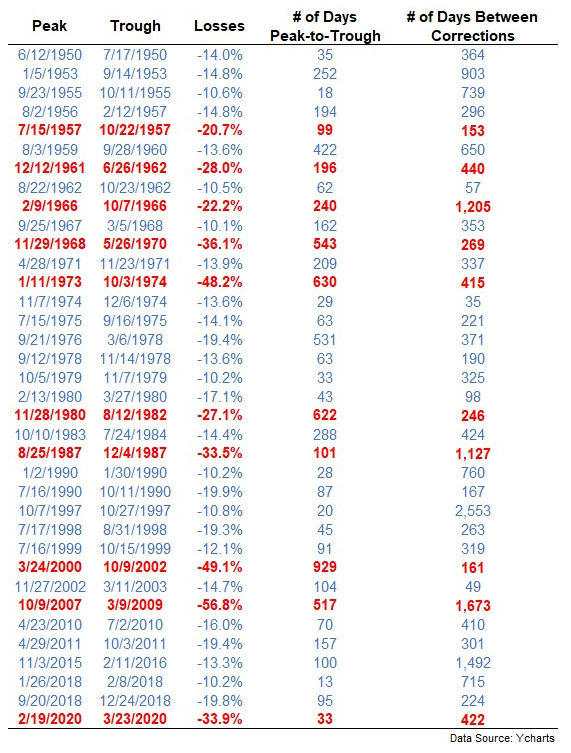

Bearmarkets kunnen zeer lang duren

In de afgelopen 10 jaar hebben beleggers nauwelijks echte tegenslagen te verduren gehad. De Coronacrisis van 2020 is hier een mooi voorbeeld van. In bizar korte tijd veerde de beurs weer op naar nieuwe recordstanden.

Het is makkelijk om daaraan gewend te raken, maar realiseer je dat het in het verleden vaak heel anders ging. Beursdalingen kunnen soms jarenlang aanhouden:

Conclusie

Het is absoluut niet de bedoeling om relatief jonge beleggers af te schrikken. We zijn alleen bang dat de laatste jaren een verkeerd beeld van de beurs is ontstaan. Het is niet zo makkelijk als het nu misschien lijkt.

Risicomanagement lijkt in deze tijden zonde van het rendement, we verzekeren je dat dit toch zeer verstandig is.

Natuurlijk hopen wij ook dat de goede tijden lang aanhouden, maar we zijn wel voorbereid voor wanneer ze ophouden. Stel op tijd winst veilig en koop ook sterke bedrijven die wat minder populair zijn op de beurs.

- Ontvang elke dag de beste beleggingskansen

- Beleg als eerste in de goedkoopste aandelen

- Mis de volgende Apple, Facebook, Pfizer of Walmart niet