Onze visie op de huidige correctie

Beste belegger,

Het is je vast en zeker niet ontgaan: de beurzen dalen al twee dagen na elkaar aan een behoorlijk tempo. En terwijl er nog maar enkele procenten van de koersen zijn gegaan, is het wel meteen de grootste correctie in meer dan twee jaar. Dit zegt eigenlijk weinig over de huidige uitverkoop, maar het zegt wel iets over de absurd lage volatiliteit die we de afgelopen jaren hebben gekend.

Wat we momenteel zien, is niets meer dan een gezonde correctie die broodnodig was. Iets waar wij al enige tijd voor waarschuwen.

Correcties zijn normaal

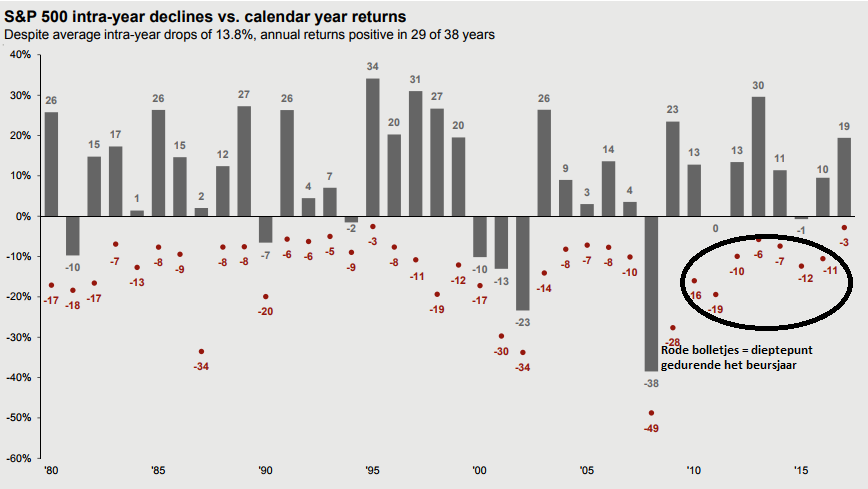

Wanneer je het historisch gaat bekijken, dan zie je eigenlijk onmiddellijk dat een correctie op de beurzen van meer dan 10% heel normaal is.

Op bovenstaande grafiek zie je dat de S&P 500 gedurende een gemiddeld beursjaar al eens een daling kan laten zien van meer dan 10% (het gemiddelde ligt op 13,8%), maar dat deze jaarlijkse tussentijdse dalingen geen bedreiging hoeven te zijn voor de langetermijnprestatie van de beurzen.

Ondanks jaarlijks een gemiddelde tussentijdse daling van -13,8%, wist de S&P 500 gedurende 29 van de afgelopen 38 beursjaren in het groen te eindigen. Dus in 76% van de gevallen werd het jaar positief afgesloten.

Het is m.a.w. normaal dat de beurzen af en toe eens dalen en corrigeren; het zou pas ábnormaal zijn als ze dat niet doen. Het is belangrijk te onthouden dat het voor de huidige daling slechts een kwestie van tijd was alvorens ze zich zou voordoen. De financiële markten zijn al tientallen maanden stilletjes aan het stijgen, zonder grote volatiliteit. En dat is niet de normale modus operandi van de markten.

Wat we momenteel zien, zijn ordinaire winstnemingen die aangevuurd worden door veel te hoge waarderingen voor bepaalde sectoren, gecombineerd met een vrees voor een toenemende inflatie en een snel stijgende rente.

Arbeidsmarktrapport te positief?

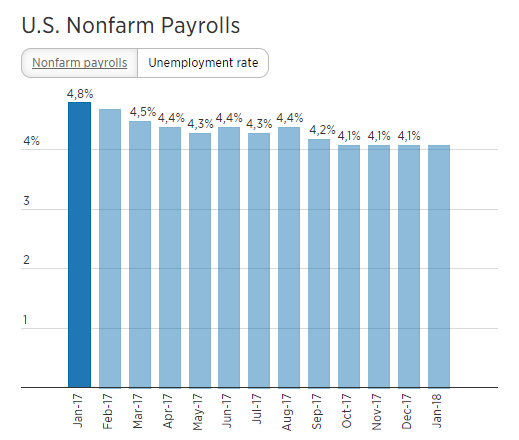

Het laatste arbeidsmarktrapport van de VS heeft de vrees voor een snelle rentestijging extra aangewakkerd, omdat het rapport melding maakt van 200.000 toegevoegde jobs en een algemene loonstijging van 2,9%. De werkloosheid staat nog steeds op een laagterecord van amper 4,1%.

Een krappe arbeidsmarkt zorgt logischerwijs voor stijgende lonen, maar toch was het voor velen “een verrassing van formaat” en een echt teken van hogere inflatie voor de nabije toekomst. Hierdoor vrezen de financiële markten dat de Federal Reserve de beleidsrente versneld zal optrekken.

Vormt de hogere rente een gevaar?

En een hogere rente is een handrem op de economische groei. Bedrijven moeten duurdere intrestvoeten betalen voor schulden en consumenten moeten weer duurdere rentevoeten betalen voor hypothecaire kredieten. Dit kan de vraag naar woningen doen dalen en de bouwsector raken. En heel wat “ghost-bedrijven” met zwakke balansen, die tot nu toe wisten te overleven door de lage rente op hun schulden, zouden kunnen omvallen.

Toch is het huidige renteniveau helemaal nog geen reden om bezorgd te worden over de economie. In tegendeel: een stijgende rente wordt geassocieerd met een economie die het goed doet en met bedrijven die veel winst maken. Bovendien hebben Amerikaanse bedrijven net een grote belastingverlaging gekregen en kunnen ze overzeese cash terughalen tegen een voordelig tarief.

Het echte gevaar is gewoon de overwaardering van de beurzen. De stijgende rente op staatspapier maakt dat beleggingen in aandelen en bedrijfsobligaties minder aantrekkelijk worden, waardoor beleggers snel een overstap kunnen maken van dure, overgewaardeerde aandelen, naar zo goed als risicovrije staatsobligaties.

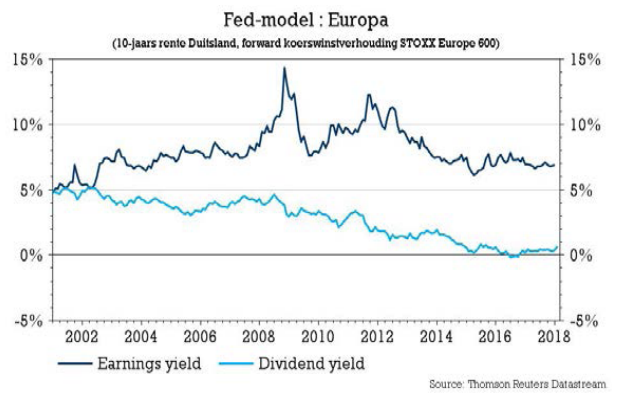

Niettemin is de earnings yield (omgekeerde koers/winst-verhouding) van aandelen nog steeds veel groter dan de rente op risicovrije beleggingen. Het verschil tussen de tienjaarsrente van Duitsland ten opzichte van Europese bedrijven hun earnings yield is nog steeds torenhoog (6.95% vs. 0,70%).

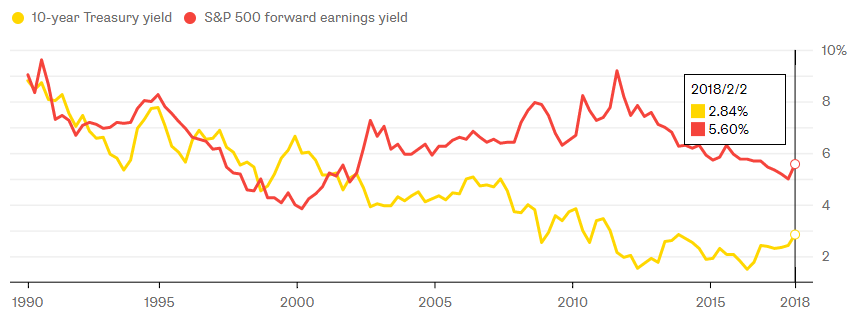

En zelfs in Amerika is de earnings yield van aandelen nog steeds het dubbele van de 10-jaarsrente.

Bovendien verwacht iedereen wel loonstijgingen in landen waar de arbeidsmarkt tekenen van krapte vertoont, zoals Amerika en Duitsland. Maar in andere landen zijn we zo ver nog niet. De arbeidsmarkt mag dan wel aantrekken in de volledige eurozone, van krapte is er nog geen sprake. De werkloosheid bedraagt nog steeds meer dan 8%. Een hogere beleidsrente binnen Europa is nog lang niet aan de orde.

Dus wat nu?

Het verstandigste wat je kan doen is rustig blijven zitten. Niet vergeten dat je in aandelen belegt en hun koersen zijn nu eenmaal volatiel. Af en toe zullen er schokken zijn in de markt (deels door automatische verkooporders en stoploss-orders). De waarde van een aandeel wordt niet bepaald door de prijs die je vandaag op de koersborden ziet staan. Die waarde wordt op lange termijn bepaald door fundamentele eigenschappen, zoals de capaciteit om winst te maken en die te laten groeien.

Dat de inflatie en de rente de komende jaren zullen stijgen, is normaal. Hier moet je als belegger rekening mee houden door bijvoorbeeld geen laagrentende obligaties te kopen en op te letten voor bedrijven met te veel schulden. Een dramatische stijging op korte termijn verwachten wij echter niet. En het is al helemaal geen reden om je aandelenportefeuille te liquideren.

Het slechtste wat je momenteel kan doen, is beginnen beven en reactief worden.

Wij verwelkomen deze gezonde correctie en hopen dat heel wat beleggers nu twee keer zullen nadenken alvorens ze aan de huidige koersen zomaar wat indexfondsen kopen (die de grootste, gekendste en duurste bedrijven bevatten). Tal van aandelen staan nog steeds veel te duur gewaardeerd. Het is aan beleggers om er de goedkope en fundamenteel stevige bedrijven uit te kiezen. En als je geen aantrekkelijke beleggingen ziet? Wacht dan in cash.

De huidige marktreactie toont andermaal aan dat het wel eens zeer snel gedaan zou kunnen zijn met torenhoge koers/winst-verhoudingen en absurd positieve toekomstperspectieven voor bepaalde sectoren.

In de huidige markt is het meer dan ooit nodig om volgens de principes van het valuebeleggen te werken en zeer selectief te zijn.

Wat als de beurs morgen zou sluiten en de komende 6 jaar gesloten zou blijven? Zou je goed kunnen slapen met je huidige aandelenportefeuille of niet?

Pas aan waar nodig.