Grote verandering op de aandelenmarkt in 2019?

We gaan direct met de deur in huis vallen: we staan voor een grote verandering op de aandelenmarkt in 2019. Wat de laatste 10 jaar werkte, zal de volgende 10 jaar niet meer werken. Dergelijke grote transities gaan altijd gepaard met hoge volatiliteit, zoals we de laatste maanden hebben ondervonden.

Het is nu tijd om het geweer van schouder te veranderen.

Wat 10 jaar geleden begon als een voordeel voor aandelen, wordt nu stilaan een nadeel.

Zo zijn er 3 rugwinden die tegenwinden geworden zijn.

Dat vergt een andere aanpak op de aandelenmarkt.

Waardering aandelemarkt

De stierenmarkt begon met een lage waardering maar de beurzen hebben momenteel een hoge waardering

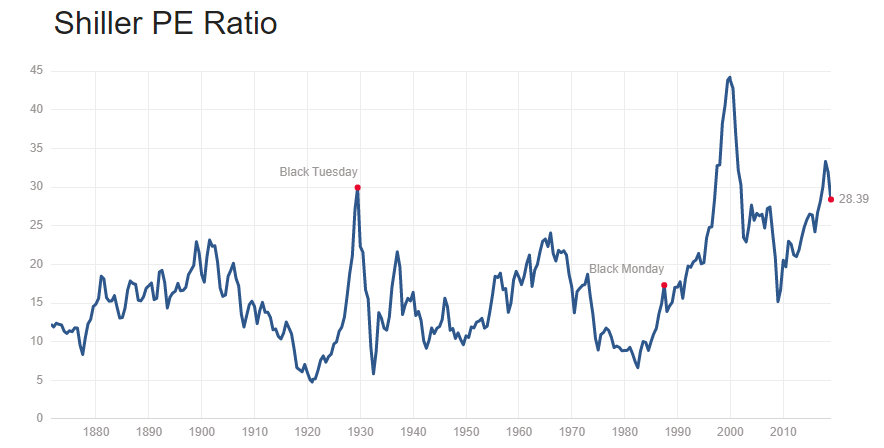

De Shiller PE ratio (beter bekend als de CAPE-ratio) van Nobelprijswinnaar Robert Shiller staat momenteel boven 28. Wat nog steeds bijzonder duur is.

De CAPE piekte eind vorig jaar rond 34, dubbel zoveel als het historisch gemiddelde. Enkel tijdens de top van de internetbubbel begin deze eeuw en vlak voor de crash van 1929 stond de Shiller PE Ratio hoger.

Op het dieptepunt van de financiële crisis bodemde de Shiller PE Ratio op 15, net onder het historisch gemiddelde van +/- 16.

Goedkoop => duur geworden

Monetair beleid

Los monetair beleid verandert naar strak monetair beleid

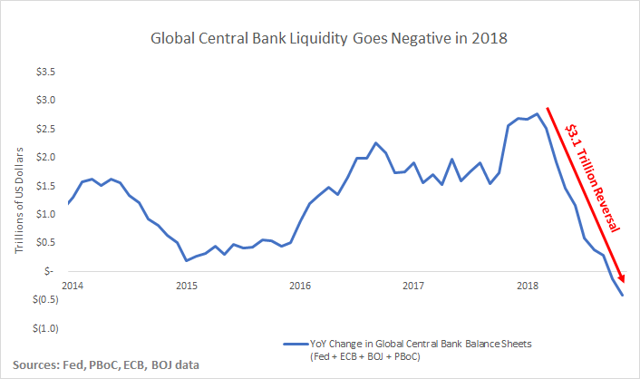

De Amerikaanse centrale bank was de eerste in de wereld die de rentevoet begon op te trekken. Die eerste renteverhoging dateert ondertussen al van eind 2015.

Maar toen waren er nog voldoende andere centrale banken die liquiditeit in de markten spoten, zoals de ECB, Bank of Japan, BoE en de centrale bank van China.

Dit zorgde vooral in 2016 en 2017 voor een immense rally in globale activa.

Maar ook hier is een einde aan gekomen.

De liquiditeitsinjecties bereikten een piek in december 2017. In december 2018 was er voor het eerst sinds de financiële crisis een krimp in de globale liquiditeit.

Op 12 maanden tijd werd de liquiditeit teruggedraaid voor een bedrag van 3.100 miljard dollar.

Het mag dan ook geen verrassing zijn dat de aandelenmarkt onder druk is komen te staan.

QE => QT

Rentevoeten

Rentevoeten stijgen in plaats van dalen

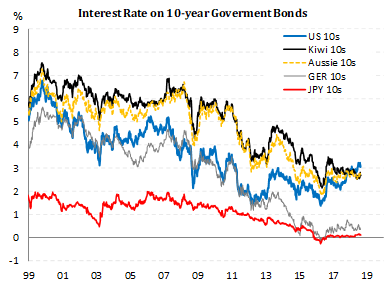

Na een decennia lange daling, lijkt ook dit tijdperk klaar voor de eeuwige jachtvelden. Rentevoeten zitten niet meer in een dalende trend, maar eerder in een zijwaartse tot opwaartse trend.

Hogere rentevoeten maakt leningen duurder en zet druk op consumptie. Ook hebben zwakke bedrijven het moeilijker om hun financiering rond te krijgen.

Kortom: Alles wat de laatste 10 jaar profiteerde van deze 3 trends, zal de komende jaren de wind van voor krijgen door deze omgekeerde trends.

Dalende rentevoeten => stijgende rentevoeten

Hoe moet je beleggen op de aandelenmarkt in 2019?

Dat betekent dat je als belegger risico moeten afbouwen in plaats van opbouwen.

Er zijn 2 manieren om risico af te bouwen:

- Cash verhogen

- Beleggen in defensieve aandelen in plaats van offensieve aandelen

M.a.w. Neem winst en bouw cash op van je offensieve aandelen, en ga beleggen in defensieve aandelen.

Je zal de komende jaren méér rendement behalen door te beleggen in activa met een láág risico dan met een hoog risico.

Maar zorg dat jij aan de juiste kant van de geschiedenis staat … met de juiste aandelen.