Wie is Charlie Munger?

Charlie Munger is de rechterhand van Warren Buffett en is de ‘stille’, drijvende kracht achter het succes van Berkshire Hathaway. Munger en Buffett hebben al een lange geschiedenis samen, en Munger speelt een veel belangrijkere rol dan de meeste mensen denken.

Beide miljardairs zijn beide afkomstig van Omaha. Munger werkte zelfs voor de winkel van Warren Buffett’s grootvader, Buffett & Son. Maar nadat Charlie rechten ging studeren, verloren beide heren elkaar uit het oog.

In 1959 stierf Charlie Munger’s vader, waardoor hij terug verhuisde naar Omaha om zijn familie te helpen. Dit bleek de beste beslissing van zijn leven.

Terug in Omaha kwam hij terug in contact met Warren Buffett. Ze werden vrienden en spraken wekelijks af om over potentiële beleggingen te spreken. In 1962 overtuigde Buffett Munger zelfs om zijn eigen investeringsmaatschappij op te richten.

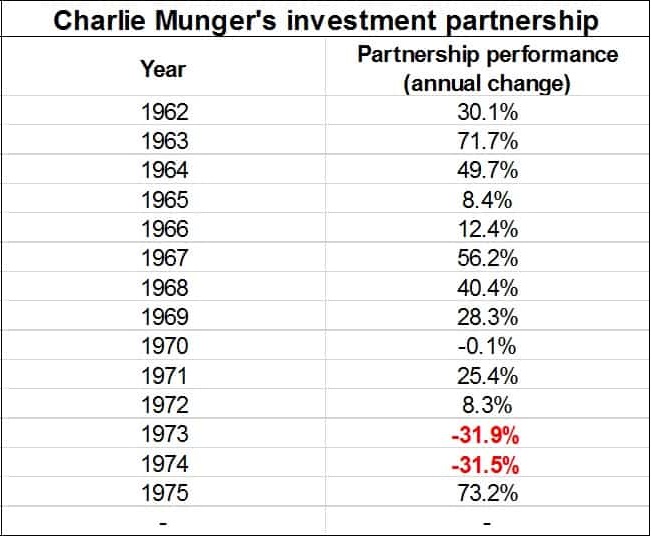

Tussen 1962 en 1975 haalde de investeringsmaatschappij van Munger een gemiddelde jaarlijkse return van 24,3%. Dit was een fenomenale outperformance ten opzichte van de S&P 500 die slechts 6,4% per jaar kon stijgen.

Ontdek hier alles over de Berkshire Hathaway Annual Shareholders Meeting 2019

Charlie Munger zijn invloed op Warren Buffett

Munger verschilde in de stijl met Warren Buffett dat hij vooral op zoek ging naar interessant geprijsde kwaliteitsbedrijven. Buffett was in die tijd nog een echte deep value belegger. Terwijl Munger aandelen probeerde te vinden met een sterk competitief voordeel, ging Buffett steeds op zoek naar bedrijven met een zware onderwaardering. Uiteindelijk bleek een combinatie van beide de heilige graal van Berkshire Hathaway.

Het was zelf op aanraden van Munger dat Buffett See’s Candies kocht.

See’s Candies is uitgegroeid tot een van de beste beleggingen die Buffett ooit gemaakt heeft. Oorspronkelijk betaalde hij amper 25 miljoen dollar voor het snoepbedrijf. Maar het laatste decennia heeft het bedrijf al meer dan 1 miljard dollar opgebracht. Goed voor een return van meer dan 4.000%.

In 1978 stopte Munger met zijn eigen investeringsmaatschappij om rechterhand en partner te worden van Warren Buffett bij Berkshire Hathaway.

Rendement vs Onderwaardering

Munger draagt voor een groot deel bij aan het succes van Berkshire Hathaway door zijn voorliefde voor sterke kwalitatieve bedrijven door te duwen in de beleggingsbeslissingen. Zo zegt hij:

“Op lange termijn is het voor een bedrijf moeilijk om beter te doen dan het rendement dat het bedrijf boek op zijn winst. Indien een bedrijf gemiddeld 6% winst boekt op zijn kapitaal over een periode van 40 jaar, zal de aandelenkoers over een periode van 40 jaar ook niet meer dan 6% per jaar opbrengen, ongeacht je het koopt aan een onderwaardering of niet. Maar bedrijven die 18% rendement boeken op hun kapitaal, zullen over een periode van 20 of zelfs 30 jaar wél goed opbrengen voor de beleggers, zelfs wanneer je het koopt aan een overwaardering.”

Volgens Charlie Munger is het dus minder belangrijk om naar de onderwaardering te kijken. Het is des te meer van belang om te kijken welk rendement een bedrijf kan behalen.

Maar om het hoogste rendement te behalen, moet je deze bedrijven in een vroeg stadium kunnen ontdekken. Munger geeft als voorbeeld het aandeel Wal-Mart, toen Sam Walton het bedrijf naar de beurs bracht.

Charlie Munger is voorstander van veel cash

Tot in de jaren ’80 was Warren Buffett vooral iemand die ondergewaardeerde bedrijven/aandelen kocht en deze terug verkocht met een winst. Het is Charlie Munger die Buffett overtuigde om aandelen ‘voor altijd’ bij te houden.

Waar Buffett voorheen aandelen kocht en gemiddeld 2 jaar bijhield, is hij daar door de visie van Munger op teruggekomen. Daarom dat echte cash cows (bedrijven die veel geld zien binnenrollen) zoals Coca-Cola, See’s Candies en Amarican Express nog steeds in de portefeuille van Berkshire Hathaway aanwezig zijn.

Naast voorstander van kwalitatieve bedrijven raadt Munger ook een grote portie cash geld aan.

“De beste manier om rijk te worden is $10 miljoen op een spaarrekening zetten voor het geval er een goede opportuniteit voorbijkomt. Er zijn ergere dingen dan cash geld op je rekening hebben staan. Ik herinner me nog dat ik weinig cash geld had. Dat wil ik nooit meer meemaken.”

Met voldoende cash geld achter de hand, creëer je een luxe die maar weinig beleggers hebben. Je kan wachten op het juiste moment om toe te slaan. Het enige dat je dan nog moet doen, is achteroverleunen. En je betaalt ook nog eens minder geld aan brokers of banken.

Ten slotte zegt Charlie Munger dat iedereen het spel moet spelen dat op zijn/haar lijf geschreven is. Als je van verliezen ziek wordt, en verliezen zijn onvermijdelijk, dan is het beter om heel conservatief te beleggen. Er bestaat geen unieke beleggingsstrategie die bij iedereen werkt. Je moet je eigen strategie vinden en je talenten er op los laten.

Charlie Munger’s checklist voor succesvolle beleggingen

Risico: Elke belegging moet eerst onderworpen worden aan een risicoanalyse. Er moet een duidelijk veiligheidsmarge zijn en permanent verlies moet vermeden worden.

Onafhankelijk: Het is niet omdat andere mensen akkoord of niet akkoord gaan, dat je juist of verkeerd bent. Het enige dat telt is dat je een onafhankelijke analyse maakt en dat die juist is.

Activa spreiding: Een goede spreiding is de eerste job van een belegger. Maar wanneer de kansen in jou voordeel zijn, moet je toeslaan. Al mag je nooit verliefd worden op een belegging.

Geduld: Weersta de natuurlijke drang om iets te doen. De kracht van samengestelde interest is het 8e wereldwonder.

Besluitvaardig: Wanneer de juiste opportuniteit voor je neus staat, mag je niet twijfelen.

Focus: Houdt het simpel en blijf gefocust. Los je problemen op in plaats van ze uit de weg te gaan.

Video: Charlie Munger over beleggen

Foto Credit: Flickr