Beheers je emoties met dividend groei aandelen

De grootste vijand van de belegger zijn de eigen emoties, voornamelijk vanwege ‘loss aversion’. Dit is het principe dat het negatieve gevoel van het verliezen van een euro veel sterker is dan het positieve gevoel van het verdienen van een euro. Wanneer beleggers handelen naar deze emoties leidt dit tot een slecht rendement.

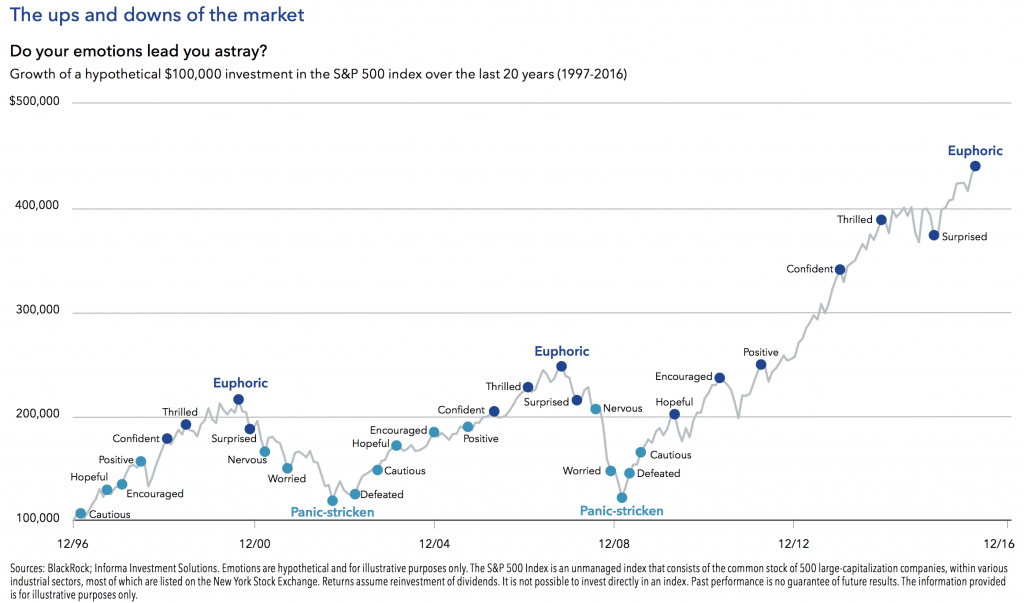

Het beleggen op basis van emoties zorgt mede voor de cycli op de beurs. Hebzucht en angst wisselen elkaar af. Veel beleggers stappen te laat in om vervolgens in paniek rond de bodem weer uit te stappen.

De verschillende fases zijn afgebeeld in onderstaande grafiek.

Zowel het aan- als het verkopen op de beurs gebeurt te veel volgens de ICSIA strategie: “I Can’t Stand It Anymore”.

Zowel het aan- als het verkopen op de beurs gebeurt te veel volgens de ICSIA strategie: “I Can’t Stand It Anymore”.

Vanwege het emotionele aspect zijn de meeste beleggers vreselijk slecht in het timen van de beurs. Het beste resultaat wordt bereikt door investeringen lang voor je te laten werken. Het belangrijkste is om niet in paniek te verkopen.

Dividend groei aandelen kunnen hierbij helpen.

Cash flow

Zie je portfolio als een middel wat op de lange termijn steeds meer inkomen moet genereren.

Groeiende cash flow is het belangrijkste, niet de beurskoers.

Koop bedrijven die jaarlijks het dividend verhogen en focus op die geldstroom.

Dividend als resultaat

Neem bijvoorbeeld een bedrijf als Exxon Mobil (XOM). Ze hebben het de laatste jaren moeilijk met onder andere de lage olieprijs. De beurskoers weerspiegelt deze strubbelingen, maar het dividend niet. Exxon heeft de laatste 37 jaar ieder jaar het dividend verhoogd. De laatste 10 jaar met gemiddeld circa 7,8% per jaar.

Wanneer je de focus legt op het alsmaar groeiende dividend maakt het niet uit wanneer XOM een paar slechte kwartalen heeft. Of wanneer er weer een beurscrash komt.

In de afgelopen 37 jaar zijn er vaker slechte kwartalen, lage olieprijzen en beurscrashes geweest. En toch heeft Exxon Mobil al die jaren het dividend verhoogd.

Als je 15 jaar geleden XOM had gekocht, en het dividend steeds geherinvesteerd had, ontvang je nu 10,6% dividendrendement op de oorspronkelijke investering. Ondanks dat de beurskoers het niet goed deed, gaat de dividend groei belegger er ieder jaar op vooruit.

Als de koersen flink dalen geeft dat alleen maar de kans om een hoger dividendpercentage vast te leggen. En het mooie is: er is altijd wel een sector te vinden met lage waarderingen en bedrijven die hun dividend laten groeien.

Conclusie

Dus als je je zorgen maakt dat kopen in deze fase van de cyclus geen goede rendementen oplevert; kijk naar ondergewaarde dividend groei aandelen. Het focussen op deze bedrijven helpt bij het ontwikkelen van een visie voor de lange termijn, gericht op cash flow.

En het voorkomt de behoefte om de beurs te timen. Wat al met al voor een veel beter rendement zorgt.

Auteur is long Exxon Mobil (XOM).