Oorlog is goed voor … scheepvaart(aandelen)

De oorlog tussen Rusland en de NAVO omtrent Oekraïne … is goed voor de scheepvaartsector. Scheepvaartaandelen kunnen in deze moeilijke tijden wel eens een baken van rust worden voor uw portefeuille … of koopmomenten waar we over een paar jaar met veel plezier naar terug zullen kijken.

De ene zijn dood (niet letterlijk) is de andere zijn brood. Dat laatste kan je wél letterlijk nemen, aangezien Rusland en Oekraïne de graanschuur van de wereld zijn met zo’n 25% van het aanbod. Wanneer er oorlog of sancties komen, zal dit ongetwijfeld één van de getroffen sectoren worden. Waardoor Europa elders zijn granen moet gaan importeren met als gevolg dat de ton-mile toeneemt.

Ton-mile is de afstand die schepen moeten afleggen. Hoe verder de afstand (hoe langer de ton-mile), hoe kleiner het aanbod aan beschikbare schepen. Een tripje India – Duitsland is immers veel verder dan een tripje Rusland – Duitsland.

Maar ook brandstoffen zullen een hogere ‘ton-mile’ vereisen. Volgens Eurostat is Rusland goed voor 46,8% van de import van aardgas en 24,7% aardolie. Het land is ook een belangrijke leverancier voor steenkool. Wanneer Europa deze brandstoffen moet importeren uit andere werelddelen, zal dat het aanbod voor olietankers, LPG-schepen en LNG-schepen doen toenemen.

Outlook nóg béter!

Er klinken ook steeds meer geluiden dat Rusland een onbetrouwbare energieleverancier geworden is (eindelijk begrijpen ze het zouden we kunnen zeggen) waardoor het oude continent ongetwijfeld ook op de lange termijn naar alternatieve leveranciers zal gaan zoeken.

Op korte termijn kan dat misschien wat drukken op de ton-mile wanneer Amerikaanse producenten meer gaan leveren aan Europa dan aan Azië, maar op langere termijn zullen deze meer gaan leveren aan Europa én Azië wat de vraag naar transport ten goede zal komen.

Als de outlook van de scheepvaartsector voor de Rusland-Oekraïne crisis al positief was voor de meeste sectoren door een laag orderboek in combinatie met een stijgende vraag, dan zal de outlook er na de Rusland-Oekraïne crisis alleen maar beter uitzien.

LNG-sector

Landen beginnen steeds meer door te krijgen dat aardgas een belangrijke rol kan spelen in het bereiken van de ‘zero-carbon’ ambities. Met op kop China en India. Aardgas is de perfecte aanvulling op wind- en zonne-energie wanneer de wind niet blaast of de zon niet schijnt. 98% van de export van LNG gebeurt nu al naar landen met concrete ‘zero-carbon’ ambities.

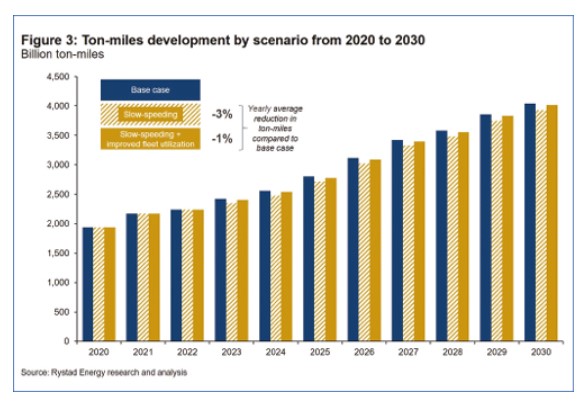

China zal ’s werelds grootste importeur worden van LNG en de Verenigde Staten ’s werelds grootste exporteur. De vraag naar LNG-schepen zal dus blijven toenemen de komende jaren. Naar schatting van 2 biljoen ton-mile in 2020 naar 4 biljoen ton-mile in 2030. Dat is een stijging van 8% per jaar en een versnelling ten opzichte van de 6% per jaar tussen 2015 en 2020.

Tot daar het goede nieuws.

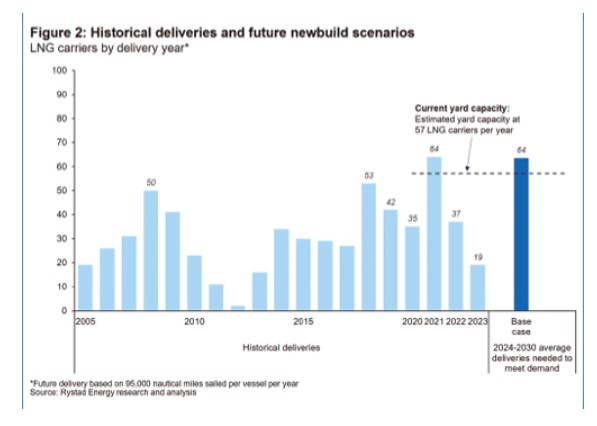

Het minder goede nieuws is het orderboek. Scheepswerven zitten dezer dagen vol met in aanbouw zijnde LNG-schepen. Wat redelijk logisch is gezien de enorm stijgende vraag naar deze schepen. En als trouwe lezer weet u dat een hoog oderboekpercentage kan drukken op de vrachttarieven wanneer het aanbod hoger is dan de vraag.

We benadrukken hier vooral ‘minder’ goede nieuws en niet het ‘slechte’ nieuws. Om aan de vraag te voldoen zijn er immers ieder jaar 64 nieuwe schepen nodig tot 2030.

Terwijl scheepswerven vandaag maar een capaciteit hebben om er 57 per jaar te bouwen. 2021 was nog een topjaar voor de leveringen wat op korte termijn wat op de vrachttarieven kan drukken, maar de komende jaren zal er meer dan waarschijnlijk terug een tekort ontstaan.

De opstart van het Mozambique LNG-project door TotalEnergies heeft ondertussen alle vrije capaciteit aan LNG-schepen bij scheepswerven opgebruikt tot 2027. Voor de rest is het weer achteraan de rij aanschuiven. Er moeten immers ook nog andere schepen gebouwd worden.

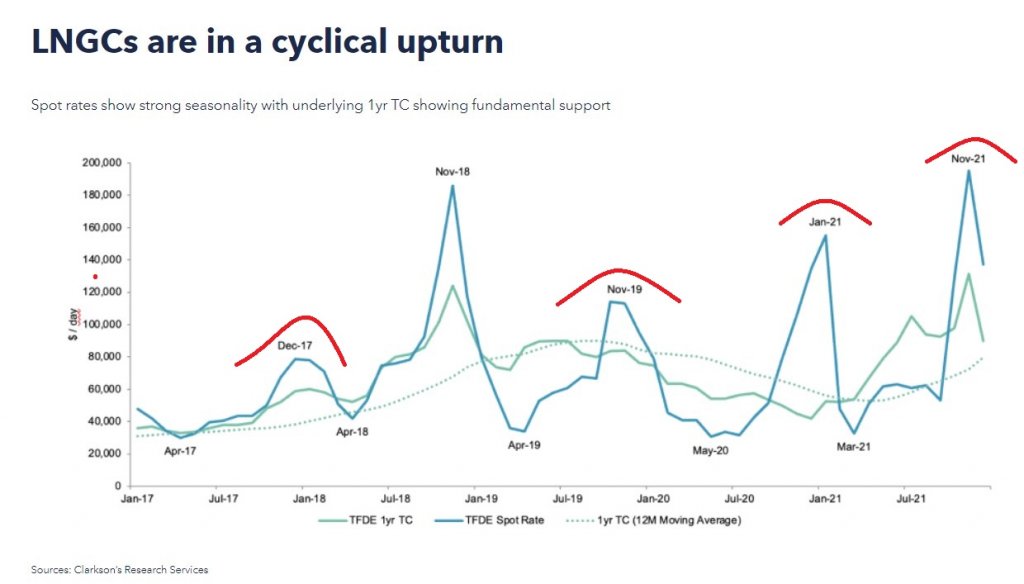

Dit zorgt er voor dat de vrachttarieven – hoewel cyclisch – in een opwaartse trend zitten.

Momenteel gaan we weer richting de bodem aangezien de winterperiode stilaan achter de rug is. Dit kan zwakte veroorzaken in LNG-scheepvaartaandelen. Wat ideaal is om terug een positie op te bouwen richting het najaar. We zien immers al enkele jaren op rij een hogere piek waarin op korte termijn gigantisch veel cashflow gegenereerd kan worden.

Olietankers

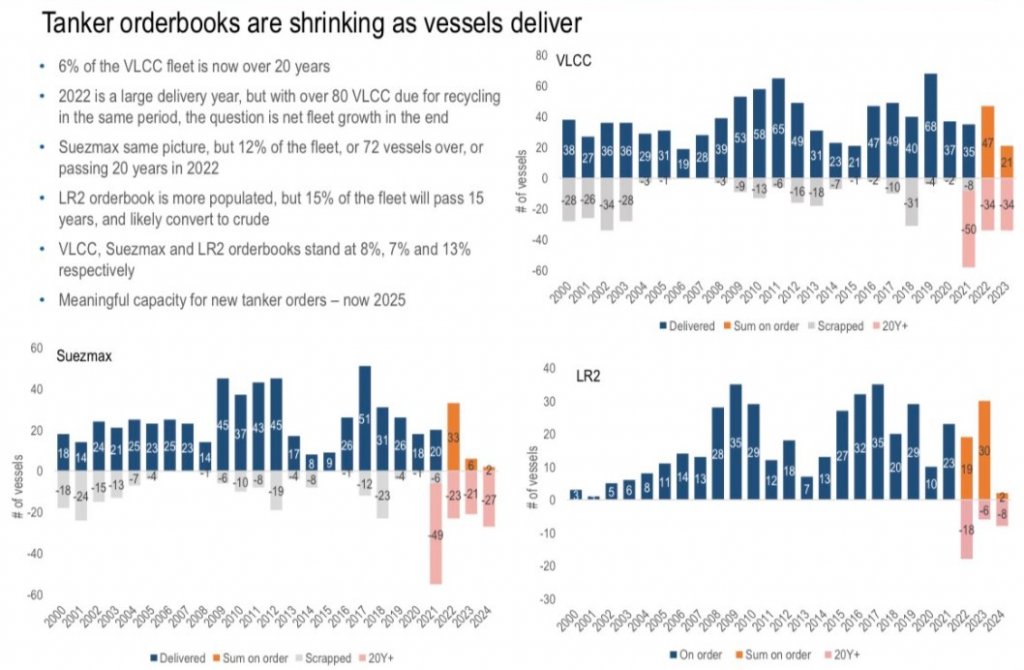

In tegenstelling tot het LNG orderboek, staat het olietanker orderboek bijna op een dieptepunt. 2022 is nog een jaar met veel leveringen, maar daarna valt het helemaal stil.

Terwijl de bestaande vloot snel aan ouderdom wint.

Meer dan 120 VLCC-schepen zullen in 2023 ouder zijn dan 20 jaar, voor Suezmax zijn dat er meer dan 90. En zoals u weet, zitten de scheepswerven stilaan vol tot 2025. Eens de nieuwe vloot aan schepen, die dit jaar te water komen, verteerd zijn, ziet het er héél goed uit voor de olietankersector.

Het Belgische Euronav liet recent nog weten dat:

- er voor het eerst sinds Q2/2009 géén nieuwe bestellingen zijn voor VLCC en Suezmax

- scrapping in Q4 het hoogste was sinds 2001

- scrapping over 2021 het hoogste sinds 2003

- de gemiddelde leeftijd van de bestaande vloot nog steeds het hoogste is sinds 2001

Opvallend gegeven in deze sector was het recente nieuws dat de familie Saverys opnieuw 6,32% van de aandelen Euronav heeft gekocht. Met als reden “Attractive investment opportunity”. Nog niet zo lang geleden had de miljardairsfamilie alle aandelen van Euronav verkocht.

Een statement dat kan tellen.