Timing van de beurs: het (verrassende) resultaat

Veel beleggers zijn van mening dat een goede timing van essentieel belang is om succesvol te beleggen. Dit blijkt helemaal niet het geval te zijn. De ‘Personal Finance Club’ heeft hier onderzoek naar gedaan. Ze hebben drie extreme scenario’s uitgewerkt, en de uitkomst is op zijn minst verrassend te noemen.

In dit onderzoek volgen we drie fictieve vriendinnen: Tiffany, Brittany en Sarah.

De spelregels van het onderzoek:

- Ze beleggen $ 200 per maand in een S&P 500 indexfonds

- Er is gemeten over de periode 1979 – 1941 (41 jaar)

- Ze verkopen nooit

- Ontvangen dividend wordt herbelegd

- Het enige verschil is het moment van aankopen

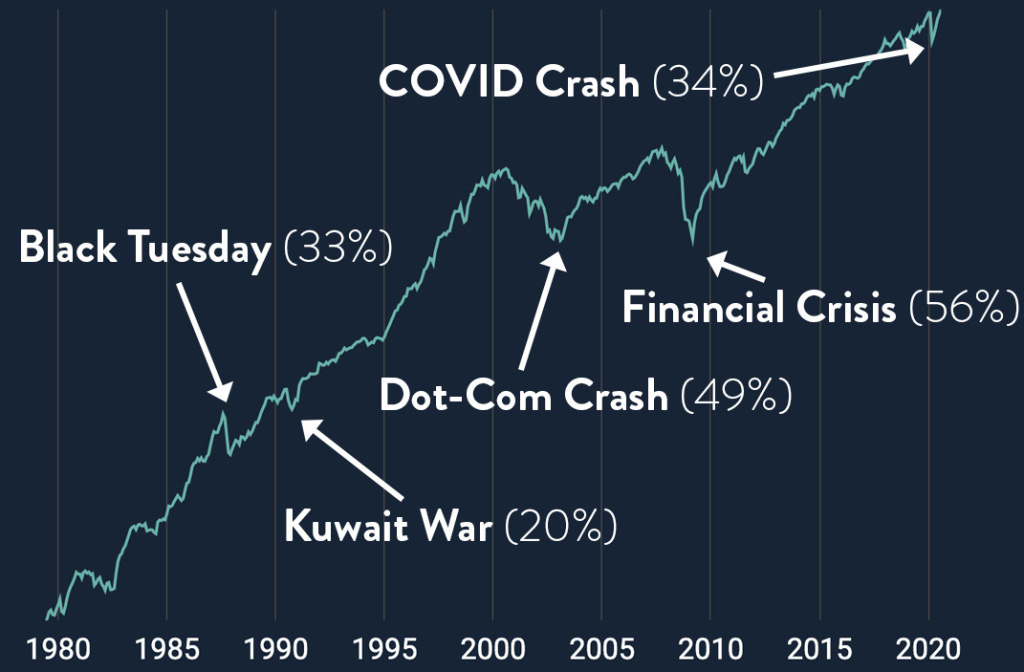

Tiffany en Brittany weten dat de beurs erg volatiel kan zijn, en ze willen beurscrashes vermijden. Ze kregen gelijk voor wat betreft de volatiliteit, in de afgelopen 41 jaar is er vijf keer een beurscrash voorgekomen: Grafiek van Personal Finance Club. In Australië wordt gesproken over Black Tuesday in plaats van Black Monday.

Grafiek van Personal Finance Club. In Australië wordt gesproken over Black Tuesday in plaats van Black Monday.

Tiffany

Tiffany start in 1979 met het plan de komende dips te vermijden. Daarom begint ze met de $ 200 per maand te sparen op een spaarrekening tegen 3% rente. Maar wat blijkt, Tiffany heeft de allerslechtste timing ooit. Ze koopt namelijk steeds precies op de piek in 1987, vlak voor Black Monday.

Vervolgens begint ze weer met sparen. Ze herhaalt dit principe nog eens vier keer. Ze koopt iedere keer op het hoogste punt vlak voor een beurscrash. Haar spaarrekening is nu bijna leeg, ze heeft begin dit jaar nog gekocht, vlak voordat de beurzen vanwege Covid met meer dan 30% daalden.

Na 41 jaar met deze beroerde timing heeft Tiffany toch nog een mooi bedrag bij elkaar gespaard en belegd. Haar vermogen groeide tot $ 773.358. Hoewel ze steeds op het slechtste moment kocht wordt haar rendement gered door het feit dat ze nooit verkocht. Hierdoor werden de dips op termijn weer ingelopen en kon het geïnvesteerde bedrag lang renderen.

Brittany

Brittany volgt dezelfde strategie als Tiffany met een groot verschil. Zij heeft namelijk de beste timing ooit. Ze spaart haar $ 200 tegen 3% en koopt vervolgens iedere keer op de absolute bodem het indexfonds aan.

Ook Brittany heeft momenteel nauwelijks geld op de spaarrekening staan, ze kocht op 23 maart na de val van 34%.

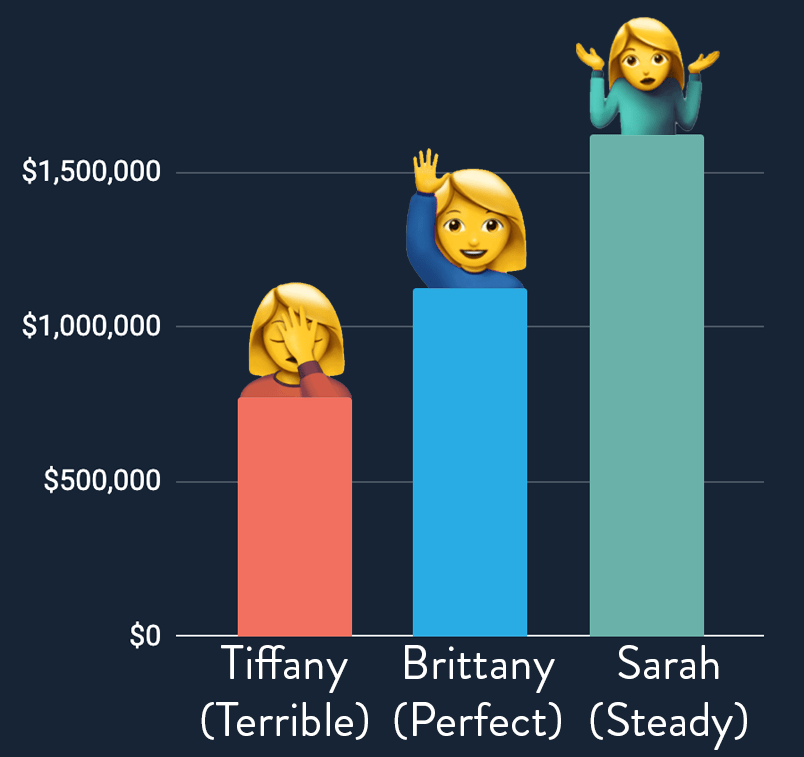

Deze perfecte timing legt Brittany geen windeieren. Haar vermogen groeit tot $ 1.123.573. Hiermee verslaat ze Tiffany, maar het verschil is relatief klein. Dat komt omdat het grootste deel van het vermogen niet veroorzaakt wordt door de timing.

Het grootste rendement wordt gemaakt door de tijd dat het vermogen belegd is.

Sarah

Sarah pakt het anders aan. Ze kijkt niet dagelijks naar de beurskoersen en belegt automatisch. Iedere maand gaat haar $ 200 rechtstreeks naar het indexfonds. Ze koopt hierdoor de pieken en de dalen. Ongeacht wat de prijs is, Sarah houdt een vaste koers en blijft iedere maand kopen.

En wat blijkt: na 41 jaar groeit het vermogen van Sarah naar $ 1.620.708. Zonder zich zorgen te maken over timing heeft ze dus bijna $ 500.000 méér dan Brittany, degene met een perfecte timing. Grafiek van Personal Finance Club.

Grafiek van Personal Finance Club.

Conclusie

Deze drie vriendinnen zijn uiteraard fictief. Niemand kan de exacte bodem, of top, op de beurs voorspellen. De gebruikte cijfers zijn daarentegen wel echt.

Denk hieraan wanneer je je zorgen maakt over de hoge beurskoersen. Het echte geld wordt niet verdiend door de volatiliteit, maar door het lang aanhouden van de aandelen.

In dit onderzoek is, om de complexiteit van de berekening te beperken, uitgegaan van een eenvoudig indexfonds. Het effect wordt alleen maar duidelijker wanneer het gemiddelde rendement, zoals bij waardebeleggen, hoger ligt.

- Ontvang elke dag de beste beleggingskansen

- Beleg als eerste in de goedkoopste aandelen

- Mis de volgende Apple, Facebook, Pfizer of Walmart niet