Warren Buffett over beleggen in een bear market

Na 11 jaar is de bull market op een heftige manier ten einde gekomen. De AEX staat ruim 30% onder de piek van vorige maand. De BEL20 zelfs zo’n 35%. Het is duidelijk waar de paniek vandaan komt. Het Coronavirus verspreidt zich snel vanuit China over de rest van de wereld. Het dagelijks leven is inmiddels in diverse landen vrijwel stilgelegd. Dit zijn zenuwslopende tijden voor beleggers. Dat maakt het een goed moment om te kijken naar de tijdloze wijsheid van Warren Buffett.

Warren Buffett heeft in zijn beleggingscarrière vrijwel alles al een keer meegemaakt. Hij begon in zijn tienerjaren en is ondanks zijn respectabele leeftijd (89 jaar!) nog steeds actief.

Door de jaren heen heeft hij veel tips gegeven hoe beleggers om moeten gaan met dalende beurzen. We behandelen vier van zijn tips die nu van toepassing zijn.

“Be greedy when others are fearful”

Misschien wel het bekendste citaat van Buffett. De wijsheid ligt in de eenvoud van deze uitspraak. Het ‘Orakel uit Omaha’ weet dat de beste manier van investeren is door naar links te gaan wanneer iedereen naar rechts gaat.

Momenteel zijn veel beleggers angstig en misschien is hier een goede reden voor. Maar veel aandelen hebben al de helft van hun waarde verloren, waardoor er koopjes ontstaan voor waardebeleggers.

De beleggers die nu verkopen doen dit vanwege zorgen op de korte termijn. Het virus zal de economie raken in de komende maanden, maar is het echt een risico op de lange termijn?

Zorg dat je cash hebt

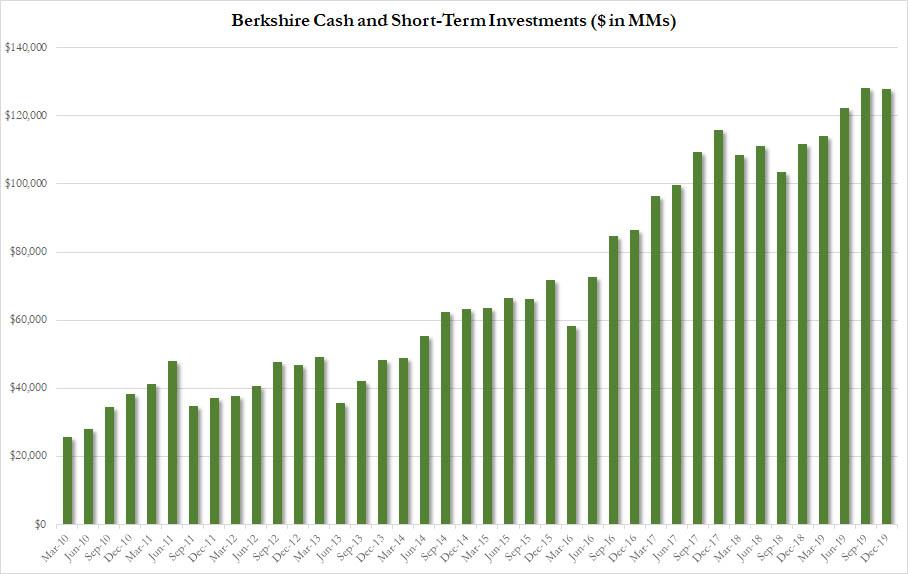

De afgelopen jaren betreurde Warren Buffett de hoge waarderingen van bedrijven. Hij heeft meerdere malen aangegeven dat hij geen goed geprijsde bedrijven kon vinden die hij wilde kopen. De laatste grote acquisitie door Berkshire Hathaway vond plaats in 2015.

Omdat Berkshire veel winstgevende bedrijven bezit hebben ze inmiddels een enorme cashpositie opgebouwd. Uit het laatste rapport blijkt dat ze over ongeveer 128 miljard dollar aan liquide middelen beschikken.

Dit sluit ook aan bij ons vorige punt: om ‘hebberig’ te zijn wanneer de rest ‘angstig’ is heb je natuurlijk wel cash nodig. Zo handelde Berkshire ook tijdens de vorige bear market.

Buffett verdiende vele miljarden tijdens en na de financiële crisis.

Investeer voor de lange termijn

Nog een bekende uitspraak van Buffett gaat over hoe lang hij aandelen het liefst vasthoudt: “our favorite holding period is forever“. Hij ziet het bezit van aandelen als het bezit van het bedrijf.

Het gaat niet om snel kopen en verkopen voor een paar procent winst. Buffett zoekt naar duurzame bedrijven die de komende decennia zullen groeien, en zo een steeds groter rendement genereren.

De geschiedenis leert ons dat beleggen in een index op de lange termijn al zo’n 8% tot 10% per jaar oplevert. Dat is inclusief bear markets, crises, recessies en allerlei andere zware omstandigheden.

Het enige wat je hiervoor hoeft te doen is blijven zitten.

Koop bedrijven die dit soort klappen kunnen opvangen

Het is geen geheim welk type aandelen Buffett graag in zijn portfolio opneemt. Hij geeft de voorkeur aan bedrijven met een sterke balans die een constante winst laten zien.

Daarnaast moet er sprake zijn van een duurzaam concurrentievoordeel, wat hij omschrijft als een ‘economic moat’. Letterlijk vertaalt als ‘een economische slotgracht’.

Dergelijke bedrijven komen tegenslagen, zoals de huidige situatie, wel weer te boven.

Conclusie

Zolang je een netto koper bent van aandelen is een dalende beurs positief. Je koopt voor hetzelfde geld immers meer aandelen. En ziet de toekomst er nu ineens echt zo anders uit?

In een recent tv interview zei Buffett hierover het volgende:

“De echte vraag is: zijn de vooruitzichten voor de komende 10 of 20 jaar voor Amerikaanse bedrijven veranderd in de afgelopen 24 of 48 uur?.”

Auteur is long BRK.B.