Risico en het gevoel van veiligheid

Risico is een vreemd iets. Over het algemeen willen mensen het vermijden, maar in de praktijk lukt dat vaak niet. Er zijn veel voorbeelden van situaties waarbij veiligheidsmaatregelen een vals gevoel van veiligheid bieden. Door dit gevoel van veiligheid is men geneigd juist meer risico te nemen.

Een bekend voorbeeld hiervan is een Noorse studie over veiligheidsmaatregelen in auto’s. Nieuwe auto’s worden steeds geavanceerder en veiliger. Statistisch gezien zijn jonge auto’s echter vaker betrokken bij ongevallen. Dit heeft een aantal oorzaken, het gevoel van veiligheid is daar een van.

Modellen en berekeningen

Hetzelfde principe zien we in de financiële wereld.

Bijvoorbeeld in de jaren in aanloop naar de financiële crisis van 2008 – 2009. Banken hadden toen uitgebreide modellen ontwikkeld om het risico te beperken.

Al deze berekeningen voor verschillende scenario’s gaf een vals gevoel van veiligheid.

Centrale Banken

In 2020 is er een nieuwe belangrijke factor die ons gevoel van veiligheid verandert: de Centrale Bank. In Europa is dit de Europese Centrale Bank (ECB), in de Verenigde Staten neemt de Federal Reserve (FED) deze rol op zich.

Toen eerder dit jaar de crisis om zich heen sloeg grepen de Centrale Banken in. Ze hebben de taak op zich genomen om de geldstromen en de beurs zowel financieel als psychologisch te ondersteunen.

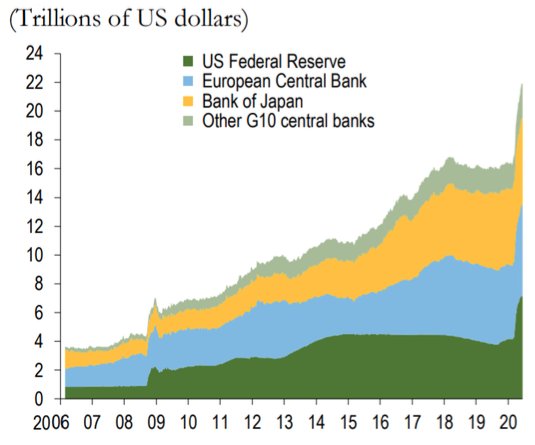

We kunnen stellen dat dit voor wat betreft de beurzen gelukt is. Vooral in de VS, daar staan de beurzen hoger dan aan het begin van het jaar.  Balanspositie van de verschillende Centrale Banken. Geld wat in het financiële systeem gepompt wordt. Bron: Global Financial Stability Update IMF, juni 2020.

Balanspositie van de verschillende Centrale Banken. Geld wat in het financiële systeem gepompt wordt. Bron: Global Financial Stability Update IMF, juni 2020.

Wat betekent dit?

De meningen over de acties van de Centrale Banken zijn verdeeld. Sommige vinden dat ze de markten verstoren, andere vinden dat het nu eenmaal noodzakelijk was gezien de bijzondere omstandigheden.

Wat je mening ook is, de acties van de Centrale Banken zijn voor beleggers belangrijk om rekening mee te houden. Hun acties zullen in de toekomst (onbedoelde) gevolgen hebben voor beurs en economie.

We weten nog niet precies wat die gevolgen zullen zijn, maar het roept bij ons een aantal vragen op:

- Zullen beleggers meer risico nemen door het gevoel van veiligheid wat de Centrale Banken bieden?

- Moeten beleggers nu meer risico nemen om nog enig rendement te behalen?

- Zorgen de Centrale Banken voor minder onderwaarderingen, en dus minder kansen voor beleggers?

- Zullen beleggers tijdens de volgende recessie sneller aandelen kopen, in de verwachting dat de Centrale Banken toch wel ingrijpen?

- Wat gebeurt er wanneer de Centrale Banken om wat voor reden dan ook niet voldoen aan de verwachtingen van beleggers?

Alleen de tijd zal het leren.

De Centrale Banken hebben door hun ingrijpen het risico in een gebied verlaagd. Maar juist hierdoor nemen de risico’s in andere gebieden toe.

Als beleggers moeten we constant de afweging maken wat voor ons een acceptabele verhouding is tussen risico en het potentiële rendement. De acties van de Centrale Banken zijn hier een extra variabele in geworden.

- Ontvang elke dag de beste beleggingskansen

- Beleg als eerste in de goedkoopste aandelen

- Mis de volgende Apple, Facebook, Pfizer of Walmart niet