Het fabeltje van Groei vs Value

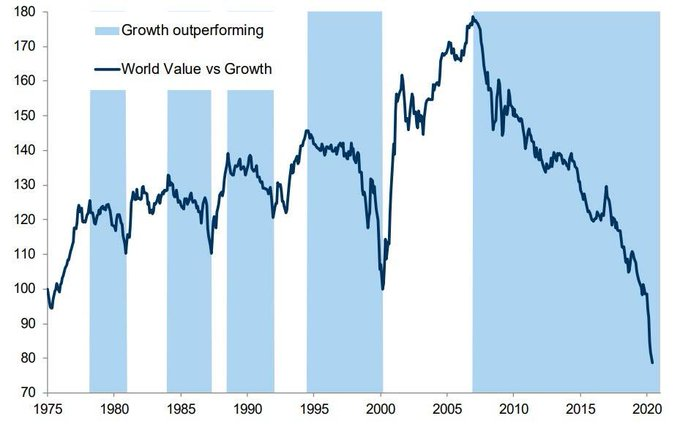

U kent ze waarschijnlijk wel … de grafieken waar ze value aandelen vergelijken met groeiaandelen. Zoals onderstaande grafiek die de World Value Index vergelijkt met de World Growth Index. Hoewel populair onder beleggers, laten deze grafieken eigenlijk een fabeltje zien.

Wat opvalt is de afwisselende voorkeur van de belegger.

De index begint in 1975 aan 100. Value doet enkele jaren beter en stijgt naar 125. Dan weer groei waardoor de ratio daalt naar 110.

En zo gaat de grafiek op en af.

Value -> Groei -> Value -> Groei -> …

Midden jaren ’90 is er een enorme outperformance van groei waardoor de ratio terugvalt van 145 naar 100.

Het einde van de technologiebubbel luidt een nieuw value tijdperk in en in no time staat de ratio op 180.

Een outperformance van maar liefst +80%.

De financiële crisis blijkt echter het startschot voor groeiaandelen waardoor de index het afgelopen decennium crashte van 180 naar 80.

Waarom Value vs Groei irrelevant is

Groeiaandelen kent iedereen tegenwoordig.

Dat zijn de Tesla’s, Apple’s, Amazons, Facebook, Netflix en andere bedrijven die mega hard groeien.

Maar weinig beleggers kennen de definitie van value aandelen.

Wanneer value wordt vergeleken met groei, dan spreekt men over bedrijven met extreem lage koers/winstverhoudingen of lage koers/boekwaarde verhoudingen.

Welke serieuze belegger screent vandaag de aandelenmarkt enkel en alleen op basis van koers/boekwaarde?

Niemand.

Zelf de grootmeester van value beleggen Warren Buffett niet.

Weet u welke aandelen Buffett koopt?

- Apple

- Visa

- Amazon

- StoneCo

- …

Kortom: de vergelijking tussen value aandelen en groeiaandelen gaat eigenlijk niet meer op.

Het moderne value beleggen

Value is namelijk een aandeel dat ondergewaardeerd is ten opzichte van zijn toekomstige waarde. We gaan niet een duur aandeel kopen in de hoop het nog duurder te verkopen.

Maar wel een aandeel waarvan u binnen een redelijke termijn, zeg maar 3 tot 5 jaar, kan verwachten dat het meer waard gaat zijn als vandaag.

Nu hoor ik u al vragen …

“Is dat niet voor elk aandeel?”

Nee!

Neem het aandeel Pacific Gas and Electric.

Dit miljardenbedrijf dat tienduizenden mensen voorziet van gas en elektriciteit, zag zijn beurskoers in de 11 jaar durende stierenmarkt dalen met -60%.

Producent van zonnepanelen (toch een enorme groeisector de laatste jaren) First Solar: idem -60%.

Mosaic, producent van meststoffen en andere landbouwproducenten. Dit aandeel ging tussen 2000 en 2007 omhoog met een factor van x10. Om tijdens de afgelopen stierenmarkt te dalen met -64%.

Fluor, een bouwbedrijf voor de energie- en mijnbouwsector, zag zijn omzet tussen 2008 en 2020 dalen met 10%. Niet onlogisch gezien de malaise in deze sectoren. Maar de beurskoers decimeerde met bijna -75%.

Daar staat dan tegenover:

Domino’s Pizza + 5.771%.

Had u gedacht rijk te kunnen worden met het verkopen van pizza’s? Domino’s bracht een revolutie teweeg in de sector en de beurskoers explodeerde.

Ulta Beauty, een winkelketen voor beauty producten: +5.880%.

Lending Tree: een marktplaats die hypotheekaanvragen verbindt met banken: +7.104%. Waar de traditionele banken niet van de grond geraken, gooit dit platform hoge ogen.

Lululemon Athletica, een winkelketen voor sportkledij die yogabroeken hip heeft gemaakt: +9.635%.

En ten slotte…

Nexstar Media Group: een televisienetwerk. In tijden dat Netflix de wereld verovert zou u denken dat een televisienetwerk geen value meer te bieden heeft.

Wel … Dan heeft u de laatste 11 jaar maar liefst ruim +18.000% rendement laten liggen.

Conclusie

Wanneer u leest of hoort dat value aandelen al meer dan 10 jaar slecht presteren, dan klopt dat niet met de realiteit.

Het gaat op de beurs niet om value versus groei, het gaat om value …

Welke bedrijven kunnen het meeste waarde (value) creëren voor zijn aandeelhouders.