Komt deze sector terug in 2020?

Gaan beleggers hun vingers branden, of staat de energiesector op het punt een ommekeer te maken? Dat is de hamvraag nu meer en meer professionele beleggers stilletjes steeds grotere posities innemen in de sector. Zij denken blijkbaar dat de bodem is bereikt. Moeten wij volgen?

De afgelopen jaren was het rendement van de veel energieaandelen dramatisch. Het sentiment is ook zelden zo slecht geweest. Na een piek in midden 2014 daalde de waardering van de sector met zo’n 40%.

De sector noteert nu gemiddeld 1,5x de boekwaarde, terwijl dit voor de S&P 500 3,5x is.

Bron: Google Finance

Bron: Google Finance

Warren Buffett en consorten zijn aangetrokken door deze enorm lage waarderingen. Zij denken dat de sector te veel is afgestraft en dat de olie industrie niet op het punt staat te verdwijnen.

Hier geldt misschien wel het bekende mantra van Buffett: “Be fearful when others are greedy and be greedy when others are fearful”.

Ommekeer energiesector op komst?

Alleen de lage waardering is niet genoeg om een waardebelegger aan te trekken. Het verhaal moet positief zijn. Dat is bij sector het geval. Analisten verwachten dat de gemiddelde winst in de energiesector in 2020 maar liefst 23% hoger uitkomt.

Daarmee laat deze sector het meeste groei zien, meer dan bijvoorbeeld de industriesector (+17%) en de grondstoffensector (+15%).

Veel van die groei is helaas wel het gevolg van de achteruitgang van dit jaar. De verwachting is dat er over het 4e kwartaal een gemiddelde winstdaling van 32% genoteerd wordt. Hiermee presteert ook dit jaar de sector weer veel slechter dan de markt; de winstdaling zit al in de koers verwerkt.

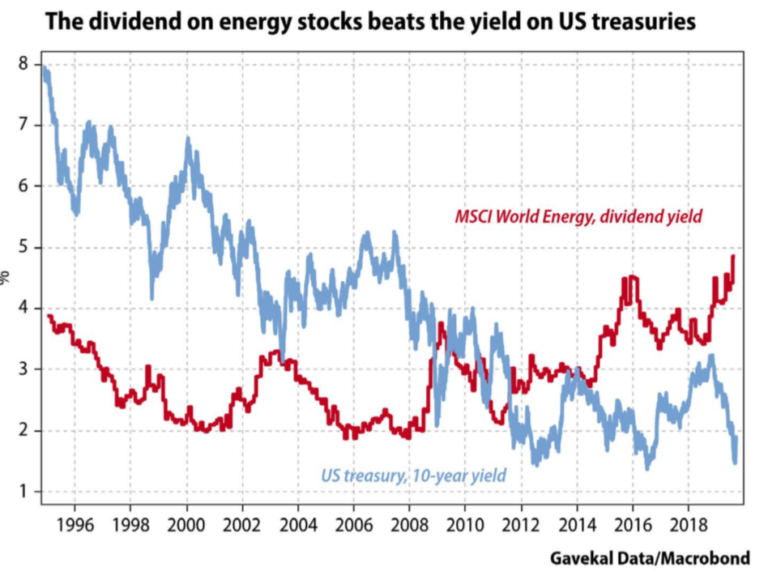

De verwachting voor de komende jaren ziet er beter uit. Veel bedrijven uit de sector staan bekend om hun dividendbetalingen. Nu de winsten waarschijnlijk weer gaan stijgen is de verwachting dat de oil majors het dividend (verder) zullen verhogen.

Vanwege het betrouwbare dividend worden ze soms gezien als alternatief voor obligaties. Door de lage rente wordt het voor de obligatiebelegger steeds moeilijker om inkomen te genereren. Hierdoor worden deze aandelen steeds aantrekkelijker wanneer er niet getwijfeld hoeft te worden aan de winstgevendheid.

Conclusie

De lage waarderingen in combinatie met de lage olieprijs biedt kansen. Wanneer de olieprijs, door diverse spanningen op het wereldtoneel, oploopt worden de oliemaatschappijen in rap tempo winstgevender. Dat zal nieuwe beleggers aantrekken.

Hetzelfde geldt voor de verwachte dividend verhogingen. De komende jaren kunnen een aantal ‘saaie reuzen’ voor een gigantisch rendement zorgen.