De grootste zeepbel op de beurs ooit

Nu denkt u vast aan de financiële crisis van 2008 / 2009, de dotcom-bubbel begin deze eeuw of de tulpenmanie. Dat waren stuk voor stuk stevige zeepbellen, maar niet degene die we hier bedoelen. De zeepbel waarin de waarderingen tot bizarre niveaus opliepen is de vastgoedmarkt in Japan in de jaren ’80. Sommige aspecten uit die periode komen ons echter nu wel akelig bekend voor. Enkele lessen om te trekken.

De cijfers uit de jaren ’80 van Japan zijn duizelingwekkend. Een aantal van onze favorieten:

- In 1980 maakte Japan 15% van de wereldwijde beurswaarde uit. Tegen het einde van het decennium was dat opgelopen tot 42%. In een periode waarin veel andere ontwikkelde landen ook een forse groei zagen.

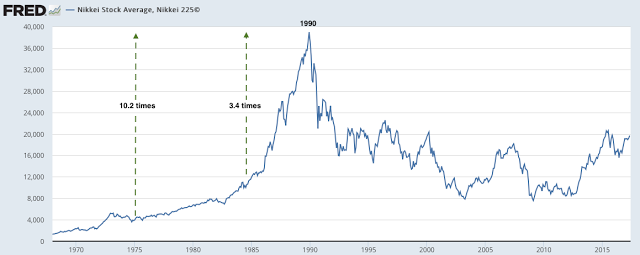

- De Japanse largecap-aandelen stegen tussen 1970 en 1989 met 22% per jaar. Smallcap-aandelen deden het nog beter met bijna 30% per jaar. Voor een periode van 20 jaar; ongekend.

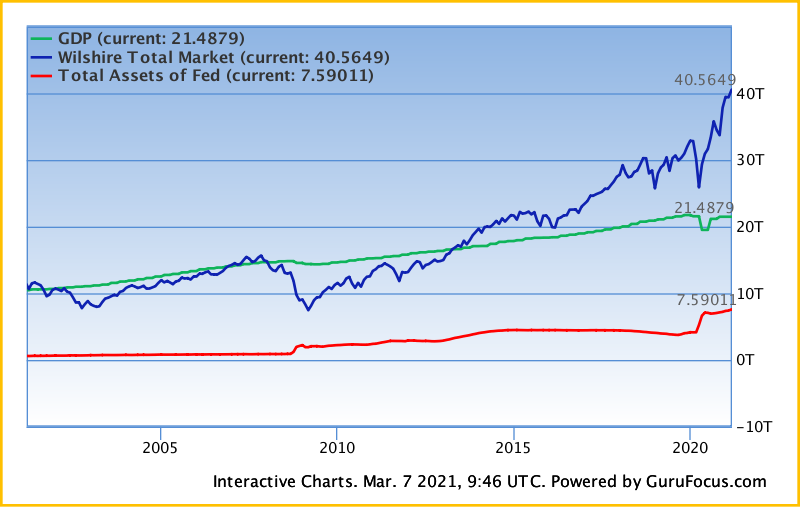

- De ratio van GDP tot de totale beurswaarde, een van de favoriete ratio’s van Warren Buffett, liep op van 29% in 1980 tot 151% in 1989.

- De CAPE-ratio (van econoom R. Schiller) raakte bijna de 100x. Het dubbele de Amerikaanse beurs op die piek van de dotcombubbel.

Tijdens deze periode liepen de vastgoedprijzen, vooral voor de grond, op tot ongekende hoogtes. Er werd de aanname gedaan dat grond toch wel in waarde steeg gezien de constante vraag.

Omdat de gemiddelde Japanner niet of nauwelijks in vastgoed handelde was het idee dat de daadwerkelijke prijs er eigenlijk niet toe deed. Je kon het later toch altijd weer voor meer verkopen.

Van vastgoed naar aandelen

Maar de gekte sloeg over van het vastgoed naar de rest van de economie. Huizenbezitters waren ineens (op papier) enorm rijk. Vastgoed was een zeer veilige belegging (dachten we toen) dus een bank verstrekte graag een extra hypotheek, zodat de huizenbezitter nu al van die nieuwe rijkdom kon genieten.

Er werden speciale financiële producten ontwikkeld die zich richten op de alsmaar stijgende prijzen van grond en vastgoed. Op deze manier werd veel geld gecreëerd wat naar de aandelenmarkt stroomde. Beleggers vertienvoudigde hun vermogen in 15 jaar tijd. Gewoon door in de index te beleggen.

Wie in 1985 begon met beleggen zag het vermogen in 5 jaar tijd alsnog maal 3,4 gaan.

Plotseling hield het op, toen men zich realiseerde dat de onderliggende activa helemaal niet zoveel waard waren. Zoals we vaker zien brak de paniek uit, zo snel als het omhoog ging viel het ook weer naar beneden.

De hoogtepunten van begin jaren ’90 heeft de index sindsdien niet meer gehaald.

Herhaling

Nu is natuurlijk de vraag: zijn de jaren ’20 vergelijkbaar met de jaren ’80 en ’90 in Japan? Dat is natuurlijk achteraf pas met zekerheid te zeggen. We zien echter al wel dat bij bepaalde sectoren de prijs compleet is losgekoppeld van de waarde.

De GDP tot beurswaarde van de VS is inmiddels ook ver opgelopen. Tot de 100% wordt gezien als redelijk, momenteel bedraagt de ratio 188%, een zorgwekkend record.

De beurs wordt als ‘duur’ gezien wanneer totale beurswaarde (blauwe lijn) boven de GDP uitkomt. In de VS is dit al sinds 2013 het geval.

Tot slot zien we de laatste jaren iets anders wat ons aan de Japanse zeepbel doet denken: het is wel heel erg makkelijk geld verdienen. Koop aandelen in een groot techbedrijf en je wordt rijk. Dat houdt een keer op.

Hoe hoger de verschillende ratio’s oplopen hoe groter de kans dat de zeepbel knapt. Voor een waardebelegger is dit overigens helemaal niet nadelig. Die zitten niet in de duurste aandelen, na het knappen van de zeepbel zal de rotatie naar waardeaandelen een nieuwe impuls krijgen, wat alleen maar gunstig is voor deze tak van de beurs.

- Ontvang elke dag de beste beleggingskansen

- Beleg als eerste in de goedkoopste aandelen

- Mis de volgende Apple, Facebook, Pfizer of Walmart niet