Beleggen in onzekere tijden: 8 vuistregels

Het afgelopen half jaar zijn de beurzen veel beweeglijker dan we gewend waren. Er heerst nog veel onzekerheid. Bijvoorbeeld over de staat van de wereldeconomie en hoe de bedrijfsresultaten er in de komende kwartalen uit zien. Deze onzekerheden vertalen zich in meer bewegelijkheid in beurskoersen dan de afgelopen jaren. We geven onze 8 vuistregels hoe hier het beste mee om te gaan.

Ondanks alle spanningen denken we dat er nog steeds voldoende kansen zijn op de beurs. Door de toegenomen volatiliteit zijn er juist meer aandelen ‘misprijst’, en daar maken wij als waardebeleggers gebruik van.

Het is in dit stadium wel van belang de aandelen goed te blijven volgen. Wanneer er veranderingen plaatsvinden moet je snel durven handelen.

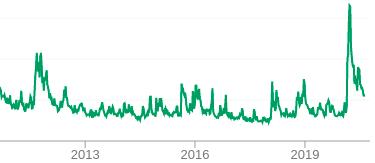

De VIX-index, ook wel aangeduid als de ‘fear index’. Het toont de verwachte volatiliteit. Op 16 maart 2020 werd de hoogste stand ooit gemeten.

Onze 8 vuistregels voor het beleggen in onzekere tijden:

Focus op bedrijven met organische groeimogelijkheden

Beleggers zijn in een volatiele markt bereid een hogere prijs te betalen voor bedrijven die snel en op een organische manier (zonder acquisities) groeien.

De voorkeur gaat uit naar bedrijven die ook hun marktaandeel weten te vergroten.

Identificeer groeitrends voor de lange termijn

Onzekerheid gaat vaak gepaard met veranderingen in consumentengedrag. Degene die hier als eerst van weet te profiteren, de zogenoemde ‘first mover’, is in het voordeel.

Die weet vaak loyaliteit bij de klant te ontwikkelen, wat helpt met de langetermijngroei. Zoek naar producten of diensten waarnaar de vraag de komende jaren waarschijnlijk toeneemt.

Focus op bedrijven die andere bedrijven productiever maken

Bedrijven zijn constant op zoek naar manieren om de kosten te verlagen of de omzet te verhogen. Ondernemingen die anderen hiermee helpen zijn de komende jaren gunstig gepositioneerd.

Als leverancier van machines aan mijnbouwbedrijven maakt het bijvoorbeeld niet uit welke mijn succesvol is.

Leg de nadruk op bedrijven met een sterke balans

Wanneer er sprake is van economische tegenwind kan het aangaan van nieuwe schulden moeilijker en/of kostbaarder worden.

Bedrijven met een sterke financiële positie, vanwege lage schulden en/of een sterke cashflow, lopen minder risico op dit gebied.

Besteed aandacht aan de kwaliteit van de winst

Management staat onder constante druk om de verwachtingen te overtreffen. Er is veel aan gelegen om een hoge winst per aandeel te rapporteren.

Dit cijfer kan gemanipuleerd worden, bijvoorbeeld door overmatig veel eigen aandelen in te kopen of door de winst steeds verder te ‘corrigeren’ voor allerlei zaken. Deze vorm van winstgroei is niet houdbaar.

Onderschat nooit het belang van free cashflow

Free cashflow is een van de duidelijkste graadmeters van een bedrijf. Winst wordt sterk beïnvloed door keuzes van het management en de accountant.

Vrije cashflow veel objectiever. De vrije cashflow geeft aan wat er over blijft om aandeelhouders te belonen, of het bedrijf verder te laten groeien.

Vermijd Value Traps

Kijk naar de toekomstige verdiencapaciteit van de onderneming. Sommige bedrijven lijken erg voordelig gewaardeerd op basis van de historische winst.

Het gaat echter om de winst en cashflow die het bedrijf de komende jaren kan genereren. Dit kan, bijvoorbeeld bij bedrijven in een cyclische sector, sterk afwijken van het recente verleden.

Denk aan de lange termijn en houd je emoties onder controle

Succesvol beleggen in moeilijke omstandigheden vereist een heldere blik. Er is ervaring voor nodig om snel te kunnen handelen, zonder dat dit ingegeven is door emoties. Denk altijd vanuit de onderliggende business voordat je een transactie doet.

Handel niet op basis van koersuitslagen.